globex биржа что это такое

Как устроена крупнейшая мировая биржа из Чикаго: инфраструктура и технологии

В нашем блоге на Geektimes мы уже рассказывали историю возникновения крупнейшей мировой биржи CME Group. Когда-то на ней торговали яйцами, маслом и зерном, а трейдеры сидели в специальной «яме». Сегодня эта биржевая площадка является одной из самых популярной в мире, а число транзакций на ней исчисляется миллионами в день. Сегодня мы поговорим о том, как выглядит инфраструктура этой биржи, и по каким принципам она построена.

Из чего состоит биржа

Современная биржа — это сложная экосистема связанных друг с другом программных и аппаратных ресурсов и сервисов. Трейдерам и инвесторам необходим доступ к различным приложениям, которые должны качественно работать, поскольку каждый сбой приводит к реальным финансовым потерям. Кроме того, технологии стремительно развиваются, что подразумевает необходимость постоянного обновления и перестроения ИТ-инфраструктуры.

Как пишут представители инженерного департамента CME Group, в своей работе они используют методологию Agile/Scrum и TDD (Test Driven Development). Итак, поговорим о том, из каких сервисов на сегодняшний день состоит CME Group.

CME Direct

Высокоскоростная торговая платформа, которая позволяет трейдерам и финансовым компаниям совершать сделки на внебиржевом рынке (over-the-counter, OTC). Фронтенд-приложение запускается на ПК с Windows, а бэкенд-системы обрабатывают рыночные данные и направляют приказы на покупку или продажу к торговому движку CME Globex. Сделки на внебиржевом рынке «сводятся» движком CME Direct, а клиринг осуществляется с помощью сервиса CME ClearPort.

Веб-портал

Ресурс CMEGroup.com позволяет просматривать рыночные данные в режиме реального времени и с задержкой. Кроме того, там отображаются финансовые новости и информация о продуктах биржевой площадки. В разработке использованы технологии Java, HTML5, CSS и JavaScript. Как отмечается, команда проекта стремится создавать RESTful-сервисы.

Движок сведения сделок и ядро торговой системы

Одним из важнейших элементов торговой платформы CME Globex является движок сведения сделок, который «соединяет» продавцов и покупателей. Компонент CME Core (ядро) представляет из себя калькулятор маржи и гарантийного обеспечения, который анализирует текущие и гипотетические (при незакрытых позициях) прибыль или убыток. Эта система построена на технологиях Spring MVC, JavaScript, Hibernate, JUNIT, Tomcat и BladeLogic.

CME STP

Для риск-менеджмента используется модуль Straight-Through Processing (STP), который включает целый ряд приложений для анализа сделок и отслеживания позиций — эта информация помогает трейдерам понимать текущее состояние дел в своем портфеле и прогнозировать возможные риски. Для реализации входящих в пакет сервисов используются API биржи, которые могут отдавать данные в самых разных форматах — например, FIX, FIXmL, FpML.

Firmsoft

Firmsoft — это браузерное приложение для доступа к финансовой информации по сделкам и управления заявками. Инструмент используют трейдеры, финансовые компании и различные биржи, он содержит важную функциональность вроде создания очередей заявок, отмены приказов, отслеживания позиций, просмотра сделок и выгрузки отчетов. Система создана на JavaScript.

Внутренние информационные сервисы

CME Group разработала ряд внутренних информационных сервисов. Один из них — Infosource используется бизнес-аналитиками компании, доступ к нему есть у сотрудников биржи. Инструмент используется для создания отчетов, учитывающих различные показатели бизнеса. Функциональность отчетов реализована с применением технологий ETL, Business Objects и Qlikview.

Мобильные приложения

Команда мобильных разработчиков занимается созданием приложений для планшетов и смартфонов на iOS и Android.

Корпоративный портал

Представительства CME Group расположены в разных городах США и мира. Они объединены в общий интранет OpenExchange — там публикуются корпоративные новости, информация о важных событиях, важные рабочие данные (например, про отпуска) и т.п.

Как организуется подключение к бирже

Помимо собственных приложений торговая система CME работает с различными внешними программными средствами. Это могут быть торговые терминалы различных компаний-брокеров или торговые системы, созданные трейдерами для себя. Каждое такое приложение проходит сертификацию на бирже, после чего его можно подключить к торговой системе для ввода приказов и получения рыночных данных. Существует целый ряд способов подключения торгового софта к бирже.

Один из них — через интернет по VPN. В этом случае клиентское приложение подключается к дата-центрам бирже через шифрованный туннель. При этом одно подключения используется для связи сразу с двумя дата-центрами — на случай, если в одном из них случится сбой.

В таком случае поток данных с биржи до клиента можно проиллюстрировать следующим образом (multicast):

Для трейдеров, находящихся в европейских городах, Сан-Паулу, Сеуле и Сингапуре предусмотрено подключение с помощью хаба CME Globex Hub (для клиентов из американских городов работает похожая схема с дата-хабами в Нью-Йорке и Нью-Джерси). В таком случае клиенты по Ethernet подключаются к локальным хабам данных биржи, которые уже связываются с ядром торговой системы. Подключение в данном случае также дублируются для большей надежности:

Кроме того, существует возможность размещения торговых приложений в дата-центрах CME на колокации. Существуют различные варианты подключения, подразумевающие выделения каналов связи разной пропускной способности (1 Гбит/с, 10 Гбит/с)

Борьба со сбоями

Биржа уделяет большое внимание надежности инфраструктуры, поэтому публикует в открытом доступе информацию о сценариях борьбы со сбоями. В нормальных условиях основные операции происходит в чикагском дата-центре (CME Aurora), где также устанавливаются серверы клиентов на условиях колокации.

В случае же глобального сбоя в Чикаго, который приведет к выходу из строя самого дата-центра, будет активирован резервный дата-центр, куда перенаправятся клиенсткие соединения:

На специальной странице сайта инженеры CME описывают и другие варианты сбоев и борьбы с ними.

Принципы построения инфраструктуры

В заключение приведем несколько принципов построения инфраструктуры на биржевых площадках CME Group, которые в своем интервью озвучил руководитель направления разработки Ари Студнитцер (Ari Studnitzer):

CME Group: История крупнейшей мировой биржи из Чикаго

В нашем блоге мы уже писали об истории возникновения таких производных финансовых инструментов, как фьючерсы и рассматривали развитие технологий высокочастотного трейдинга с 18 века до наших дней. Сегодня же мы поговорим о том, как конкуренция среди двух бирж из Чикаго, продлившаяся более ста лет, привелка к возникновению крупнейшего рынка деривативов в мире CME Group.

В нашем материале история от торговли зерном, маслом и яйцами, до более 12 млн сделок с помощью электронных торговых систем в день.

Почему в Чикаго возникла биржа

Для того, чтобы понять предпосылки возникновения биржевых площадок именно в Чикаго, следует перенестись в этот город 19 века. В 1848 году был прорыт канал от Великих Озер к Миссисипи, что вызвало настоящий экономический бум в Чикаго — город превратился в перевалочных пункт между сельcкохозяйственным Западом и густонаселенными районами Восточной Америки. В результате — именно сюда стекались торговцы зерном с товаром в поисках покупателей.

При этом, довезти зерно до Чикаго и из города до потребителей было не так-то просто — большую часть года по грунтовым дорогам из-за снегопадов и дождей было почти невозможно ездить. Перевозить же зерно по платным дорогам (тогда они имели деревянное покрытие) было слишком дорого. При этом и хранить товар (например, зерно) в городе было не так-то просто — хороших и недорогих складов было крайне мало.

Все это привело к тому, что торговцы и фермеры стали практиковать заключение контрактов с отсрочкой поставки товара. Это позволяло снизить риски всем сторонам торгового процесса — к примеру, купец мог приобрести зерно и хранить его до весны, пока река или канал очистятся ото льда, а затем поставлять его переработчикам. Чтобы не остаться в проигрыше в случае падения цены за это время, заключались фьючерсные контракты с переработчиками, которые обязались купить товар по заранее оговоренной цене, даже если цена на него к тому времени упадет.

Чикагская торговая палата

Для централизации процесса заключения таких сделок в 1848 году в Чикаго была основана Чикагская торговая палата (CBOT, Chicago Board of Trade). Сначала в 1851 году появились форвардные контракты, а затем — уже в 1865 началась торговля фьючерсами.

Символом CBOT стала торговая яма — многоступенчатый восьмиугольник, в котором располагались трейдеры. Первая биржевая яма была запатентована Рубеном С. Дженнингсом в 1878 году, и вскоре Чикагская торговая палата начала строить разного рода ямы, не выплачивая взносов Дженнингсу. Изобретатель пытался подать в суд на Чикагскую торговую палату, но проиграл, и его патент был признан судьями недействительным. Дженнингс спроектировал биржевую яму так, чтобы один трейдер мог видеть и слышать другого наилучшим образом.

По этой причине ямы имеют несколько ступеней; у трейдера, сидящего на самой высокой ступени, лучше обзор, а также есть преимущество в способности легко видеть и слышать коллег, а значит, и осуществлять сделки быстрее, трейдеров, находящихся в средней и нижней частях ямы. Скорость торговли имела серьезное значение уже тогда.

Трейдеры, торгующие контрактами на поставку в какой-то определенный месяц (например, сентябрь), собираются на ступеньках одного из 8 секторов ямы. Трейды, торгующие октябрьскими контрактами, в свою очередь, стоят на ступенях соседнего сектора. Так процесс торговли проходил наиболее эффективно.

Многие годы существования Чикагской торговой палаты на ней шла торговля преимущественного зерновыми культурами — пшеницей, кукурузой, овсом и соей. Однако позднее все же стартовали и торги другими финансовыми инструментами — начало было положено в 1969 году, когда стартовали торги фьючерсами на серебро.

Чикагская товарная биржа

Еще одна биржа в Чикаго была основана в 1898 году — первоначально она называлась The Chicago Butter and Egg Board (Чикагская масляная и яичная палата). Участники биржи торговали на ней фьючерсными контрактами на сельскохозяйственные продукты — например яйца или масло. В 1919 году Палата превратилась в Чикагскую товарную биржу и была создана компания, занимавшаяся клирингом осуществляемых сделок.

Позднее, уже в 60-е годы двадцатого века здесь впервые в мире начали торговать фьючерсами на мороженую свинину и даже живой крупный рогатый скот. В 1970-х годах стартовала торговля фьючерсами на мировые валюты, в начале восьмидесятых годов — фючерсом на известный американский индекс S&P 500.

В 1992 году именно на CME создали первую глобальную электронную торговую платформу Globex — торги на ней проходили круглосуточно с часовым перерывом на протяжении пяти дней в неделю. Кроме того, были введены электронные мини-контракты (e-mini). Они отличаются от «обычных» только номиналом, что сделало возможным торговлю ими с меньшими инвестициями и открыло доступ на фондовый рынок огромному количеству людей.

В 1999 году Чикагская товарная биржа ввела погодные фьючерсы. Звучит довольно необычно, но такие контракты выполняют важную для экономики функцию. Существуют, к примеру, фьючерсы на похолодание в разных регионах мира (например, Канаде или Европе), снегопады, дожди и даже ураганы. Их использование позволяет уменьшить ценовые риски в сельском хозяйстве и энергетике в тех отраслях, которые могут страдать от капризов погоды.

Конкуренция

Торговая палата и Товарная биржа были конкурентами на протяжении более сотни лет. Чтобы увидеть всю ее остроту достаточно взглянуть на список ключевых событий двух торговых площадок.

В группу CME также вошли дочерняя компания компания Нью-Йоркской товарной биржи NYMEX Holdings и биржа COMEX. Торговля на CME осуществляется как на традиционных площадках вошедших в нее бирж, так и через интернет. Трейдеры могут торговать фьючерсами, опционами на основе процентных ставок, индексов акций, иностранной валюты, энергетических ресурсов, сельхозтоваров, драгметаллов и т.п. По данным 2010 года в день на CME совершалось 12,2 млн сделок.

Заключение

Пример CME Group показывает, как объединение двух конкурирующих на протяжении сотни лет организаций может дать им возможность занять лидирующие позиции на своем рынке в мире. А Чикаго благодаря этому объединению окончательно вошел в число мировых финансовых центров наряду с Нью-Йорков и Лондоном.

В наших следующих топиках на Хабрахабре и Geektimes мы расскажем о том, как организуются торги на площадках группы CME и опишем использующиеся там технологии.

Спасибо за внимание! не забывайте подписываться на наш блог и следить за новостями на сайте!

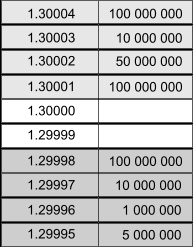

«Где берёт котировки Globex. «

В механизме ценообразования я разобрался сразу, как пришёл на рынок. Я считаю, что это первое, что должен знать каждый трейдер, иначе торговля превращается в путешествие по незнакомому зданию с завязанными глазами. Но механизм прост и практически для любой биржи он одинаков. Рынок наполнен лимитными ордерами, это означает, что каждый участник готов купить или продать тот или иной актив по той цене, которая его устраивает, и выставил заявку на покупку или продажу. Между ближайшими к рынку лимитными ордерами (на рынке всегда есть две цены — bid — цена ближайшего лимитного ордера спроса, и ask — цена ближайшего ордера предложения) всегда находится разрыв — спред, который фактически сужается или расширяется в зависимости от того, насколько велика жадность желающих купить или продать. Продавцы задирают цену, покупатели опускают, каждый хочет продать дороже и купить дешевле. Чем ликвиднее актив, тем выше активность участников, и тем уже спред.

Покупатель «с рынка» практически всегда приобретает актив по ближайшей цене ask. Форекс, как наиболее ликвидный рынок, имеет минимальный спред. Введение пятого знака в цену свело минимальный спред к величине 0.00001.

Рост цены может быть обусловлен двумя причинами:

1. Скопления ордеров разных участников на одном и том же уровне или одна большая заявка участника рынка могут остановить рост цены до тех пор, пока весь объём заявок (например на продажу 100 млн. евро за доллар по цене 1.30001 на рисунке) не будет выкуплен. После того, как ордер (сумма ордеров) выкуплена, ценой продажи ask становится цена следующего по порядку ордера — 1.30002 — это и есть новая цена. С продажами и снижением цены та же картина.

2.Если все участники рынка снимут заявки (удалят свои лимитные ордера) на определённом диапазоне цен. Допустим, если практически одновременно снимутся заявки суммарно на 160 млн. по ценам 1.30001, 1.30002, 1.30003, то цена ask сразу подскочит до 1.30004.

Таким образом, легко объяснимы несколько туманных понятий из трейдерского фольклора.

«Тонкий рынок» — на рынке находится малое количество заявок (например на продажу) с большими разрывами цен, которые легко снимаются серией покупок. Малые объёмы заявок и есть «тонкий рынок», на котором даже небольшие объёмы запросто меняют цены.

«Плавающий спред» или «опять меня разводят». Никто никого не разводит. Участники рынка на ночь, на выходные, на праздники снимают большое количество заявок, в рынке появляются дыры. Ближайшие лимитные ордера выкупаются и дыра между ближайшими ask и bid раздвигается — вот вам и расширение спреда.

Быстрое движение цены на новостях и даже мелкие гепы возникают не только от громадного количества участников, вливающихся в движение, но и по причине массового снятия ордеров. Одна немаловажная деталь: цены двигают только покупки с маркета, то есть «с рынка». Количество отложенных (лимитных) ордеров и их объёмы на цену влиять не могут. На задержки в движении — да, могут, на саму цену — нет.

Зачем я затеял этот разговор. И на валютном рынке и на рынке валютных фьючерсов механизм ценообразования один и тот же, только в первом случае для роста котировок на 0.0001 необходимо выкупить весь лимит заявок в пределах одного пункта на продажу валюты (допустим евро), а для роста цены фьючерса нужно выкупить все контракты на продажу. Два совершенно разных рынка, один глобальный, обслуживаемый практически тремя ECN (Currenex, Reuters и Electronic Broking Service (EBS)), второй локальный — Чикагская фьючерсная биржа CME.

По разным оценкам объём торгов евро в процентном отношении к объёмам торгов всеми остальными валютами колеблется от 30 до 40 процентов. На сайте www.cls-group.com постоянно публикуются отчёты по внутридневному объёму рынка форекс. Последняя запись гласит: «Средний ежедневный объем (FX) представленный CLS составляет 5.29 трлн. USD». На их сайте я не нашёл информации по объёмам торгов отдельных валютных пар, зато нашёл активность торговли различными валютными парами, но только не по отношению друг к другу, а относительно некой точки 100, отсчет которой начинается согласно данному графику в апреле 2010 года. Этот график нам ничего не даёт в плане анализа, я поместил его как пример активности торгов различными валютами. Объёмы торгов, естественно, совершенно разные.

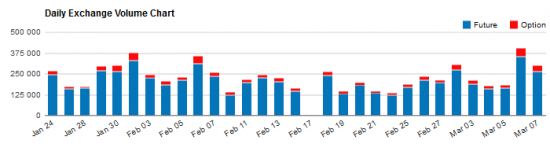

Из этого следует, что, даже если взять среднюю оценку объёмов торговли евро в 35% от всего FX рынка, то получится 1850 млрд. долларов ежедневно. Теперь заглянем на СМЕ и посмотрим объёмы на примере самого популярного фьючерса на евро 6E. Ниже график с дневными объёмами торговли этим валютным фьючерсом. Средний дневной объём составляет 250000 контрактов. Умножаем на стоимость контракта 125000 долларов и получаем денежный эквивалент объёма торговли — 31,25 млрд. долларов. Кроме того, следует учесть, что работа на СМЕ идёт с плечом. Но даже без этого, сравнимы ли объёмы форекс спот 1850 млрд. и фьючерсного рынка 32 млрд. долларов? Ни в какие ворота. На каких весах ни взвешивай. Никак не сопоставимы.

Теперь возвратимся к главному вопросу, а «Где же всё-таки берёт котировки Globex. » Вопрос глупый, просто потому, что он несколько провокационный, как я и писал в самом начале. Представим себе трейдера на фьючерсном рынке и проследим за его действиями. Естественно предположить, что он человек неглупый и стремится проанализировать свои действия. Значит, покупая фьючерсный контракт, он обязательно посмотрит на цену спот рынка форекс, потому что там проходят основные объёмы и формируется текущая цена на валюту, и надо быть совершенно недалёким человеком для того, чтобы покупать фьючерс по цене, намного превышающей рыночную цену самой валюты. С другой стороны, много ли вы знаете спекулянтов на форекс, оглядывающихся на цену фьючерса? Вот вам и одна из причин «одинаковости» цен на фьючерсном и валютном рынке.

Вторая причина «совпадения» цен тоже достаточно банальна. Всем знакома арбитражная торговля на связанных или сильно коррелирующих активах на разных рынках — так называемый пространственный арбитраж. Торговля валютами и валютными фьючерсами — куда уж связанней. Тут сама судьба велела строить робота и запускать его на оба рынка одновременно, вылавливая разницу стоимости фьючерса и форекс спот, зарабатывая пипсы и тем самым выравнивая цены.

Как ни крути, а цены форекс спот первичны, и фьючерсный рынок тянется в хвосте. Так что котировки Globex всегда являются следствием котировок спот рынка форекс.

И последний гвоздь в пальцы тем, кто ещё пытается использовать объёмы фьючерсного рынка для анализа количества покупателей и продавцов, полагая, что эти покупатели и продавцы сидят за терминалами рынка форекс. В спорах по этому поводу у народа не раз возникала мысль о том, что объёмы фьючерсного рынка должны быть копией валютного рынка потому, что рынки связаны хотя бы хеджирующими позициями. Давайте разбираться.

1. Предположим, что кто-то открыл покупку евро против доллара и захеджировал её продажей фьючерса 6Е. Странная сделка. Если отбросить все комиссии и свопы, то в конце концов прибыль (убыток) по покупке валюты будет практически равна убытку (прибыли) по фьючерсному контракту. Я уже приводил пример расчёта таких сделок. И даже если кто-то попытался хеджироваться подобным способом, то фьючерсный контракт он продал, а валюту купил. В данном случае его сделка на СМЕ войдёт в объёмы продаваемых инструментов, а на валютном рынке — в объёмы покупаемых. Как в этом случае руководствоваться объёмами со СМЕ, анализируя валютный рынок?

2. Покупатель крупной партии оборудования, имеющий долларовый счёт боится, что через несколько месяцев цена евро вырастет и ему придётся потерять на обменном курсе. Есть вариант хеджировать риск на фьючерсном рынке. Купить контракт и ждать. Если фьючерс на евро вырастет — получить прибыль и купить евро по удобной цене. Если фьючерс на евро упадёт — дождаться окончания контракта и получить евро, которую поставит контрагент по цене, по которой заключался контракт. Затем купить подешевевшую евро и опять остаться при своих. Таким образом на время действия контракта цена «замораживается». В этой ситуации покупателю оборудования абсолютно всё равно, покупать контракт 6Е или его продавать — в любом случае он, заплатив комиссию, ушёл от риска, заморозив цену. Так что объёмы продаж и покупок фьючерсов имеют весьма отдалённое отношение к объёмам на форексе, а зачастую и противоречат реальной картине объёмов форекс спот.

Отсюда проистекает простая истина: если знаете как, то пользуйтесь объёмами только с того рынка, на котором работаете. Объёмы со СМЕ никак не годятся для анализа форекс. Объёмы дневной торговли (1850 >> 32) совершенно не соответствуют, да и принципы и причины торговли фьючерсами сильно различаются. При том, что котировки Globex и Currenex практически идентичны.

Это моя последняя статья на тему объёмов со СМЕ, больше я этот вопрос трогать не буду.

CME Group. Высшая лига трейдинга. Все, что нужно знать про чикагскую биржу

У начинающих трейдеров есть множество разных вопросов о Чикагской бирже, CME Group, трейдинге фьючерсами в Чикаго. Чтобы ответить на них максимально полно и корректно, создан этот лонгрид. Но для начала нужно понимать, что именно может подразумеваться под запросом Чикагская фьючерсная биржа, или CME.

Дело в том, что исторически в Чикаго есть несколько крупных бирж:

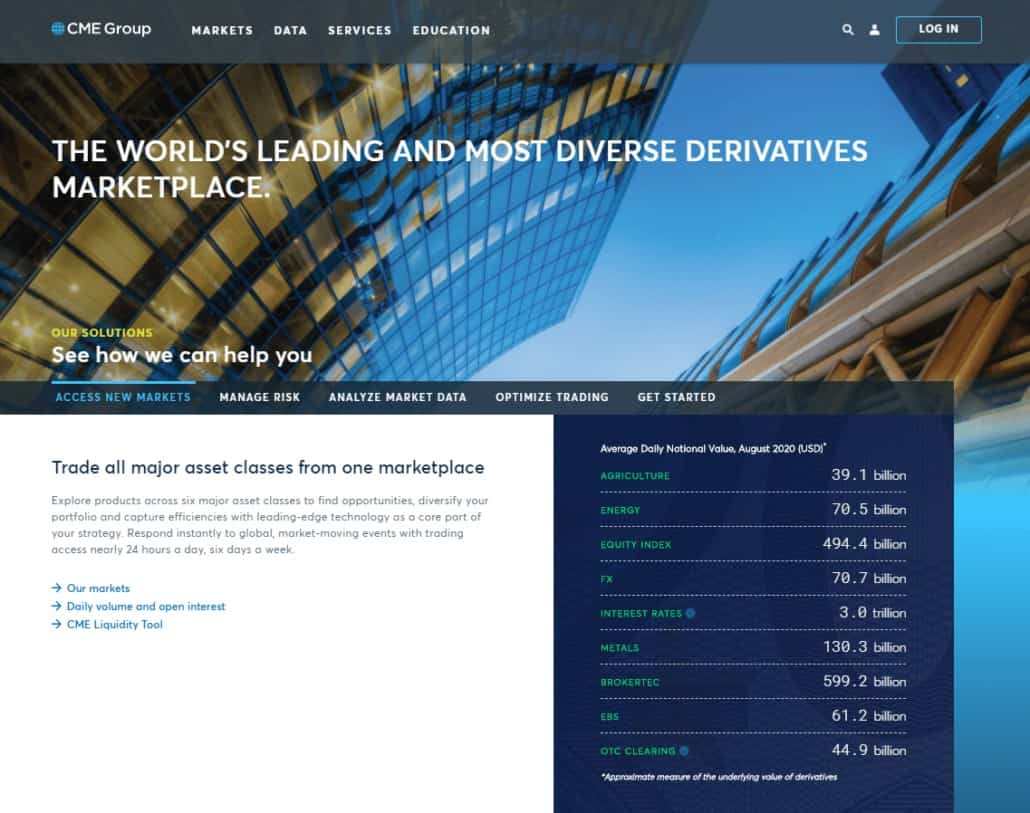

Таким образом, группа CME стала лидирующей площадкой для торговли производными финансовыми инструментами, объем торгов исчисляется миллиардами долларов в месяц по каждой отрасли.

Начни пользоваться ATAS абсолютно бесплатно! Первые две недели использования платформы дают доступ к полному функционалу с ограничением истории в 7 дней.

Данная статья рассказывает именно о CME Group – пожалуй, самой крупной и влиятельной организации в мире биржевых фьючерсов. Эта площадка с центральным офисом в Чикаго представляет высочайший уровень, здесь торгуют лучшие профессионалы со всего мира, и если вы ставите максимальные цели – добро пожаловать на CME.

Полезные ссылки в дополнение к основной статье:

Как создавался гигант биржевой торговли CME Group?

В 1975 году на CBOT были введены в обращение контракты по облигациям государственной национальной ипотечной ассоциации.

В 1994 году метод торговли открытым возгласом (open outcry – при котором трейдеры в “яме” буквально выкрикивали свои приказы) начал заменяться электронными торговыми системами.

Чикагская торговая биржа (CME, “Chicago Merc”, создана в 1874) первоначально называлась The Chicago Butter and Egg Board (Палата для торговли Яйцами и Маслом). Это название определяло ее спецификацию, но с течением времени биржа расширила спектр торговых инструментов, стала называться Chicago Mercantile Exchange и внедрила новые технологии. Так, в 1972 году были введены в оборот семь валютных контрактов. В 1982 на ней стали торговать фьючерсом на самый популярный в мире фондовый индекс S&P.

В 1992 на CME запустили GLOBEX – электронную систему, которая позволяла торговать 5 дней в неделю с перерывом в 1 час. Новая технология дала возможность покупателям и продавцам совершать сделки через компьютер без использования брокера в торговом зале. CME – первая биржа США, которая стала публичной компанией. В 2002 году ее акции начали торговаться на Нью-Йоркской фондовой бирже. Поэтому если вы хотите узнать сколько стоят акции Чикагской биржи – посмотрите текущие котировки NYSE:CME. Кстати, по своим акциям CME Group выплачивает стабильные дивиденды.

В 2008 году CME Group приобрела Нью-Йоркскую товарную биржу (NYMEX, основана в 1882), которой принадлежала COMEX, крупная биржа фьючерсов на энергию и драгоценные металлы.

На картинке выше (взятой из презентации CME Group) сказано, что “комбинация получилась круче, чем сумма ее частей” .

В 2012 году CME Group приобрела Торговую палату Канзас-Сити.

В 2014 году в Лондоне была открыта биржа CME Group Europe, но она просуществовала недолго, так как, по официальным заявлениям представителей группы, европейские трейдеры предпочитали вести торговлю, подключаясь к американской инфраструктуре.

Какие инструменты торгуются на площадках CME Group?

Организация рынка на Чикагской бирже проведена так, что каждая площадка специализируется на отдельной группе фьючерсов.

На CME (Чикаго) торгуют:

На CBOT (Чикаго) торгуют:

На NYMEX (расположена в Нью-Йорке, но входит в состав CME Group c 2008) торгуют:

На COMEX (в 1994 году вошла в состав NYMEX) торгуют:

Аналогично организована специализация по опционам ( что такое опционы ).

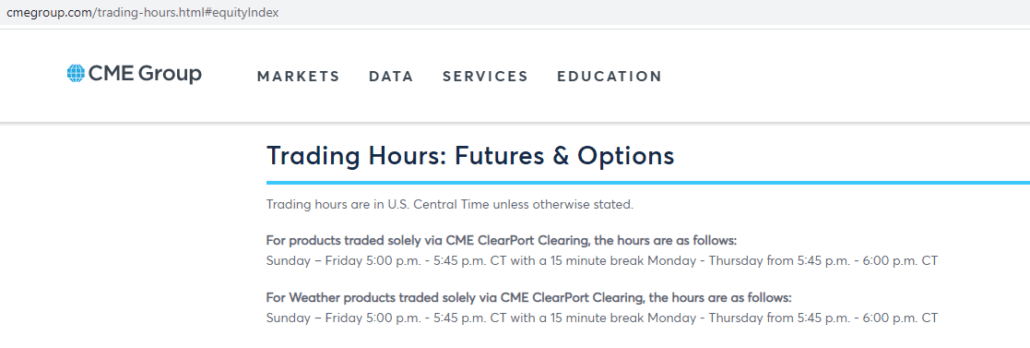

Время работы Чикагской биржи

Когда открывается CME? Самый правильный путь узнать время работы Чикагской биржи – зайти на официальный сайт. А именно – в соответствующий раздел Trading Hours по адресу: www.cmegroup.com/trading-hours.html

Там указан распорядок для каждого фьючерса и опциона. Формат времени – Central Time. Официального сайта CME group на русском не существует. Если вы знаете хорошо английский – отлично. Но есть шанс ошибиться, “не туда посмотреть” и запутаться в разнице во времени.

Это часто и происходит. И потому на многочисленных некомпетентных сайтах, посвященных финансам и трейдингу, подается неправильная информация.

На скрине выше – ошибка. Торговля на площадках CME Group действительно ведется посредством системы Globex. Но:

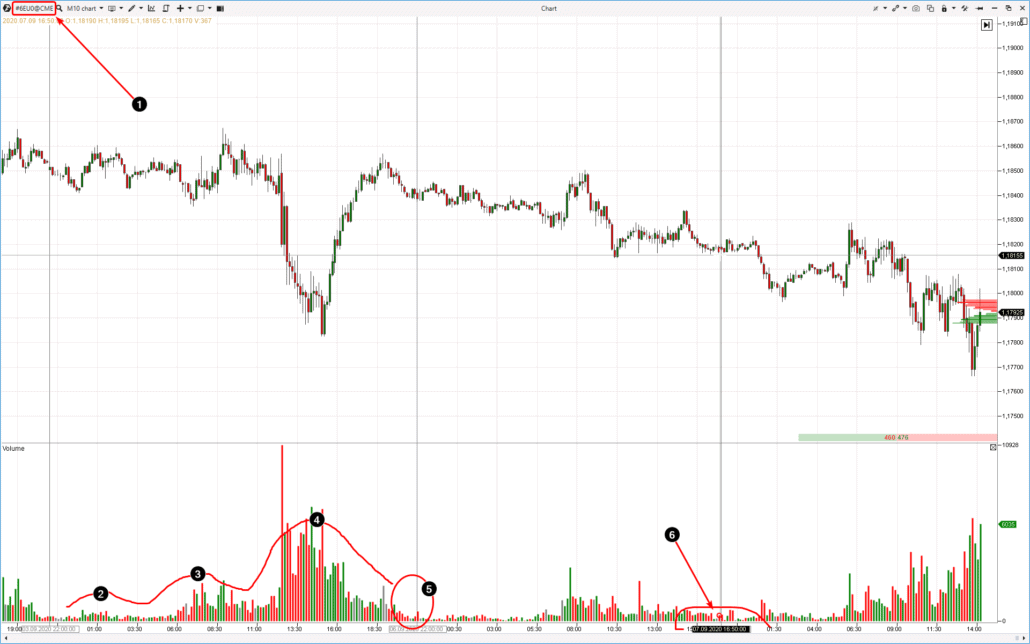

Поэтому, если сейчас рабочий день – то с высокой долей вероятности вы можете совершать сделки на CME благодаря системе Globex. При этом есть нюанс – волатильность. Она очень резко меняется в течение суток.

Когда в США начинается рабочий день в финансовых организациях – происходит бурный всплеск объемов торгов и амплитуды ценовых колебаний.

Пример – на 10-минутном графике фьючерса на евро за начало сентября 2020 года.

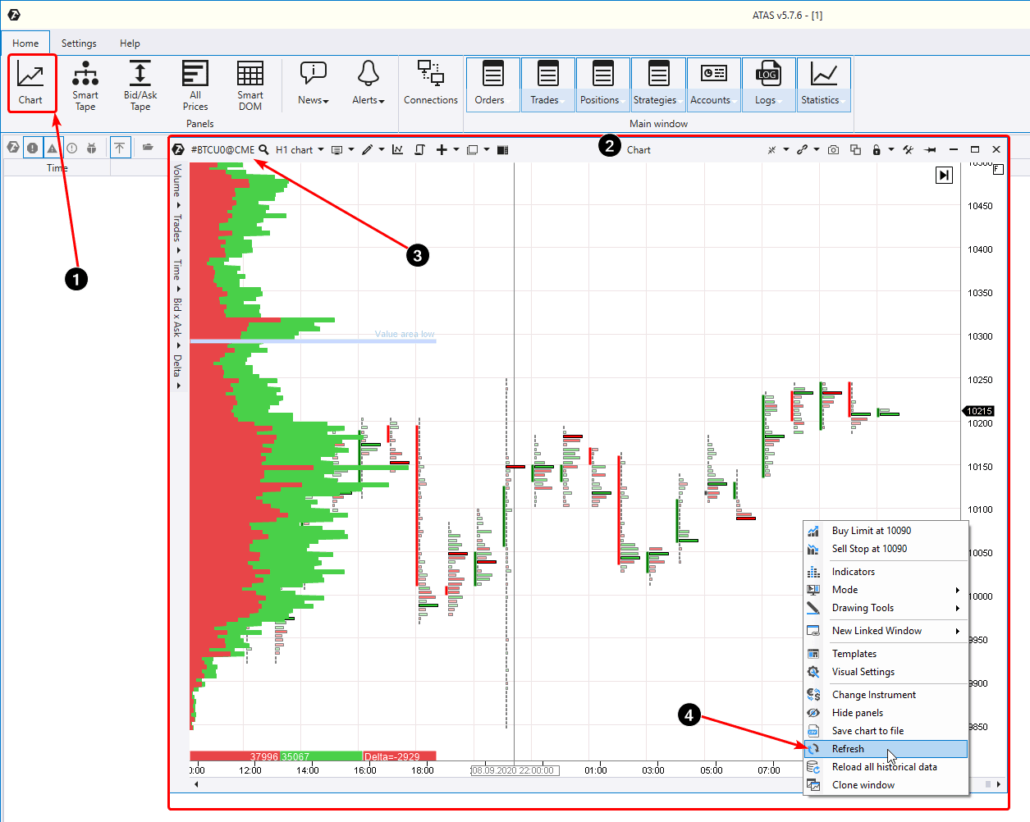

График котировок построен в торгово-аналитической платформе ATAS:

Что еще нужно учесть.

Все это нужно брать во внимание при планировании своей торговли на Чикагской бирже.

В чем преимущество торговли на бирже CME?

Кроме такого очевидного преимущества, как достаточно широкий выбор ликвидных и волатильных инструментов, торговля на CME дает следующие плюсы:

Экономия. Слияние различных товарных бирж под эгидой CME Group привело к колоссальной экономии от масштаба. Обширная клиринговая платформа CME и глобальный охват GLOBEX, электронной платформы CME, которая торгует практически круглосуточно в рабочие дни, позволили создать биржевую мега-структуру, распределяющую издержки на бесчисленное множество продуктов.

Регулирование. В структуре CME Group есть департамент рыночного регулирования. Он осуществляет внутренний надзор за торговлей, счетами и рынками для выявления и предотвращения потенциальных нарушений правил, установленных государственными актами. За соблюдением правил следят Комиссия по торговле товарными фьючерсами (CFTC), Комиссия по ценным бумагам США (SEC) и другие авторитетные структуры.

На официальной странице https://www.cmegroup.com/market-regulation.html вы можете подать жалобу на нарушение правил, или сознаться в том, что сами их нарушили.

Футпринт. За поток рыночной информации (datafeed) с Чикагской биржи придется платить (это недостаток). Однако, имея в распоряжении мощную программу для анализа биржевой активности (такую, как платформу ATAS), вы можете получить преимущество за счет применения профессиональных индикаторов. Используя возможности ATAS, и подключив к нему данные с CME, вы получите качественный функционал для построения футпринтов (самый продвинутый вид графиков) и работы с ними в режиме реального времени.

Как подключить котировки CME онлайн

Действуйте по следующему плану:

В принципе, вы уже можете получать котировки CME, потому что когда вы открываете график (вебинар – как пользоваться графиками ), то они подгружают котировки с CME транзитом через сервер ATAS.

Например, посмотрим, сколько стоит фьючерс на биткоин cme (график – ниже).

Где смотреть объемы CME

Если вы начинающий трейдер, который начал изучение финансовых рынков с трейдинга на форекс, то, скорее всего, вам интересно узнать, как анализировать объемы на валютных рынках. CME в этом может помочь.

Ведь объем торгов валютными фьючерсными контрактами на CME очень большой (в среднем от 50 до 100 миллиардов долларов в день). И это реальные контракты, а не тиковые объемы, которые транслирует Metatrader ( сравнение платформ Metatrader и ATAS ).

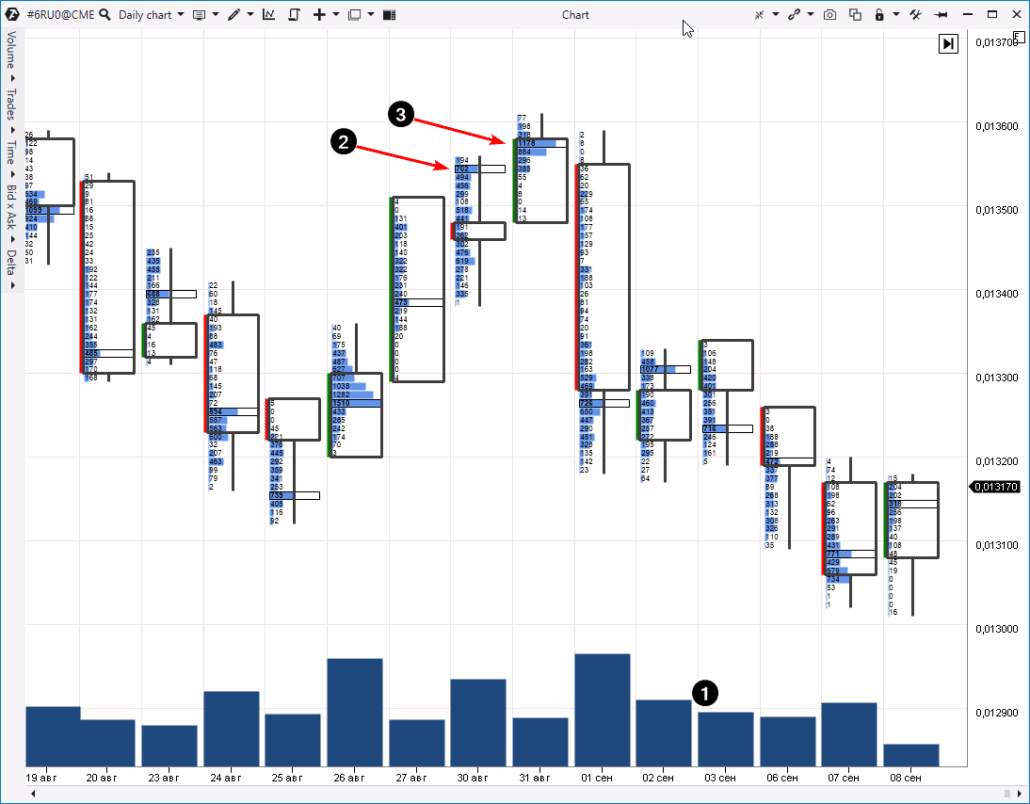

Пример – на графике фьючерса на рубль на Чикагской бирже.

На этом графике дневного периода цифрой 1 отмечена гистограмма объема торгов за сутки. Чем выше столбик – тем выше торговая активность. Обратите внимание также на свечи, они необычные. Вы можете видеть, что происходит “внутри”. Это возможно благодаря ATAS. Чтобы сделать себе такой же график:

Как указано цифрой 2, на вершине 20 августа сформировался кластер высокого объема (более 700 контрактов). Судя по реакции цены, вероятнее всего, это крупный продавец вышел на рынок, так как свеча закрылась в середине.

На следующий день мы получили подтверждение. Цифра 3 указывает на еще больший кластер, 1178 контрактов. Если это были мощные покупки, то почему цена не взлетела вверх? Соответственно, трейдерам, которые смогли прочитать эту ситуацию, следовало бы ожидать снижения. Оно и случилось (“неожиданно” для большинства) на следующую торговую сессию.

Отметим, что такие графики с разбивкой на объем по уровням можно применить не только для фьючерса доллар-рубль, но и для других валютных инструментов. Однако, на CME торгуются только инструменты относительно доллара:

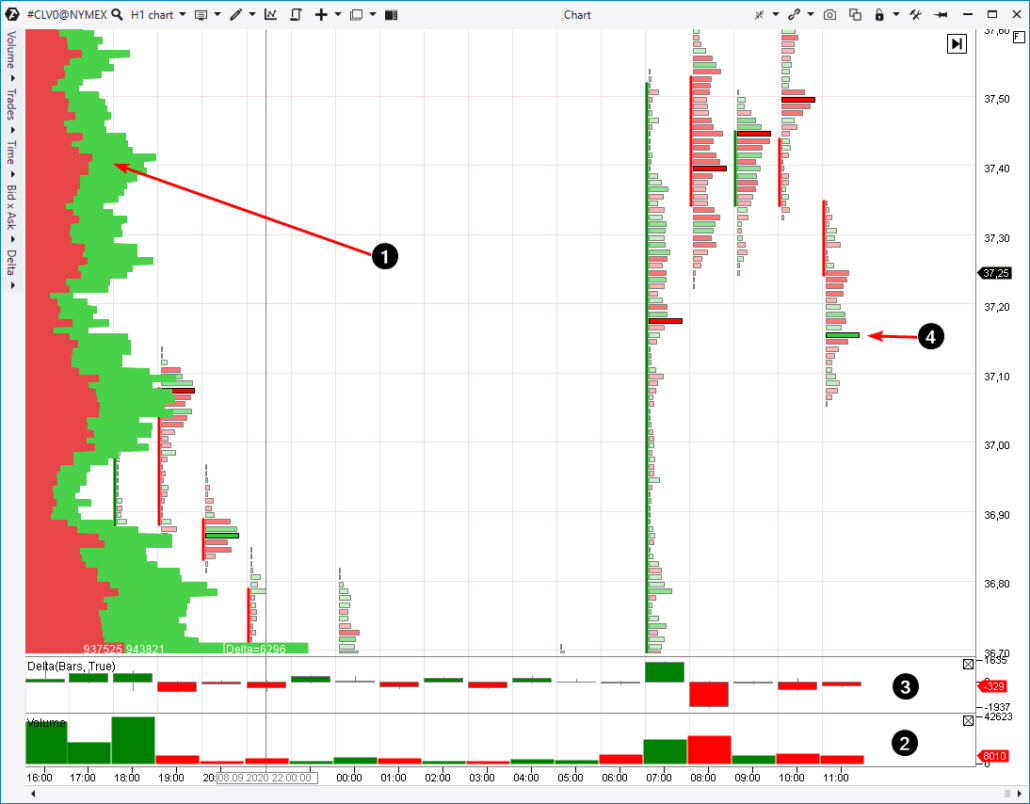

Еще один пример – на графике фьючерса на нефть, данные поступают с биржи NYMEX, входящей в CME Group. Чтобы открыть график, в менеджере инструментов выберите US Futures / Energy Products / Light Cweet Crude.

На графике 1-часового периода цифрами отмечено:

Стратегии торговли на CME

CME не дает каких-либо ограничений по применяемым торговым системам (если только они не имеют признаков мошенничества – например, спуфинг ). Мы советуем вам применять только ту систему, которая дает вам преимущество перед другими многочисленными участниками рынка.

Если у вас такой нет, предлагаем вашему вниманию подборку полезных ссылок.

Также посмотрите обязательно вебинары на нашем Youtube-канале, которые провели профессиональные трейдеры. Они работают в плюс много лет на CME, используя платформу ATAS.

Отдельного списка заслуживает тема про высокодоходный скальпинг на CME. Дело в том, что в ATAS встроены модули ленты принтов (Smart Tape) и умного стакана (Smart DOM). Эти инструменты будут полезны для проведения краткосрочных сделок (скальпинга) на Чикагской бирже.

Как торговать на CME из России

Благодаря системе Globex, внедренной на Чикагской бирже CME в 1992, трейдинг на крупнейших финансовых рынках мира доступен почти из любой точки мира.

Чтобы начать торговать на CME, обязательно нужно открыть счет у брокера – это компания-посредник, предоставляющая услугу доступа к торгам.

Вы можете торговать как через российского брокера, так и через американского. Мы не будем рекомендовать какую-то конкретную компанию (вы самостоятельно должны сделать выбор), но поможем дельными советами, описанными в статьях:

Будьте готовы, что при открытии счета для торговли на Чикагской бирже вам потребуется заполнить множество анкет и предоставить документы. Хороший менеджер брокерской компании должен помочь вам уладить формальности.

Выводы

CME Group, которую часто называют попросту Чикагской биржей, – это объединение из нескольких крупных биржевых площадок. На них ведется самая масштабная в мире торговля фьючерсами и опционами, объем которой составляет порядка 1 триллиона долларов в день.

Благодаря системе Globex и онлайн-доступу вы тоже можете покупать и продавать финансовые инструменты на CME. Главное – действовать благоразумно. Не спешите рисковать значимыми суммами до того, как не убедитесь, что ваша торговая стратегия приносит стабильный плюс. Торгово-аналитическая платформа ATAS поможет вам обрести преимущество для трейдинга на CME.

Информация в этой статье не может быть воспринята как призыв инвестированию или покупке/продаже какого либо актива на бирже. Все рассмотренные ситуации в статье написаны с целью ознакомления с функционалом и преимуществами платформы ATAS.