gpi что это такое в банке

GPI-платежи в банке: что это такое?

2017 год стал знаковым событием в развитии банковских технологий, а именно внутренних платежей. Именно тогда внутренние платежи в режиме реального времени и возможность круглосуточного расчета в центральных банках создали предпосылки для развития трансграничных платежей.

В тот год SWIFT представил новую глобальную инновацию – GPI-платежи. И вот уже больше 4 лет GPI активно применяется финансовым сообществом и является катализатором для модернизации трансграничных платежей.

Что это такое

В узком смысле, GPI представляет собой новое многостороннее соглашение об обслуживании, предназначенное для предоставления корпорациям возможность зачислять деньги на счет прямо в день платежа.

При этом увеличивается прозрачность по комиссиям и качеству отслеживания платежного статуса и повышается определенность за счет сквозного отслеживания транзакций.

Кроме того, появляется и гарантия сохранности неизменности информации касательно информации по денежным переводам.

Особенности создания GPI

SWIFT вместе со своими контрагентами создали GPI-технологию, устанавливая при этом несколько основных параметров:

Данный идентификатор состоит из 36 символов. Он называется UETR и дает возможность отслеживания платежей по мере их поступления со стороны отправителей через корреспондентов на счет конечного бенефициара.

Более чем 55% трансграничных платежей SWIFT, осуществляются через GPI. Уже проведено транзакций на сумму свыше 80 миллионов долларов, половина из которых приходит на счет в течение пар секунд. Практически все они доходят за 24 часа.

По заверениям представителей банковской сферы, в дальнейшем сроки будут сокращены еще сильнее.

По итогу все больше банков перейдет с пакетной обработки данных на обработку в режиме реального времени, ведь клиенты требуют все более и более оперативных транзакций, а значит, финансовым учреждениям придется соответствовать представлениям заказчиков.

SWIFT gpi: зачем банкам глобальная платежная инновация

Head of Sales SWIFT&Service Bureau Division of ProFIX Company

До появления технологии SWIFT gpi каждый банк, участвующий в трансграничных платежах, мог обладать информацией, которая доступна только ему в момент нахождения платежа на его стороне, не зная общей картины цепочки и деталей обработки.

SWIFT gpi коренным образом меняет ситуацию и позволяет банкам-участникам SWIFT gpi получить информацию обо всей цепочке, обеспечивая отслеживание платежей в режиме реального времени. Это значит, что при отправке банк заранее знает, как его платеж будет отработан банками-партнерами по gpi. SWIFT gpi – это стандартизация процессов обработки банковских платежей на глобальном уровне.

В условиях стремительного развития технологий современного быстро меняющегося мира это особенно важно, так как все ожидают максимальной прозрачности процессов, в том числе при отправке и получении средств через SWIFT. Доступ к открытым данным, прозрачность и возможность быстрого реагирования и управления процессами – бесспорные преимущества SWIFT gpi.

В чем преимущества для банков и клиентов?

Представьте, что вы – компания или индивидуальное лицо, и вы ожидаете международный платеж. Вы только знаете, когда и какая сумма была вам отправлена. Но вы не знаете, когда деньги будут зачислены на ваш счет, был ли правильно сформирован платежный документ, не возникло ли у банка-посредника вопросов к предоставленным документам как основанию для отправки средств, а может быть, этот платеж был приостановлен на выяснение деталей с банком-отправителем. Вы не знаете также, какую комиссию спишут банки-посредники и какую итоговую сумму зачислят на ваш счет после выяснения деталей о платеже и его обработки посредниками. Ни банк-отправитель, ни банк-получатель не могли предоставить эту информацию своим клиентам ранее.

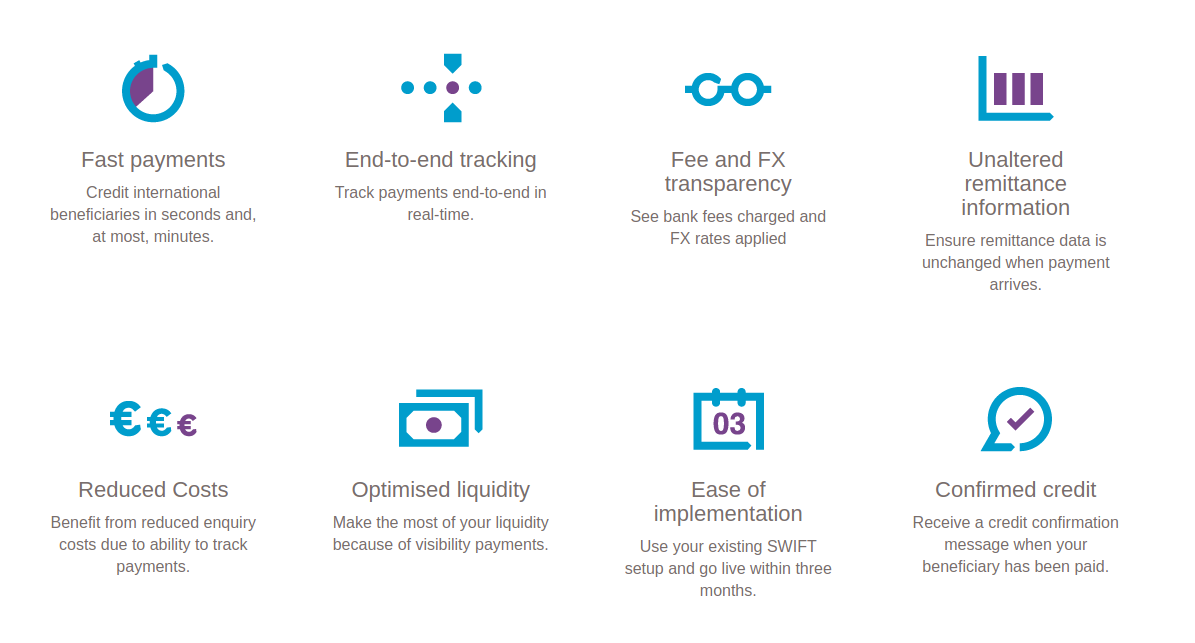

Преимущества SWIFT gpi

(кликните, чтобы увеличить изображение)

Теперь вместе с современной технологией в мире трансграничных платежей SWIFT gpi эта информация стала прозрачной, быстрой и доступной. SWIFT построил единую глобальную платформу, которая позволяет надстраивать новые инновационные сервисы, действующие в интересах конечных потребителей услуг. Благодаря новой логике обмена финансовыми сообщениями и новым правилам игры, банки становятся более эффективными – происходит изменение самого бизнеса. Мы с вами наблюдаем начало глобального процесса диджитализиции финансовых технологий.

Вопрос цены SWIFT gpi

Себестоимость самого SWIFT-сообщения для банка-пользователя не меняется. SWIFT не регулирует стоимость платежей для конечных пользователей, а банки самостоятельно устанавливают тарифы на предоставляемые услуги.

SWIFT gpi объединяет по всему миру банки, которые хотят предложить своим клиентам инновационный опыт трансграничных платежей и эффективно выстроить свою корпоративную клиентскую базу. Поэтому gpi-пользователи вкладывают средства и усилия во внедрение технологии SWIFT gpi и ее поддержку в банке. Кроме того, gpi-банки должны адаптировать свои внутренние процессы, чтобы соответствовать требованиям SWIFT gpi. В то же время, новая технология позволяет gpi-банкам сократить свои операционные расходы на обработку платежей (затраты на запросы банкам-корреспондентам и расследования снижаются в среднем на 50%), оптимизировать управление ликвидностью собственных средств и своих клиентов, а также понизить операционные риски и риски, связанные с ликвидностью.

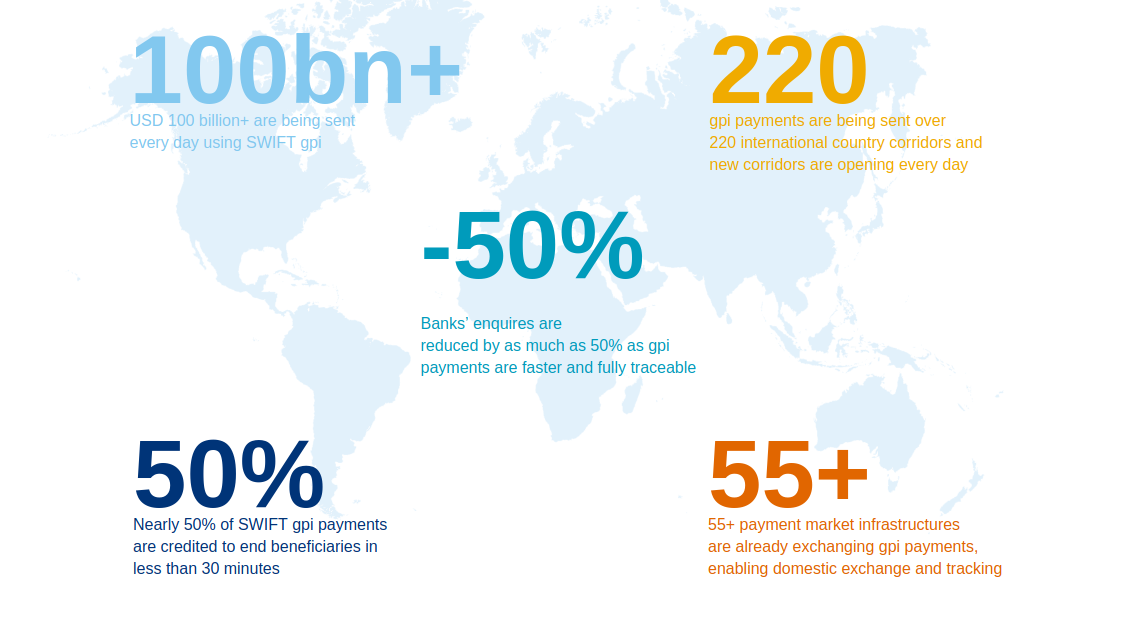

Количество банков и транзакций по GPI

Количество банков-участников SWIFT gpi неуклонно растет. Сейчас к этой услуге присоединилось более 180 банков, способных использовать 450+ международных платежных коридоров, обмениваясь более 500 тыс gpi-платежей в день, а это сотни миллиардов долларов США ежедневно. SWIFT подходит к рубежу 40 миллионов платежей, отправленных на платформе SWIFT gpi. К ноябрю 2018 года эта цифра вырастет в несколько раз. Экспоненциальный рост gpi-трафика ожидается в связи с выходом около 100 новых банков в живой режим работы в SWIFT gpi, которые в данный момент находятся на стадии тестирования. Каждый день к SWIFT gpi присоединяются новые банки и открываются новые платёжные коридоры. Это невероятно масштабируемая технология.

SWIFT gpi в цифрах

(кликните, чтобы увеличить изображение)

От отправителя к получателю: как работает GPI

Отправляя gpi-платеж, банк назначает уникальный код для транзакции. Этот код все банки-участники цепочки платежа передают неизменным. Таким образом, все вовлеченные стороны могут проконтролировать конкретный платеж в любой момент. С ноября этого года необходимость принимать уникальный код транзакции сообщений 1 и 2 категорий становится обязательной для всех пользователей SWIFT. Следовательно, все gpi-сообщения становятся прозрачными и возможными для отслеживания пользователям gpi, вне зависимости от того, проходит ли платеж по gpi-активным банкам или нет.

Мгновенная проверка статуса отправленных, полученных и находящихся в обработке платежей доступна благодаря сервису SWIFT Tracker, разработанному на основе облачных технологий.

Зная где находятся деньги и какая комиссия будет снята на каждом этапе обработки платежа, банки могут контролировать предоставление точной информации о зачислении денег на счета конечных получателей.

Также с помощью настройки фильтров SWIFT Tracker-а gpi-банки могут отслеживать входящие gpi-платежи, которые находятся в процессе поступления в банк.

Чтобы банки-участники SWIFTgpi могли чётко понимать схемы обработки gpi-платежей друг друга и своевременно обрабатывать gpi-платежи, между ними заключается мультиколлатеральное соглашение (SLA). Выполнение таких SLA банки могут отслеживать через аналитический инструмент gpi Observer.

Также банки-участники имеют доступ к справочнику gpi Directory, который помогает gpi-банкам выстроить наиболее эффективную цепочку платежа, исходя из присутствия gpi-банков в стране, валют, в которых они работают по SWIFTgpi, и их cut-off times (закрытие операционного времени).

Прозрачность платежей

Сама система увеличивает прозрачность платежей. Видимость всей цепочки осложняет редактирование платёжной инструкции на пути прохождения транзакции. Становится невозможным изменить данные по оригинатору и бенефициару, так как эти данные доступные с самого начала цепочки. Поэтому банки-корреспонденты, особенно в определенных регионах с высокой степенью риска, активно настаивают внедрять SWIFT gpi именно с точки зрения их комплаенс-рисков. Такая прозрачность процессов усложняет существующие практики отмывания денег. Кроме того, SWIFT gpi сделает доступной отправку дополнительных запрашиваемых платёжных документов посредством SWIFT Tracker в режиме реального времени, что также положительно отразится на комплаенс-проверках при обработке платежей.

SWIFT gpi в Украине

С Украиной как с регионом SWIFT gpi SWIFT начал работать только в 2018 и наблюдает активный интерес к сервису со стороны банков. Особое внимание связано с зависимостью украинских банков от международных корреспондентов и высокими аппетитами де-рискинга в украинской банковской системе.

Мы прогнозируем, что конкуренция за клиентов, в первую очередь корпоративного сектора, в скором времени изменит эту картину. Кроме того, уже к 2020 году SWIFT планирует сделать gpi новым обязательным стандартом для всех международных платежей.

Скорость и прозрачность: что даёт предпринимателям система SWIFT gpi?

Читать на украинском

Head of Sales SWIFT&Service Bureau Division of ProFIX Company

До появления технологии SWIFT gpi каждый банк, участвующий в трансграничных платежах, мог обладать информацией, которая доступна только ему в момент нахождения платежа на его стороне, не зная общей картины цепочки и деталей обработки.

SWIFT gpi коренным образом меняет ситуацию и позволяет банкам-участникам SWIFT gpi получить информацию обо всей цепочке, обеспечивая отслеживание платежей в режиме реального времени. Это значит, что при отправке банк заранее знает, как его платеж будет отработан банками-партнерами по gpi. SWIFT gpi – это стандартизация процессов обработки банковских платежей на глобальном уровне.

В условиях стремительного развития технологий современного быстро меняющегося мира это особенно важно, так как все ожидают максимальной прозрачности процессов, в том числе при отправке и получении средств через SWIFT. Доступ к открытым данным, прозрачность и возможность быстрого реагирования и управления процессами – бесспорные преимущества SWIFT gpi.

В чем преимущества для банков и клиентов?

Представьте, что вы – компания или индивидуальное лицо, и вы ожидаете международный платеж. Вы только знаете, когда и какая сумма была вам отправлена. Но вы не знаете, когда деньги будут зачислены на ваш счет, был ли правильно сформирован платежный документ, не возникло ли у банка-посредника вопросов к предоставленным документам как основанию для отправки средств, а может быть, этот платеж был приостановлен на выяснение деталей с банком-отправителем. Вы не знаете также, какую комиссию спишут банки-посредники и какую итоговую сумму зачислят на ваш счет после выяснения деталей о платеже и его обработки посредниками. Ни банк-отправитель, ни банк-получатель не могли предоставить эту информацию своим клиентам ранее.

Преимущества SWIFT gpi

(кликните, чтобы увеличить изображение)

Теперь вместе с современной технологией в мире трансграничных платежей SWIFT gpi эта информация стала прозрачной, быстрой и доступной. SWIFT построил единую глобальную платформу, которая позволяет надстраивать новые инновационные сервисы, действующие в интересах конечных потребителей услуг. Благодаря новой логике обмена финансовыми сообщениями и новым правилам игры, банки становятся более эффективными – происходит изменение самого бизнеса. Мы с вами наблюдаем начало глобального процесса диджитализиции финансовых технологий.

SWIFT gpi: зачем банкам глобальная платежная инновация

До появления технологии SWIFT gpi каждый банк, участвующий в трансграничных платежах, мог обладать информацией, которая доступна только ему в момент нахождения платежа на его стороне, не зная общей картины цепочки и деталей обработки.

SWIFT gpi коренным образом меняет ситуацию и позволяет банкам-участникам SWIFT gpi получить информацию обо всей цепочке, обеспечивая отслеживание платежей в режиме реального времени. Это значит, что при отправке банк заранее знает, как его платеж будет отработан банками-партнерами по gpi. SWIFT gpi – это стандартизация процессов обработки банковских платежей на глобальном уровне.

В условиях стремительного развития технологий современного быстро меняющегося мира это особенно важно, так как все ожидают максимальной прозрачности процессов, в том числе при отправке и получении средств через SWIFT. Доступ к открытым данным, прозрачность и возможность быстрого реагирования и управления процессами – бесспорные преимущества SWIFT gpi.

В чем преимущества для банков и клиентов? Представьте, что вы – компания или индивидуальное лицо, и вы ожидаете международный платеж. Вы только знаете, когда и какая сумма была вам отправлена. Но вы не знаете, когда деньги будут зачислены на ваш счет, был ли правильно сформирован платежный документ, не возникло ли у банка-посредника вопросов к предоставленным документам как основанию для отправки средств, а может быть, этот платеж был приостановлен на выяснение деталей с банком-отправителем. Вы не знаете также, какую комиссию спишут банки-посредники и какую итоговую сумму зачислят на ваш счет после выяснения деталей о платеже и его обработки посредниками. Ни банк-отправитель, ни банк-получатель не могли предоставить эту информацию своим клиентам ранее.

Преимущества SWIFT gpi

Теперь вместе с современной технологией в мире трансграничных платежей SWIFT gpi эта информация стала прозрачной, быстрой и доступной. SWIFT построил единую глобальную платформу, которая позволяет надстраивать новые инновационные сервисы, действующие в интересах конечных потребителей услуг. Благодаря новой логике обмена финансовыми сообщениями и новым правилам игры, банки становятся более эффективными – происходит изменение самого бизнеса. Мы с вами наблюдаем начало глобального процесса диджитализиции финансовых технологий.

Вопрос цены SWIFT gpi Себестоимость самого SWIFT-сообщения для банка-пользователя не меняется. SWIFT не регулирует стоимость платежей для конечных пользователей, а банки самостоятельно устанавливают тарифы на предоставляемые услуги.

SWIFT gpi объединяет по всему миру банки, которые хотят предложить своим клиентам инновационный опыт трансграничных платежей и эффективно выстроить свою корпоративную клиентскую базу. Поэтому gpi-пользователи вкладывают средства и усилия во внедрение технологии SWIFT gpi и ее поддержку в банке. Кроме того, gpi-банки должны адаптировать свои внутренние процессы, чтобы соответствовать требованиям SWIFT gpi. В то же время, новая технология позволяет gpi-банкам сократить свои операционные расходы на обработку платежей (затраты на запросы банкам-корреспондентам и расследования снижаются в среднем на 50%), оптимизировать управление ликвидностью собственных средств и своих клиентов, а также понизить операционные риски и риски, связанные с ликвидностью.

Количество банков и транзакций по GPI Количество банков-участников SWIFT gpi неуклонно растет. Сейчас к этой услуге присоединилось более 180 банков, способных использовать 450+ международных платежных коридоров, обмениваясь более 500 тыс gpi-платежей в день, а это сотни миллиардов долларов США ежедневно. SWIFT подходит к рубежу 40 миллионов платежей, отправленных на платформе SWIFT gpi. К ноябрю 2020 года эта цифра вырастет в несколько раз. Экспоненциальный рост gpi-трафика ожидается в связи с выходом около 100 новых банков в живой режим работы в SWIFT gpi, которые в данный момент находятся на стадии тестирования. Каждый день к SWIFT gpi присоединяются новые банки и открываются новые платёжные коридоры. Это невероятно масштабируемая технология.

SWIFT gpi в цифрах

От отправителя к получателю: как работает GPI Отправляя gpi-платеж, банк назначает уникальный код для транзакции. Этот код все банки-участники цепочки платежа передают неизменным. Таким образом, все вовлеченные стороны могут проконтролировать конкретный платеж в любой момент. С ноября этого года необходимость принимать уникальный код транзакции сообщений 1 и 2 категорий становится обязательной для всех пользователей SWIFT. Следовательно, все gpi-сообщения становятся прозрачными и возможными для отслеживания пользователям gpi, вне зависимости от того, проходит ли платеж по gpi-активным банкам или нет.

Мгновенная проверка статуса отправленных, полученных и находящихся в обработке платежей доступна благодаря сервису SWIFT Tracker, разработанному на основе облачных технологий.

Зная где находятся деньги и какая комиссия будет снята на каждом этапе обработки платежа, банки могут контролировать предоставление точной информации о зачислении денег на счета конечных получателей.

Также с помощью настройки фильтров SWIFT Tracker-а gpi-банки могут отслеживать входящие gpi-платежи, которые находятся в процессе поступления в банк.

Чтобы банки-участники SWIFTgpi могли чётко понимать схемы обработки gpi-платежей друг друга и своевременно обрабатывать gpi-платежи, между ними заключается мультиколлатеральное соглашение (SLA). Выполнение таких SLA банки могут отслеживать через аналитический инструмент gpi Observer.

Также банки-участники имеют доступ к справочнику gpi Directory, который помогает gpi-банкам выстроить наиболее эффективную цепочку платежа, исходя из присутствия gpi-банков в стране, валют, в которых они работают по SWIFTgpi, и их cut-off times (закрытие операционного времени).

Прозрачность платежей Сама система увеличивает прозрачность платежей. Видимость всей цепочки осложняет редактирование платёжной инструкции на пути прохождения транзакции. Становится невозможным изменить данные по оригинатору и бенефициару, так как эти данные доступные с самого начала цепочки. Поэтому банки-корреспонденты, особенно в определенных регионах с высокой степенью риска, активно настаивают внедрять SWIFT gpi именно с точки зрения их комплаенс-рисков. Такая прозрачность процессов усложняет существующие практики отмывания денег. Кроме того, SWIFT gpi сделает доступной отправку дополнительных запрашиваемых платёжных документов посредством SWIFT Tracker в режиме реального времени, что также положительно отразится на комплаенс-проверках при обработке платежей.

SWIFT gpi в Украине С Украиной как с регионом SWIFT gpi SWIFT начал работать только в 2020 и наблюдает активный интерес к сервису со стороны банков. Особое внимание связано с зависимостью украинских банков от международных корреспондентов и высокими аппетитами де-рискинга в украинской банковской системе.

Мы прогнозируем, что конкуренция за клиентов, в первую очередь корпоративного сектора, в скором времени изменит эту картину. Кроме того, уже к 2020 году SWIFT планирует сделать gpi новым обязательным стандартом для всех международных платежей.

Вопрос цены SWIFT gpi

Себестоимость самого SWIFT-сообщения для банка-пользователя не меняется. SWIFT не регулирует стоимость платежей для конечных пользователей, а банки самостоятельно устанавливают тарифы на предоставляемые услуги.

SWIFT gpi объединяет по всему миру банки, которые хотят предложить своим клиентам инновационный опыт трансграничных платежей и эффективно выстроить свою корпоративную клиентскую базу. Поэтому gpi-пользователи вкладывают средства и усилия во внедрение технологии SWIFT gpi и ее поддержку в банке. Кроме того, gpi-банки должны адаптировать свои внутренние процессы, чтобы соответствовать требованиям SWIFT gpi. В то же время, новая технология позволяет gpi-банкам сократить свои операционные расходы на обработку платежей (затраты на запросы банкам-корреспондентам и расследования снижаются в среднем на 50%), оптимизировать управление ликвидностью собственных средств и своих клиентов, а также понизить операционные риски и риски, связанные с ликвидностью.

Производитель GPI

GPI® — это торговая марка компании Great Plains Industries, которая изготавливает оборудование по передаче топлива, отвечающее и превосходящее потребности как крупномасштабных бизнес-компаний, так и любителей. Ассортимент компании GPI можно разделить на 3 направления:

ООО «Дарконт», как представитель GPI в России и СНГ, радо предоставить вам качественные приборы этой компании и полную информационную и техническую поддержку поставленной продукции.

Количество банков и транзакций по GPI

Количество банков-участников SWIFT gpi неуклонно растет. Сейчас к этой услуге присоединилось более 180 банков, способных использовать 450+ международных платежных коридоров, обмениваясь более 500 тыс gpi-платежей в день, а это сотни миллиардов долларов США ежедневно. SWIFT подходит к рубежу 40 миллионов платежей, отправленных на платформе SWIFT gpi. К ноябрю 2020 года эта цифра вырастет в несколько раз. Экспоненциальный рост gpi-трафика ожидается в связи с выходом около 100 новых банков в живой режим работы в SWIFT gpi, которые в данный момент находятся на стадии тестирования. Каждый день к SWIFT gpi присоединяются новые банки и открываются новые платёжные коридоры. Это невероятно масштабируемая технология.

SWIFT gpi в цифрах

(кликните, чтобы увеличить изображение)

От отправителя к получателю: как работает GPI

Отправляя gpi-платеж, банк назначает уникальный код для транзакции. Этот код все банки-участники цепочки платежа передают неизменным. Таким образом, все вовлеченные стороны могут проконтролировать конкретный платеж в любой момент. С ноября этого года необходимость принимать уникальный код транзакции сообщений 1 и 2 категорий становится обязательной для всех пользователей SWIFT. Следовательно, все gpi-сообщения становятся прозрачными и возможными для отслеживания пользователям gpi, вне зависимости от того, проходит ли платеж по gpi-активным банкам или нет.

Мгновенная проверка статуса отправленных, полученных и находящихся в обработке платежей доступна благодаря сервису SWIFT Tracker, разработанному на основе облачных технологий.

Зная где находятся деньги и какая комиссия будет снята на каждом этапе обработки платежа, банки могут контролировать предоставление точной информации о зачислении денег на счета конечных получателей.

Также с помощью настройки фильтров SWIFT Tracker-а gpi-банки могут отслеживать входящие gpi-платежи, которые находятся в процессе поступления в банк. Чтобы банки-участники SWIFTgpi могли чётко понимать схемы обработки gpi-платежей друг друга и своевременно обрабатывать gpi-платежи, между ними заключается мультиколлатеральное соглашение (SLA). Выполнение таких SLA банки могут отслеживать через аналитический инструмент gpi Observer. Также банки-участники имеют доступ к справочнику gpi Directory, который помогает gpi-банкам выстроить наиболее эффективную цепочку платежа, исходя из присутствия gpi-банков в стране, валют, в которых они работают по SWIFTgpi, и их cut-off times (закрытие операционного времени).

SWIFT готово к запуску демо-версии своего блокчейна GPI для банковской системы

Общество всемирных межбанковских финансовых каналов связи SWIFT на этой неделе сообщило о готовности запустить демонстрационную версию «Глобальной платёжной инициативы» (GPI), направленной на поддержание статуса организации в условиях распространения альтернативных блокчейн-решений для организации коммуникации между финансовыми учреждениями, в том числе предлагаемых Ripple и J.P.Morgan. Об этом пишет CCN.

Проект GPI еще находится на ранних стадиях разработки и направлен на:

«Создание основы нового интегрированного и интерактивного сервиса, который существенно снизит проявления неэффективности в процессе платежей и в конечном счёте сделает сеть SWIFT доступной для всех 10 000 банков».

В октябре были осуществлены успешные испытания GPI для совершения мгновенных трансграничных переводов между банками в Китае, Сингапуре, Таиланде и Австралии. Предполагается, что система GPI позволит ускорить идентификацию участников процесса и снизить количество ошибок при передаче платёжной информации, вместе с чем снизятся затраты и время ожидания, связанные с передачей таких транзакций, а также повысится качество клиентского обслуживания.

Разработка нового решения SWIFT ведётся на фоне выхода на рынок альтернативных сервисов на блокчейне, которые предлагают те же услуги при меньших затратах. Например, банк J.P.Morgan в сентябре запустил «Межбанковскую информационную сеть» (IIN), которая на сегодняшний день насчитывает 130 участников, в том числе Satander и Societe Generale.

J.P.Morgan заявляет, что IIN способна оптимизировать передачу международных платежей, благодаря чему они будут доходить до своих получателей быстрее и за меньшее число шагов. Решение существующих проблем банк видит в использовании технологии распределённого реестра.

GPI от SWIFT, с другой стороны, использует программный интерфейс приложений (API), который позволяет банкам получать доступ к данным друг друга и осуществлять валидацию платёжной информации до момента отправки платежа, благодаря чему они могут избежать ошибок и задержек.

«Сервис полностью интегрирован с GPI-платежами и позволяет осуществлять динамическое межбанковское взаимодействие в реальном времени, чтобы повысить прогнозируемость и эффективность международных платежей. В будущем он будет дополнен инструментами постплатёжного анализа и урегулирования споров, благодаря чему удастся учесть прочие факторы, обычно возникающие из-за необходимости соблюдения требований регуляторов или закона, которые также могут замедлять платёжные процессы», — говорится в описании GPI.

Пилотная версия GPI будет запущена в начале 2020 года при участии 14 банков, в том числе J.P. Morgan, Barclays, Bank of China и CitiGroup. Согласно SWIFT, сервис обеспечит полную прозрачность в отношении получателей и отправителей транзакций, из-за чего стоимость, маршруты и доставка средств станут легко прогнозируемыми.

Самые последние новости криптовалютного рынка и майнинга:

Гарри Каспаров отметил преимущества Биткоина над долларом и фиатной системой

В сети Эфириум проводят тестовое объединение блокчейнов ETH и ETH 2.0

Политики Индии видят перспективу в использовании технологии блокчейн

Крупнейшие стейблкоины создали «Всемирную ассоциацию стабильных монет» (WSA)

Обзор закона «О цифровых финансовых активах» регулирующего криптовалюту в РФ

The following two tabs change content below.

Материал подготовлен редакцией сайта «Майнинг Криптовалюты», в составе: Главный редактор — Антон Сизов, Журналисты — Игорь Лосев, Виталий Воронов, Дмитрий Марков, Елена Карпина. Мы предоставляем самую актуальную информацию о рынке криптовалют, майнинге и технологии блокчейн.

Новости Mining-Cryptocurrency.ru (перейти к ленте всех новостей)

Прозрачность платежей

Сама система увеличивает прозрачность платежей. Видимость всей цепочки осложняет редактирование платёжной инструкции на пути прохождения транзакции. Становится невозможным изменить данные по оригинатору и бенефициару, так как эти данные доступные с самого начала цепочки. Поэтому банки-корреспонденты, особенно в определенных регионах с высокой степенью риска, активно настаивают внедрять SWIFT gpi именно с точки зрения их комплаенс-рисков. Такая прозрачность процессов усложняет существующие практики отмывания денег. Кроме того, SWIFT gpi сделает доступной отправку дополнительных запрашиваемых платёжных документов посредством SWIFT Tracker в режиме реального времени, что также положительно отразится на комплаенс-проверках при обработке платежей.

SWIFT развивает gpi-платежи

Как отмечается в сообщении компании, появление внутренних платежей в режиме реального времени и расчет в центральных банках в режиме 24/7 ознаменовали собой новые перспективы для трансграничных платежей. В 2020 году SWIFT представил «глобальную платежную инновацию» или gpi — новое соглашение, основанное на новых технологиях.

Всего через два года после запуска gpi широко используется финансовым сообществом и быстро становится катализатором беспрецедентных изменений в трансграничных платежах.

SWIFT и его контрагенты создали gpi, установив три ключевых параметра. Во-первых, введение уникального идентификатора транзакции, который сопровождает каждый платеж на протяжении всего его проведения. Наличие этого 36-символьного маркера (уникальный сквозной идентификатор транзакции, UETR) позволяет отслеживать платежи по мере их поступления от отправителей-отправителей через корреспондентов на счета конечных бенефициаров. Во-вторых, введение трекера, который следит за этими платежами по их траектории и сообщает об их статусе по запросу. В-третьих, создание новой трансграничной конвенции, в соответствии с которой банки обязуются обрабатывать платежи от заказа клиента до конечного бенефициара в сжатые сроки — сроки, которые становятся видимыми их респондентам и корреспондентам благодаря возможности контроля над проведением платежа

Более 55% трансграничных платежей SWIFT уже осуществляются через gpi, благодаря чему платежи на сумму более 40 триллионов долларов США перемещаются через границы быстрее, чем когда-либо прежде. Половина из них достигает конечных бенефициаров в течение нескольких минут, и практически все — в течение 24 часов.

В течение двух лет каждый трансграничный платеж будет gpi-платежом, заявляет SWIFT.

Скорость, с которой могут осуществляться платежные транзакции через gpi, будет увеличиваться по мере того, как все больше и больше банков будут переходить от пакетной обработки данных к их обработке в реальном времени. Поскольку клиенты требуют все более быстрых платежей, и все больше и больше рынков переходят к расчетам в режиме реального времени, у банков не будет иного выбора, кроме как начать обработку своих платежей подобным образом.

Как утверждает SWIFT, поскольку gpi уже преодолел переломный момент, срочность перехода к расчетам в режиме реального времени ускорится даже на тех рынках, где для этого нет внутренней необходимости. Это произойдет потому, что трекер повышает прозрачность, давая банкам понимание того, насколько быстро их корреспонденты обрабатывают транзакции. Банки, движимые потребностями собственных клиентов, будут либо заставлять их ускоряться, либо переводить свой бизнес в корреспонденты с более быстрыми технологиями.

Как говорится в сообщении SWIFT, компания вскоре планирует реализовать gpi-платежи на торговых платформах на основе DLT. Решая проблемы с платежами, с которыми сталкиваются платформы DLT, SWIFT позволит инициировать gpi-платежи в рамках торговых рабочих процессов, автоматически передавая их в банковскую систему.

SWIFT gpi в Украине

С Украиной как с регионом SWIFT gpi SWIFT начал работать только в 2020 и наблюдает активный интерес к сервису со стороны банков. Особое внимание связано с зависимостью украинских банков от международных корреспондентов и высокими аппетитами де-рискинга в украинской банковской системе. Мы прогнозируем, что конкуренция за клиентов, в первую очередь корпоративного сектора, в скором времени изменит эту картину. Кроме того, уже к 2020 году SWIFT планирует сделать gpi новым обязательным стандартом для всех международных платежей.

ВАС ЗАИНТЕРЕСУЕТ — SWIFT против Ripple: какая система лучше