pci dss что это такое простыми

PCI DSS – как и зачем получать сертификат соответствия

Привет, %username%!

Этот пост мы подготовили для тех, кто работает в сфере интернет-коммерции и планирует принимать (или уже принимает) платежи на собственном сайте. Мы расскажем о международном стандарте безопасности данных PCI DSS. Поговорим о его основных требованиях к информационной инфраструктуре, которая обеспечивает обработку и обеспечение безопасности данных банковских карт. Также мы рассмотрим основные причины прохождения сертификации и возможности, которые получает сертифицированная компания.

PCI DSS (Payment Card Industry Data Security Standard) — стандарт безопасности данных индустрии платежных карт. Стандарт разработан международными платежными системами Visa и MasterCard. Любая организация, планирующая принимать и обрабатывать данные банковских карт на своем сайте, должна соответствовать требованиям PCI DSS.

Но самостоятельная работа с банками дает компании не только преимущество в адаптации платежной системы «под себя». Она обязывает компанию взять на себя борьбу с мошенническими операциями при обработке данных банковских карт на своем сайте. Иными словами, компании необходимо построить собственную систему мониторинга и борьбы с мошенническими операциями (анти-фрод). Задача анти-фрод системы – фильтрация операций, определяемых как мошеннические, по ряду признаков (например, несовпадение банка-эмитента со страной оплаты или проживания плательщика).

На стадии построения и отладки анти-фрод системы много времени «съест» сбор и анализ данных об операциях по банковским картам. Цель сбора данных – выявление отличительных признаков мошеннических операций. В процессе сбора статистики компании придется столкнуться с большим объемом «charge-back» операций.

Построение собственной анти-фрод системы логично и финансово обосновано для компаний с большим оборотом платежей по банковским картам. Для таких компаний гибкость и полный контроль над системой фильтрации платежей являются критически важными. Плюс, у такой компании есть возможность выделить ресурсы на разработку и постоянное развитие технологий и инструментов собственного “мини процессингового центра”.

Стоит отметить, что в мониторинге рисков сложно найти лучшего поставщика услуг, чем процессинговый центр. Благодаря разнообразию и значительному количеству клиентов, ПЦ обладает обширной историей мониторинга и фильтрации. Даже если компания занимается построением собственной анти-фрод системы, она может отдавать на обработку в ПЦ транзакции, вызывающие сомнения у внутренних специалистов по рискам.

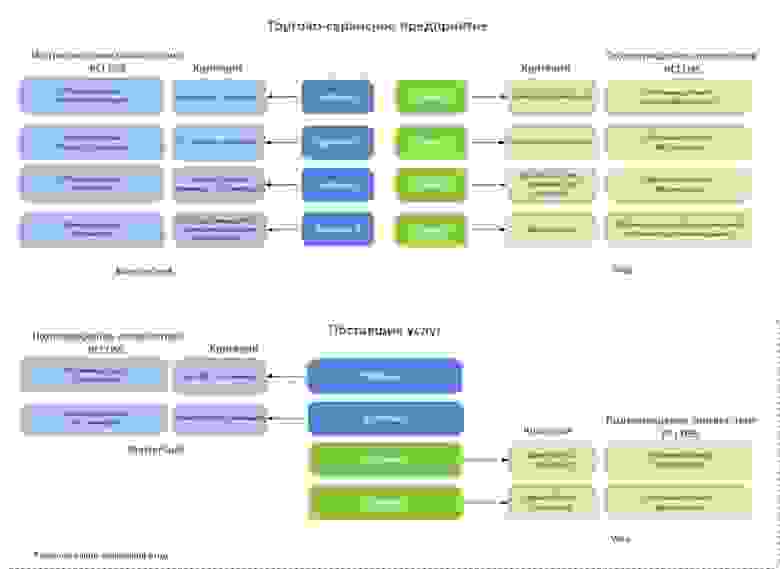

Для принятия взвешенного решения о выборе способа обработки данных банковских карт, необходимо оценивать все составляющие процесса от подачи документов до поддержки кардхолдеров. Для того чтобы принять решение было проще, мы провели сравнение двух основных подходов по приему и обработке данных банковских карт: если ввод данных осуществляется на стороннем сайте (например, ПЦ) – и если данные вводят на сайте предприятия с последующей авторизацией платежа в банке.

| Ввод данных банковской карты осуществляется на сайте предприятия с последующей авторизацией платежей (например в банке) | Ввод данных банковской карты осуществляется на стороннем сайте (например на защищенной платежной странице ПЦ) | |

|---|---|---|

| PCI DSS | Прохождение сертификации на соответствие требованиям PCI DSS обязательно. | Прохождение сертификации не обязательно. |

| Подключение | Для приема платежей напрямую, необходимо самостоятельно подключиться к банку. Решение банка зависит, в том числе, от оборота компании. | Для подключения необходимо передать пакет документов личному менеджеру, который будет взаимодействовать с банком и заниматься подготовкой договора. |

| Комиссия | Комиссия, взимаемая банком за обработку платежей, составляет от 2% от суммы транзакции и зависит от объема оборота и сферы деятельности компании. Процент комиссии, полученный клиентом от банка напрямую, зачастую равен проценту, предоставляемому ПЦ. Это связано с “оптовыми” условиями работы для ПЦ и высоким уровнем надежности мониторинга транзакций, в котором заинтересован банк. | Комиссия, взимаемая ПЦ за обработку платежей и комплекс дополнительных услуг, составляет от 2,5% от суммы транзакции и зависит от объема оборота и сферы деятельности компании. |

| Бухгалтерия | Взаимодействием с банком по вопросам бухгалтерской отчетности и проведением платежей компания занимается самостоятельно. Для составления отчетов требуется активная работа с банком и построение собственной биллинговой системы. | Биллинговая система ПЦ предоставляет клиентам возможность производить online-учет осуществленных транзакций. Возможность самостоятельно выгружать бухгалтерские документы (акт, детализированная выписка системы PayOnline, счет) в интерфейсе личного кабинета. |

| Поддержка плательщиков | Для оказания квалифицированной поддержки плательщиков необходимо организовать собственный Call-центр или покупать услуги стороннего (от 25 000 руб. /мес. за работу специалиста). Если у Вас уже есть Call-центр, необходимо провести дополнительную обучение специалистов для работы с держателями карт. Также требуется построение инфраструктуры Call-центра: софт, телефония. | Поддержка держателей карт, совершающих платежи в Вашем интернет-магазине, осуществляется специалистами Call-центра ПЦ. |

| Мониторинг транзакций | Мониторинг транзакций должен осуществляться штатными квалифицированными специалистами предприятия e-commerce, обрабатывающего данные банковских карт. Заработная плата специалиста по рискам — от 35 000 руб. / мес. | Мониторинг транзакций, с том числе программный, осуществляется специалистами департамента рисков ПЦ. |

| Железо | Требуются вложения в серверную часть, необходимые для прохождения сертификации и обеспечения достаточного уровня безопасности. Сумма зависит от Level-a сертификата и предполагаемой инфраструктуры. | Вам не требуются дополнительные расходы на развитие серверной части, так как обработка транзакций происходит на защищенных серверах ПЦ. |

| Разработка | Для организации самостоятельного приема платежей необходима разработка или покупка биллинговой системы, в том числе сервисов безопасной передачи данных в банк, безопасных форм приема платежей, дополнительных интерфейсов. Требуется постоянная работа специалиста высокой квалификации стоимостью не менее 65000 руб. / мес. | Для подключения к ПЦ требуется единоразовое привлечение разработчика для внедрения платежной формы на сайт компании. При необходимости, брендированая платежная форма разрабатывается специалистами ПЦ. |

| Прием платежей на сайте (без перехода на сторонний ресурс) | Вы обрабатываете данные банковских карт на сайте без перехода на сторонний ресурс. | Возможна реализация приема платежей без прямого перехода на сайт ПЦ с использованием технологии IFrame. |

Таким образом, если компания собирается пройти сертификацию на соответствие PCI DSS и самостоятельно обрабатывать данные банковских карт на сайте, к ней применяются все требования стандарта PCI DSS. Они охватывают безопасность на уровне сетей, оборудования, приложений, баз данных, физических хранилищ, документирования и управления процессами. И, как уже говорилось выше, построение анти-фрод системы и биллинговой системы, задача непростая и длительная в реализации, также выполняется компанией самостоятельно.

К компаниям, работающим только с платёжным шлюзом и не принимающих на своем данных банковских карт клиентов, относятся только требования департамента рисков платежного шлюза (ПЦ). Они касаются сайта предприятия e-commerce, корректности контента и ценовых предложений, организационной формы компании.

Если после прочтения этого поста у Вас появились вопросы – пишите в комментарии. Со стороны аудитора и специалиста по требованиям стандарта PCI DSS Вас проконсультирует Евгений Безгодов aka Bezgodov, исполнительный директор компании Deiteriy, CISA, PCI QSA. Со стороны платежного шлюза как всегда на связи специалисты процессингового центра PayOnline.

Сертификация PCI DSS: Что это и с чем её едят

Последнее время Visa и MasterCard начали требовать от торговых предприятий и поставщиков услуг, работающих с карточными данными, соответствия стандарту PCI DSS. В этой связи вопрос требований этого стандарта становится важным не только для крупных игроков на рынке, но и для небольших торгово-сервисных предприятий.

Стандарт PCI DSS был разработан Советом по стандартам безопасности данных индустрии платежных карт PCI SSC (Payment Card Industry Security Standards Council) и регламентирует определенный перечень требований к обеспечению безопасности данных платежных карт (ДПК), которые затрагивают как техническую, так и организационную сторону организаций.

В первую очередь стандарт определяет требования к организациям, в информационной инфраструктуре которых хранятся, обрабатываются или передаются данные платёжных карт, а также к организациям, которые могут влиять на безопасность этих данных. Начиная с середины 2012 года все организации, вовлечённые в процесс хранения, обработки и передачи ДПК должны соответствовать требованиям, определяемым PCI DSS, и компании на территории Российской Федерации не являются исключением.

Чтобы понять, необходимо ли вашей компании соблюдать требования стандарта PCI DSS, следует ответить на два главных вопроса: хранятся, обрабатываются или передаются ли данные платежных карт в вашей организации? И могут ли бизнес-процессы вашей организации повлиять на безопасность этих платежных карт? Если ответ на оба вопроса отрицательный, то сертифицироваться по PCI DSS нет нужды.

Очевидно, что для соответствия стандарту необходимо выполнение определенных требований, вот некоторые из них: защита вычислительной сети, управление доступом к данным о держателях карт, конфигурация компонентов информационной инфраструктуры, механизмы аутентификации, физическая защита информационной инфраструктуры, защита передаваемых данных о держателях карт и так далее. В общем, стандарт требует прохождения порядка 440 проверочных процедур.

Существуют различные способы подтверждения соответствия требованиям стандарта PCI DSS, которые заключаются в проведении внешнего аудита (QSA), внутреннего аудита (ISA) или проведении организацией самооценки (SAQ).

Внешний аудит QSA выполняется внешней аудиторской организацией, сертифицированной Советом PCI SSС. В ходе проверки аудиторы собирают свидетельства выполнения требований стандарта и сохраняют их на период длительностью в три года.

Внутренний аудит ISA выполняется внутренним, прошедшим обучение и сертифицированным по программе Совета PCI SSC, аудитором. Что касается самооценки SAQ, то она выполняется самостоятельно путём заполнения листа самооценки. В этом случае сбор свидетельств выполнения требований стандарта не требуется.

Чтобы ответить на вопрос, в какой ситуации необходимо проводить внешний аудит, а в какой – внутренний, и стоит ли это вообще делать, нужно взглянуть на тип организации и оценить количество обрабатываемых транзакций в год. Существует классификация, согласно которой выделяют два типа организаций: торгово-сервисные предприятия и поставщики услуг.

Торгово-сервисное предприятие является организацией, принимающей для оплаты товаров и услуг платежные карты (магазины, рестораны, интернет-магазины и другие).

Поставщик услуг же, в свою очередь, является организацией, оказывающей услуги в индустрии платежных карт, связанные с обработкой транзакций (это дата-центры, хостинг-провайдеры, международные платежные системы и другие).

В зависимости от количества обрабатываемых в год транзакций, торгово-сервисные предприятия и поставщики услуг могут быть отнесены к различным уровням. Например, торгово-сервисное предприятие обрабатывает до 1 млн транзакций в год с применением электронной коммерции.

По классификации Visa и MasterCard организация будет относиться к уровню 3. Следовательно, для подтверждения соответствия PCI DSS нужно проведение ежеквартального внешнего сканирования уязвимостей компонентов информационной инфраструктуры ASV (Approved Scanning Vendor) и ежегодной самооценки SAQ.

Что касается поставщиков услуг, то количество сервисов, предлагаемых облачными провайдерами, растет ежегодно. Потому для организаций, использующих облачную инфраструктуру, становится актуальным вопрос PCI DSS-хостинга.

PCI DSS-хостинг – это услуга, обеспечивающая безопасное обращение платежных карт для организаций, разместивших свою инфраструктуру на стороне сертифицированного PCI DSS хостинг-провайдера, внутри которой хранятся, обрабатываются или передаются данные платежных карт.

Выбрав такую услугу, организация автоматически закрывает значительную часть требований стандарта PCI DSS – это означает, что провайдер берет на себя выполнение части требований, например, физическую защиту размещаемых северов и администрирование операционных систем.

Как известно, аутсорсинг решает множество задач, облегчая и упрощая жизнь организациям. Если раньше многие компании разворачивали информационную инфраструктуру в собственном серверном помещении и выполняли все требования соответствия стандартам самостоятельно, то сейчас многие отдают эти задачи на откуп сертифицированным поставщикам услуг, тем самым повышая уровень защищенности среды обработки карточных данных и снижая риски финансовых потерь от возможных инцидентов информационной безопасности.

Любая организация, использующая собственный карточный процессинг, рано или поздно сталкивается с необходимостью сертификации по стандарту PCI DSS. Обращение к сертифицированным поставщикам услуг помогает существенно упростить процесс сертификации для торгово-сервисных предприятий и обеспечить защиту данных платежных карт на должном уровне.

Безопасность платежей. Часть 1: Стандарт PCI DSS

Любая отрасль в своем развитии проходит путь от свободы творчества к той или иной форме регулирования, осуществляемого государством или негосударственными организациями. Целью регулирования обычно становится защита интересов, находящихся в противоречии с извлечением прибыли, и по этой причине не являющихся предметом заботы со стороны бизнеса.

Не является исключением и платежная индустрия. Интерес бизнеса заключается в максимально быстром и комфортном осуществлении покупателями платежей в пользу торгово-сервисных предприятий и предложении всем участникам рынка сопутствующих услуг. К сожалению, удобная оплата в один клик на сайте магазина может обернуться неприятными последствиями для держателя банковской карты, если кто-то из участников платежной цепочки — магазин, банк или процессинговый центр не предприняли необходимых мер безопасности при обработке данных. Безопасность денег на картах клиентов хоть и является для бизнеса вопросом репутации, но прямой выгоды, скажем честно, не несет. Вот и вступают в игру государственные регуляторы и международные сообщества, устанавливающие требования к защите. Если ранее термин «безналичный платеж» в основном ассоциировался только с банками и квитанциями, то популяризация кредитных карт, розничных безналичных расчетов и электронных денег вовлекло в платежную индустрию малый бизнес, в основном представленный предприятиями электронной коммерции и платежными агентами.

За прошедшие несколько лет появился целый ряд нормативных документов по безопасности платежей, и судя по активности регуляторов — появятся еще. В настоящее время в России наиболее актуальными являются международные стандарты PCI DSS и PA-DSS, а также Федеральный Закон № 161-ФЗ «О национальной платежной системе» и сопутствующие ему подзаконные акты в области безопасности. Именно с ними в основном приходится сталкиваться российским компаниям, решившим связать свой бизнес с безналичными платежами. Рассмотрим их по порядку.

Стандарт безопасности данных индустрии платежных карт (Payment Card Industry Data Security Standard, PCI DSS) пришел к нам с Запада и исторически стал первым популярным набором требований к обеспечению безопасности платежей. Стандарт разработан сообществом международных платежных систем Visa, MasterCard, American Express, JCB и Discover, создавшим для его развития регулирующий орган — Совет PCI SSC.

Объектом применения этого стандарта является каждая организация, хранящая, обрабатывающая или передающая в своих информационных системах номера платежных карт, выпущенных под брендом любой из вышеуказанных международных платежных систем. То есть его требования распространяются на обычные и Интернет-магазины, банки, платежные шлюзы, процессинговые центры и прочие сопутствующие структуры. Все организации, так или иначе вовлеченные в процесс обработки платежной транзакции, согласно идеологии регулятора делятся на две категории — торгово-сервисные предприятия (merchants) и поставщики услуг (service providers). К первым относятся все, кто продает товары или услуги и принимает в оплату от покупателей банковские карты — магазины, рестораны, отели, автозаправочные станции, парковки. Ко вторым — все те, кто обеспечивает процесс оплаты — банки, платежные шлюзы, сами международные платежные системы, хостинг-провайдеры, и прочие.

Стандарт PCI DSS содержит перечень достаточно конкретных технических и организационных требований к обеспечению информационной безопасности карточных данных, разделенных на 12 разделов. Требования организованы по принципу контрольной карты, по которой можно перемещаться от одного требования к другому и ставить галочки: «выполнено» или «не выполнено». Такой подход имеет свои недостатки, профессионалы в информационной безопасности периодически ругают стандарт за негибкость и отсутствие риск-ориентированного подхода. Однако, в оправдание PCI DSS стоит сказать, что стандарт разработан для массового внедрения торгово-сервисными предприятиями, в штате которых редко присутствуют специалисты по защите информации, способные профессионально управлять рисками в стиле ISO 27001.

Требования стандарта сфокусированы на обеспечении безопасности информационной инфраструктуры на всех уровнях. В защищенных помещениях размещаются корректно настроенные сетевые устройства и серверы, используемые безопасно разработанными приложениями и базами данных. Актуальность защиты обеспечивается непрерывным мониторингом и регулярным аудитом. Обученный персонал администрирует информационные системы в соответствии с установленными процедурами. Примерно так выглядит на практике информационная безопасность с точки зрения международных платежных систем.

Подтверждать соответствие стандарту PCI DSS организации необходимо ежегодно, при этом способов подтверждения существует несколько. Это заполнение листа самооценки SAQ, выполнение внутреннего ISA-аудита и прохождение внешнего QSA-аудита. Какой способ выбрать? Ответ на этот вопрос не так очевиден, как может показаться на первый взгляд. Для начала следует вспомнить, к какому из двух основных типов относится организация — торгово-сервисное предприятие или поставщик услуг.

Если речь идет о поставщике услуг, то нужно вспомнить цифру 300 000. Это граница между первым и вторым уровнем (Level 1 и Level2), установленная как Visa, так и MasterCard для поставщиков услуг. Если ежегодное количество транзакций или общее количество хранимых в базе данных номеров карт превышает границу в 300 000, то это первый уровень, и надо звать аудиторскую компанию, обладающую статусом PCI QSA для прохождения внешнего QSA-аудита. Если количество транзакций меньше-то достаточно заполнить лист самооценки SAQ типа D и предоставить обслуживающему банку-эквайеру. Про типы листов самооценки мы поговорим позже.

Если организация является торгово-сервисным предприятием, то для неё существует целых четыре уровня. Но для простоты опять же надо помнить всего лишь одну цифру — один миллион. Если магазин обрабатывает более одного миллиона транзакций в год-то он относится к первому или второму уровню и должен ежегодно проходить внешний QSA- или внутренний ISA-аудит. Если годовое суммарное количество транзакций меньше одного миллиона, то это третий или четвертый уровень, для них будет достаточно заполнить лист самооценки SAQ, тип которого выбирается исходя из способа обработки карт. Определяющим критерием здесь является хранение номеров карт в информационных системах магазина. Если магазин хранит карточные данные, то это SAQ D. Если только передает через свои системы и не хранит — SAQ C. Если передает поставщику услуг исключительно по телефонной линии — SAQ B. Ну, а если торгово-сервисное предприятие полностью отдало обработку карточных данных на аутсорсинг сертифицированному поставщику услуг и не принимает участия даже в их передаче, то тогда к нему применим самый маленький по размеру лист самооценки SAQ A. Сводная таблица вариантов подтверждения соответствия приведена ниже.

Нужно помнить, что определения уровней торгово-сервисных предприятий и поставщиков услуг даны международными платежными системами только для общего ориентирования. Самое главное правило заключается в том, что за соблюдение поставщиком услуг или магазином требований PCI DSS ответственность в первую очередь несет его обслуживающий банк-эквайер, и только банк-эквайер вправе однозначно определить для организации способ подтверждения соответствия.

Таблица. Варианты подтверждения соответствия PCI DSS

Что такое PCI DSS и как происходит проверка на соответствие стандарту?

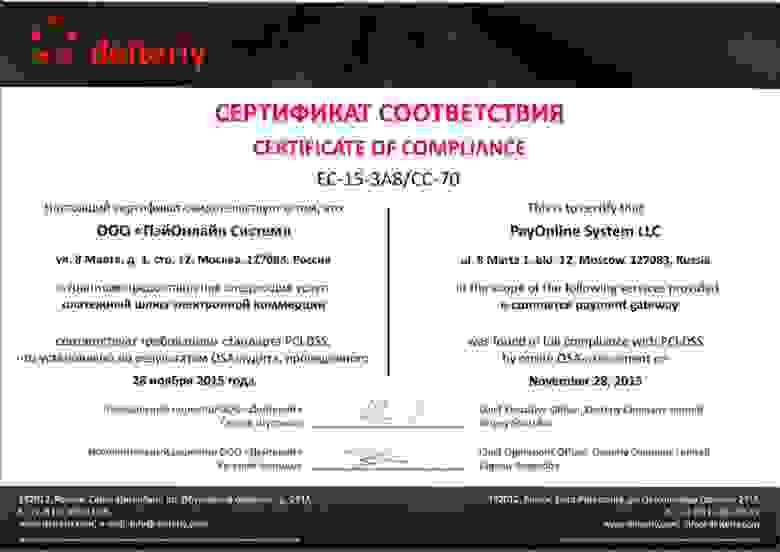

На фоне этого события мы бы хотели подробнее рассказать, что такое PCI DSS, по каким критериям осуществляется проверка на соответствие стандарту и как, не имея собственного сертификата, интернет-магазин может обеспечить безопасность финансовых данных пользователей.

Если попробовать забить аббревиатуру PCI DSS в Google или поискать по ней на Хабре, то можно обнаружить достаточно много статей, описывающих этот стандарт. Тут же выяснится, что целевой аудиторией всех этих материалов будут те, кто так или иначе связан с электронной коммерцией. Главным образом это платёжные агрегаторы и процессинговые центры, а уже потом разработчики интернет-магазинов.

Любой вид электронной коммерции так или иначе основан на том, что покупатели, желающие приобрести товар, должны будут расплатиться за него. Несмотря на то, что возможность расплатиться архаичным способом (отдать деньги курьеру при встрече) наиболее популярна в России, есть большая вероятность, что покупатель предпочтет воспользоваться своей платёжной картой. Тут разработчикам магазина придётся иметь дело с такой деликатной материей как личные данные пользователей, которые ещё и связаны с их финансами. Вряд ли кто-то из клиентов магазина захочет, чтобы все это стало достоянием общественности, поэтому здесь приходится прибегать к продуманным и многократно проверенным решениям.

Создание целого интернет-магазина с нуля — мягко говоря, задача непростая. Поэтому на рынке довольно много фреймворков, помогающих разработчикам с этим (у всех на слуху Magento, к примеру). Задачу приема платежей, как одну из самых важных, потому что она связана с деньгами, включают в себя все решения для электронной коммерции. Разработчики, имевшие с этим дело, знают, что это достаточно простая последовательность шагов, которая часто выглядит как «качаем код библиотеки для платёжного шлюза XYZ», «настраиваем его» (все обычно сводится к получению и использованию специального ключа, позволяющего шлюзу понять с каким магазином он имеет дело), «немного допиливаем» и «выгружаем на продакшн».

Как правило, это не вызывает существенных проблем. Правда, после того, как пользователь вашего магазина перешел на страницу оплаты выбранного платежного шлюза, ввел данные своей платежной карты и нажал на кнопку «Оплатить», вмешаться в процесс уже не получится — разве только обработать ответ шлюза на своей стороне и показать пользователю красивую страничку с благодарностью (если всё прошло нормально) или извиниться (если что-то пошло не так).

Квалифицированный пользователь знает, к примеру, что https лучше http и проверяет это, многие браузеры будут показывать в адресной строке данные сертификата сайта. Однако когда платёжный шлюз начнёт свои «внутренние» транзакции с банком-эмитентом (тот, который выдал карту) и с банком-эквайером (тот, который должен получить оплату), то может возникнуть вполне закономерный вопрос — а насколько это всё вообще безопасно? Ведь передача данных по протоколу https — еще не гарантия безопасности, а лишь один из сотен параметров, обеспечивающих защиту информации.

Может быть ребята из этого шлюза и смогли настроить себе https, купили сертификат и даже большими буквами написали на своём сайте, что всё очень хорошо и всё очень защищено. Но единственным по-настоящему надёжным способом убедиться в этом является выполнение каких-то процедур, удостоверяющих безопасность внутреннего кода платежного шлюза. И, конечно, желательно, чтобы пройти такую проверку было бы сложнее, чем написать на своём сайте немного красивого HTML — «100% гарантия безопасности».

Мы опишем такую процедуру и попробуем понять, почему она является стандартом в индустрии электронной коммерции. Всё это будет скрываться под аббревиатурой PCI DSS, и именно наличие этого сертификата у платёжного шлюза вполне может означать, что данные платёжной карты (да что там, проще говоря, деньги плательщика) дойдут до адресата без проблем.

Что такое PCI DSS?

PCI DSS (Payment Card Industry Data Security Standard) — стандарт безопасности данных индустрии платежных карт. Другими словами, это документация со списком критериев, которому должен удовлетворять сервис, если он как-то управляет такими вещами, как номер карты, срок её действия и CVV-код.

Платёжных карт можно насчитать довольно много (все знают Visa и MasterCard), а поскольку речь идёт о стандарте индустрии, то было бы нелишним всем компаниям договориться между собой о том, что они будут считать безопасным. Для этого существует Совет PCI SSC (Payment Card Industry Security Standards Council) — Совет по стандартам безопасности индустрии платежных карт, образованный пятью крупнейшими платёжными системами. Именно он создаёт правила «безопасной игры», и именно его правилам должны следовать компании, желающие получить заветный шильдик «Сертифицировано PCI-DSS». Проходить сертификацию необходимо каждый год.

Что именно проверяют?

На самом деле описать все критерии проверки будет сложно — их 288. Сама процедура довольно длительная, потому что затрагивает проверку ряда сложных технических моментов. Полностью список критериев, разбитый на 12 групп, выглядит следующим образом:

Сам программный код библиотек проверяется выборочно, наибольшее внимание уделяют ядру, непосредственно обрабатывающему данные платёжных карт, при этом внимание обращают на соответствие внешнему стандарту безопасности OWASP, который описывает основные требования к поиску и исключению в коде уязвимостей. Также в бизнес-процессе разработки присутствует звено Code Review, на котором, собственно, проходит дополнительная проверка другим разработчиком, не участвующим в самом написании кода.

Все взаимоотношения и ответственность в рамках требований PCI DSS между сервис-провайдерами, а именно между процессинговым центром и датацентром, а также банками-эквайерами, фиксируются в так называемых матрицах ответственности. Наличие подписанных матриц ответственности между сервис-провайдерами стало обязательным требованием с версии 3.1 стандарта PCI DSS. Помимо прочего, разумеется, у датацентра должен быть также актуальный сертификат соответствия PCI DSS на компоненты инфраструктуры, которые использует в работе процессинговый центр — виртуализация, сервисы, физическое оборудование и так далее.

Сами серверы, так же как и все остальные компоненты инфраструктуры, например, сетевое оборудование, также подлежат обязательной проверке. Основным требованием здесь является актуальность статуса PCI-DSS, который ставится в прямую зависимость от частоты изменений программного обеспечения, конфигураций оборудования или/и виртуальных машин и, что не менее важно, от ставших известными уязвимостей, таких как печально известный HeartBleed. Администраторы инфраструктуры обязаны проводить аудит системы на предмет поиска внутренних/внешних уязвимостей и приводить компоненты инфраструктуры в соответствие стандарту PCI DSS.

Аудит безопасности выполняется дважды. Первый раз используется автоматический сканер на известные уязвимости, который предоставляет сертифицированная организация ASV (Approved Scanning Vendor). В случае успешного прохождения этого теста, система проверяется на безопасность второй раз экспертами, что называется, вручную, с вынесением официального заключения.

Возможные трудности

Здесь хотелось бы привести пример из личного опыта. Во время последней сертификации PCI-DSS наши специалисты организовали специальную службу мониторинга, которая следила за тем, чтобы транзакции между нашим дата-центром и банками выполнялись непрерывно. Источником потенциальных проблем было то, что некоторые банки сообщают о том, что их сертификат TLS 1.0 был обновлён до версии 1.2 уже постфактум. Потенциально могло произойти так, что мы пытаемся общаться с банком, имея старый сертификат, тогда как на их стороне он уже обновлён. Благодаря тому, что теперь у нас отдельная служба мониторинга непрерывности транзакций, такая проблема больше невозможна.

Вообще можно привести несколько примеров, как работает проверка, и как мы приводили нашу инфраструктуру в соответствие с требованиями. Как известно, согласно PCI-DSS, платёжная система не должна хранить у себя так называемые Критичные аутентификационные данные (КАД), к которым относят, к примеру, CVV или PIN-код (последний обычно поступает из POS-терминалов супермаркетов). Реализовано это таким образом:

Когда транзакция получает от процессингового центра специальный статус, говорящий о том, что она завершена (независимо от того успешно или нет), то в системе инициируется специальный программный код, решающий две задачи. Если во время транзакции по какой-либо причине её данные были записаны на диск, то специальная операция, удаляющая эту запись, получает максимальный приоритет и выполняется специальным воркером. Если обращения к диску не было, то всё еще проще: процесс транзакции удаляется из памяти сервера и таким образом фиксации КАД не происходит. Единственные данные, которые можно хранить — это номер карты PAN (Primary Account Number), и то исключительно в зашифрованном виде.

Еще один пример напрямую связан с одним из наших пользователей (хотя на самом деле таких историй много, просто эта последняя по времени), который покупал товар в интернет-магазине. После того, как что-то «пошло не так», он не стал читать достаточно подробные сообщения об ошибке, а просто сфотографировал свою платёжную карту с обеих сторон (наверно, потому, что в форме платежа ему объяснили, что надо вводить три последние цифры после магнитной полосы на оборотной стороне) и прислал её нам в службу поддержки. По мнению покупателя, это должно было помочь нам выяснить статус его платежа — «снялись деньги» или нет. Надо сказать, что даже такие курьёзные и одновременно печальные случаи оговорены стандартом PCI-DSS.

В случае компрометации данных пользователя платёжная система обязана уведомить его самого и банк-эмитент, выпустивший «засвеченную» карту. Кроме того, необходимо было удалить письмо с вложениями-картинками из клиентской почтовой программы оператора службы поддержки, а также на почтовом сервере. Всё это делалось для того, чтобы следовать золотому правилу обеспечения безопасности индустрии платёжных карт — «Если тебе не нужна эта информация, то не храни её».

Интеграция PayOnline с интернет-магазином

Как уже упоминалось выше, задачу интеграции конкретного интернет-магазина с платёжной системой вряд ли можно назвать сложной. В интернете можно найти множество примеров для многих шлюзов. Всё обычно сводится к установке на сервер специально написанной библиотеки (у нас их много и под разные платформы) и написанию какого-то клиентского кода, который будет собирать информацию пользовательской формы и отправлять её платёжному шлюзу. Единственным моментом, на который хотелось бы обратить внимание, должно быть месторасположение самой платёжной формы — будет она находиться на стороне интернет-магазина или будет работать на стороне PayOnline. Несмотря на то, что многие решения вполне могут позволить принимать платежи прямо на своём сайте, в случае отсутствия у мерчанта собственного сертификата PCI-DSS, необходимо будет организовать всё так, чтобы платежи выполнялись на стороне платёжного шлюза. Обоснование тут одно — это безопасность финансовых данных пользователя. При этом платёжную форму можно кастомизировать под компанию, так что отторжения у конечного пользователя не возникнет.

Что получает интернет-магазин

Среди основных преимуществ системы электронных платежей PayOnline мы можем выделить особо наши технические возможности, нацеленные на увеличение конверсии в успешные платежи. В первую очередь, конечно, это тонкая работа с 3-D Secure, позволяющая сохранить высокий уровень защиты от мошеннических операций и одновременно увеличить платежную конверсию.

Мы внимательно изучаем поведение плательщиков, которое из года в год меняется вслед за технологическим прогрессом. Благодаря возможности измерять конверсию и поведение человека на платёжной странице в момент заполнения данных и совершения платежа, мы технологически позволяем своим клиентам шаг за шагом отследить путь покупателя, представить себя на его месте и максимально упростить его пользовательский опыт на основе полученной статистики. В случае же, если при совершении платежа у покупателя по какой-то причине не получается провести оплату, магазин получает от процессингового центра точную причину отклонения, далее магазин транслирует причину отклонения плательщику в любом кастомизированном виде. Таким образом, клиент сразу понимает, почему платеж не прошел и что ему необходимо сделать, чтобы приобрести товар или услугу.

Если вас заинтересовала такая возможность, обращайтесь, наши специалисты предоставят дополнительную информацию и, в случае необходимости, помогут настроить прием платежей на сайте и в мобильном приложении по защищенному шлюзу, отвечающему требованиям стандарта PCI DSS 3.1.