roa что это такое простыми словами

В этой статье предлагаю чуть подробнее поговорить о таком мультипликаторе, как рентабельность активов или ROA (return on assets).

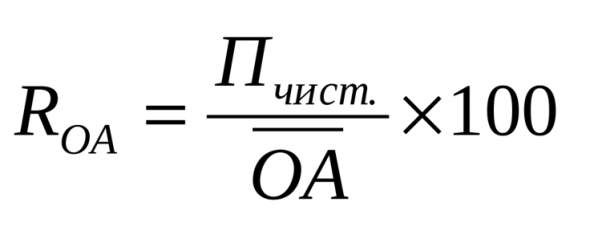

ROA (return on assets) – это отношение чистой прибыли к активам компании. Показывает способность компании эффективно использовать имеющиеся у нее активы для создания прибыли. Также данный показатель отражает среднюю доходность, получаемую на все источники капитала — собственного и заемного. Активы предприятия – совокупность имущества и денежных средств, принадлежащих предприятию (здания, сооружения, машины и оборудование, материальные запасы, банковские вклады, ценные бумаги, патенты, авторские права, собственность, имеющая денежную оценку).

Другими словами, ROA это финансовый параметр компании, характеризующий отдачу от использования всех активов организации. Он показывает способность организации генерировать прибыль без учета структуры его общего капитала, т.е. показывает качество управления активами в компании. В отличие от показателя ROE (рентабельность собственного капитала), данный показатель учитывает все активы организации, а не только собственные средства, поэтому он используется реже и менее интересен для инвесторов.

По сути показатель ROA показывает способность ТОП менеджеров эффективно использовать активы компании. Также он показывает среднюю доходность, полученную на все источники денежных средств.

Прибыль любой коммерческой организации зарабатывается с помощью использования её активов. И чем более грамотно, в данном случае используются активы, тем большую прибыль в итоге получает организация.

Рентабельность активов сильно зависит от отрасли, в которой работает предприятие. Для капиталоемких отраслей (таких, как например железнодорожный транспорт или электроэнергетика) этот показатель будет ниже. Для компаний сферы услуг, не требующих больших капитальных вложений и вложений в оборотные средства, рентабельность активов будет выше

На примере Apple рассчитаем ROA. Делим чистую прибыль компании 53 318 млрд. руб. на активы равные 367 502 млрд. руб. и умножаем на 100%. Получается коэффициент равный 14,5%. Это значит рентабельность использования активов компании составляет 14,5%.

Другими словами, если активы компании равны 10 млн. руб., а чистая прибыль 2 млн. руб., то ROA = 2000/10 000 = 0,2 или 20%, то есть каждый рубль, который компания инвестирует в активы, приносит 20 копеек прибыли за год.

Для инвестора, сравнивая компании друг с другом, более интересна та, у которой ROA выше. Это значит, что она зарабатывает больше при меньших инвестициях. Падение ROA в течение нескольких периодов — это тревожный звонок, который сигнализирует о том, что активы с каждым годом используются менее эффективно.

Отличие ROA от ROE:

ROA учитывает долг компании, а ROE — нет. Чем больше компания берёт долгов, тем выше будет рентабельность собственного капитала.

Как пользоваться коэффициентом ROA :

Рентабельность активов полезно применять в следующих случаях:

Сравнение компаний по показателю рентабельности активов может быть корректно осуществлено только в рамках одной отрасли. Например, в отраслях с высокой оборачиваемостью активов как розничная торговля, это показатель будет существенно выше, чем в отраслях, где оборачиваемость активов традиционно низкая, как в машиностроении.

Заключение:

Расчёт рентабельности активов может быть полезен при сравнении прибыльности компании за несколько кварталов и лет, а также при сравнении с аналогичными компаниями одинакового размера и отрасли.

ROA измеряет, насколько эффективно компания может управлять своими активами для получения прибыли в течение периода.

Поскольку единственной целью активов компании является получение прибыли, этот коэффициент помогает как руководству, так и инвесторам увидеть, насколько хорошо компания может конвертировать свои инвестиции в активы в прибыль.

Для инвестора важно, чтобы ROA компании, в которую он хочет инвестировать деньги, был выше среднего по отрасли и показывал рост последние годы.

Зачем рассчитывать рентабельность

Рентабельность — это экономический показатель, который показывает, насколько эффективно используются ресурсы: сырье, кадры, деньги и другие материальные и нематериальные активы. Можно рассчитать рентабельность отдельного актива, а можно — всей компании сразу.

Рентабельность рассчитывают, чтобы спрогнозировать прибыль, сравнить компанию с конкурентами или предсказать доходность инвестиций. Еще рентабельность предприятия оценивают, если собрались его продавать: компания, которая приносит больше прибыли и при этом тратит меньше ресурсов, стоит дороже.

Как рассчитывается рентабельность

Существует коэффициент рентабельности — он показывает, насколько эффективно используются ресурсы. Этот коэффициент — это отношение прибыли к ресурсам, которые вложили, чтобы ее получить. Коэффициент может выражаться в конкретной величине прибыли, полученной на единицу вложенного ресурса, а может — в процентах.

Например, компания производит сметану. 1 литр молока стоит 5 рублей, а 1 литр сметаны — 80 рублей. Из 10 литров молока получается 1 литр сметаны. Из 1 литра молока можно сделать 100 миллилитров сметаны, которые будут стоить 8 рублей. Соответственно, прибыль с 1 литра молока — 3 рубля ( 8 Р − 5 Р ).

А другая компания производит мороженое. 1 килограмм мороженого стоит 200 рублей. Для его производства надо 20 литров молока по той же цене — 5 рублей за литр. Из 1 литра молока получится 50 граммов мороженого, которые будут стоить 10 рублей. Прибыль с 1 литра молока — 5 рублей ( 10 Р − 5 Р ).

Вывод: отдача от ресурсов при производстве мороженого выше, чем при производстве сметаны, — 100% > 60%.

Коэффициент рентабельности может выражаться также в количестве затраченных ресурсов, которые понадобились, чтобы получить фиксированную сумму прибыли. Например, чтобы получить 1 рубль прибыли в случае со сметаной, надо потратить 330 миллилитров молока. А в случае с мороженым — 200 миллилитров.

Виды показателей рентабельности

Чтобы оценить эффективность работы компании, используют несколько показателей рентабельности. Каждый из них рассчитывается как отношение чистой прибыли к какой-то величине:

Проще говоря, показатель рентабельности — это прибыль, которую делят на тот показатель, рентабельность которого хотят узнать.

Порог рентабельности

Порог рентабельности — это минимальная прибыль, которая покрывает затраты. Например, вложения, если речь идет об инвестициях, или себестоимость — если о производстве продукции. Когда говорят о пороге рентабельности, чаще всего используют термин «точка безубыточности».

Рентабельность активов (ROA)

Показатель ROA рассчитывают, чтобы понять, насколько эффективно используются активы компании — здания, оборудование, сырье, деньги — и какую в итоге они приносят прибыль. Если рентабельность активов ниже нуля, значит, предприятие работает в убыток. Чем выше ROA, тем эффективнее организация использует свои ресурсы.

Как рассчитать рентабельность активов. Это отношение чистой прибыли за определенный период к стоимости активов.

П — прибыль за период работы;

ЦА — средняя цена активов, которые находились на балансе в это же время.

Рентабельность продаж (ROS)

Рентабельность продаж показывает долю чистой прибыли в общей выручке предприятия. При расчете коэффициента вместо чистой прибыли также может использоваться валовая прибыль или прибыль до уплаты налогов и процентов по кредитам. Называться такие показатели будут соответственно — коэффициент рентабельности продаж по валовой прибыли и коэффициент операционной рентабельности.

Как рассчитать рентабельность продаж. ROS рассчитывают как отношение прибыли к выручке.

Рентабельность основных производственных фондов (ROFA)

Основные производственные фонды — активы, которые организация использует для производства товаров или услуг и которые при этом не расходуются, а только изнашиваются. Например, здания, оборудование, электрические сети, автомобили и т. п. ROFA показывает доходность от использования основных средств, которые участвуют в производстве продукта или услуги.

Как рассчитать рентабельность основных производственных фондов. Это отношение чистой прибыли к стоимости основных средств.

П — чистая прибыль организации за нужный период;

Цс — стоимость основных средств компании.

Рентабельность оборотных активов (RCA)

Оборотные активы — это ресурсы, которые используются компанией для производства товаров и услуг, но которые, в отличие от основных фондов, полностью расходуются. К оборотным активам относят, например, деньги на счетах предприятия, сырье, готовую продукцию на складе и т. п. RCA показывает эффективность управления оборотными активами.

Как рассчитать рентабельность оборотных активов. Это отношение чистой прибыли к оборотным средствам.

П — чистая прибыль за определенный период;

Цо — стоимость оборотных активов, которые использовали для производства товара или услуги за это же время.

Рентабельность капитала (ROE)

ROE показывает, с какой отдачей работают деньги, вложенные в компанию. Причем вложения — это только уставный или акционерный капитал. Чтобы рассчитать эффективность использования не только собственных, но и привлеченных средств, используют показатель рентабельности задействованного капитала — ROCE. Он дает понять, какой доход приносит компания. Рентабельность капитала сравнивают не только с аналогичными показателями других компаний, но и с другими видами инвестиций. Например, с процентами по банковским вкладам, чтобы понять, есть ли смысл инвестировать в бизнес.

Как рассчитать рентабельность капитала. Это отношение чистой прибыли к капиталу компании, включая резервы.

Показатель рентабельности активов (ROA) — формула, подробное описание

В этом материалы мы рассмотрим показатель рентабельность активов (ROA, Return on Assets). Приведём формулу и примеры расчёта. Какую информацию он может дать инвестору о компании, стоит ли на него ориентироваться?

1. Что такое показатель ROA простыми словами

Активы за год могут изменяться. Поэтому используется среднегодовая величина. Суммируют активы на начало и конец года, а после делят на два.

Активы — это совокупность всего, что имеется у компании: имущество, станки, материалы, готовая продукция, недвижимость, денежных средства (свои и кредитные) и прочее. Посмотреть данные об активах можно в отчётности МСФО.

ROA отображает насколько грамотно используются все активы, находящиеся в собственности компании.

Показатель ROA сильно зависит от отрасли. Капиталоемкие отрасли и банки будут иметь низкий показатель рентабельности активов. Для сферы услуг, где нет необходимости в больших материальных активах значение будет выше.

Среднее значение ROA для американских компаний 15%, для европейских 10%.

Есть ещё одна формула ROA:

2. Что стоит учитывать при анализе компании по ROA

1 Из-за того, что прибыль может сильно «скакать» из года в год, то ROA подвержен сильным изменениям. Активы обычно более стабильны.

2 Нельзя прогнозировать будущую прибыль на основе ROA.

3 Высокий ROA не означает, что компания успешна. Возможно, что бизнес ведёт слишком рискованную стратегию.

3. Другие финансовые мультипликаторы

1 ROE (Return on Equity) — рентабельность собственного капитала. Показывает насколько эффективно используются собственные средства акционеров.

ROA учитывает обязательства компании, а ROE — нет. Другими словами: рентабельность активов показывает способность эффективно использовать заёмные средства.

2 ROS (Return on Sales) — коэффициент рентабельности выручки. Показывает какой процент от выручки составляет чистая прибыль.

3 ROIC (Return on Invested Capital) — коэффициент рентабельности инвестированного капитала. Показывает эффективность сделанных инвестиций.

4 RONA (Return on net assets) — рентабельность чистых активов. Показывает качество управления структурой капитала.

5 ROTA (Return on Total Assets) — рентабельность суммарных активов. Отображает эффективность использования долгосрочных активов компании для получения прибыли.

Главными недостатками ROA и остальных показателей рентабельности является отсутствие строгой бухгалтерской отчётности.

4. Плюсы и минусы ROA

ROA (рентабельность активов): что такое и как рассчитать инвестору

Мы продолжаем серию статей об основных мультипликаторах, которые инвесторы используют для фундаментального анализа компании. В экономике одним из важнейших показателей эффективности деятельности любого предприятия является рентабельность. Сегодня мы поговорим о ROA или рентабельности активов. Рассмотрим, что это такое простыми словами, как рассчитать и интерпретировать на конкретных примерах.

Понятие и формула расчета

ROA (рентабельность активов) – это финансовый показатель, который отражает эффективность использования предприятием активов, приобретенных на собственный и заемный капитал.

Последняя фраза является важным уточнением и главным отличием ROA от еще одного показателя рентабельности – ROE, который оценивает эффективность использования только собственного капитала, без учета заемного.

ROA = Чистая прибыль / Активы

Чем выше значение показателя, тем эффективнее используются активы компании. Но нельзя принимать решение о выборе той или иной акции только на основе анализа рентабельности активов. Может оказаться так, что предприятие приобретает имущество полностью за счет кредитных средств и пока получает хорошую прибыль от своей деятельности, поэтому и коэффициент тоже высокий. Но долговая нагрузка имеет все шансы испортить в ближайшие годы такую радужную картину.

Или другая ситуация. Основные фонды на предприятии не обновляются, амортизация ежегодно уменьшает их стоимость. Следовательно, знаменатель снижается, а рентабельность растет. Но ничего хорошего от такой политики компании инвестору ждать не приходится. Морально и физически изношенные фонды, отсутствие CAPEX в конечном итоге приведут к уменьшению чистой прибыли.

Чистая прибыль – прибыль, которая остается в распоряжении предприятия после покрытия за счет выручки и других видов доходов своих затрат и уплаты налога на прибыль.

Активы – это денежные средства и их эквиваленты, основные средства (здания и сооружения, машины и оборудование, транспортные средства и пр.), запасы (сырье и материалы, готовая продукция и пр.), краткосрочные и долгосрочные финансовые вложения, нематериальные активы

Активы предприятия находятся в постоянном движении в течение года, поэтому целесообразно в знаменателе учитывать их среднегодовое значение – стоимость на начало года плюс стоимость на конец и разделить на 2.

Особенности применения мультипликатора ROA

Особенности применения ROA в инвестиционной практике:

Пример, которые хорошо иллюстрируют последнее утверждение:

| Компания | Значение ROA за последние 12 месяцев | Значение ROA за последние 12 месяцев в среднем по отрасли |

| Сбербанк (финансы и банки) | 3,09 % | 1,47 % |

| Алроса (металлы и добыча) | 15,96 % | 10,91 % |

Примеры расчета в фундаментальном анализе

Традиционно есть 2 способа получить значение мультипликатора для анализа компании:

Способ 1. Рассчитать самостоятельно по данным финансовой отчетности. Рассмотрим, где найти исходные данные для компании Газпром нефть. Напомню, что российские предприятия составляют два вида отчетности: РСБУ и МСФО. Необходимые данные есть и там, и там. Но итоговые значения будут отличаться. На это есть несколько причин:

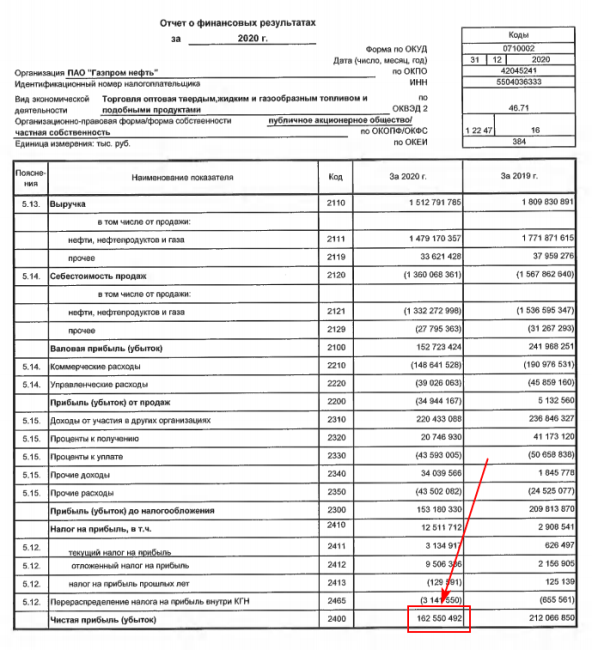

Для начала рассмотрим отчетность Газпром нефти по РСБУ за 2020 г. Чистую прибыль находим в Отчете о финансовых результатах:

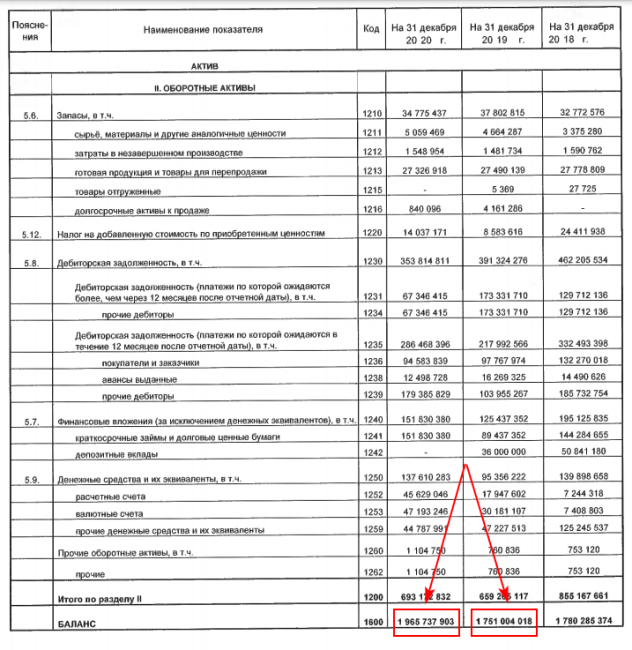

Активы можно найти в Бухгалтерском балансе:

ROA = 162 550 492 / ((1 965 737 903 + 1 751 904 018) / 2) * 100 % = 8,74 %

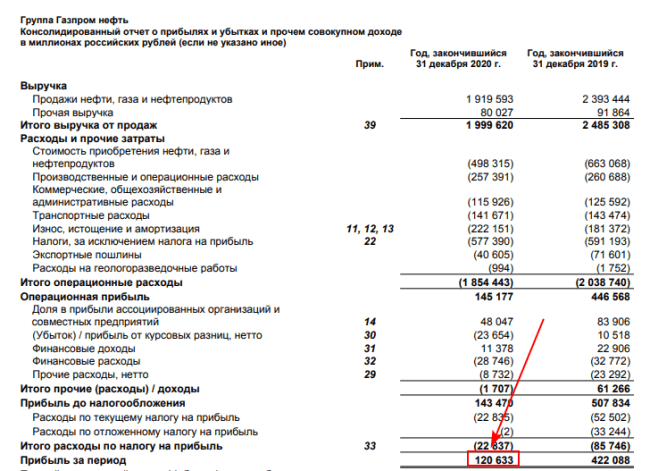

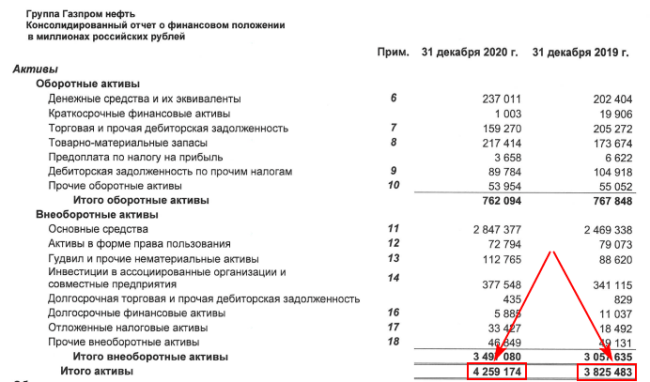

Расчет рентабельности активов по МСФО:

ROA = 120 633 / ((4 259 174 + 3 825 483) / 2) * 100 % = 2,98 %

Способ 2. На сайтах-агрегаторах, таких как smart-lab.ru, conomy.ru и других есть готовые значения многих мультипликаторов. Недостаток в том, что информация идет, как правило, за один какой-то период. А для инвестора важна динамика за несколько лет.

Заключение

Кроме рассмотренных нами ROE и ROA есть еще ряд показателей рентабельности. Например, ROS (рентабельность выручки) и ROIC (рентабельность инвестиций). Но это уже темы следующих статей.

Рентабельность активов (показатель ROA) — что это: формула расчета коэффициента

Здравствуйте, уважаемые читатели проекта Тюлягин! В этой статье рассмотрен показатель рентабельности активов или ROA. Этот коэффициент является хорошим инструментом для инвестиционной и экономической оценки компании и активно используется инвесторами, аналитиками и менеджерами. В статье вы узнаете что такое рентабельность активов, в чем ее суть, приведена формула расчета показателя ROA. Также приведены реальные примеры расчета для существующих компаний и другие особенности, про которые вы узнаете в статье далее.

Содержание статьи:

Что такое рентабельность активов (ROA)?

Рентабельность активов (ROA — return on assets, иногда переводится на русский как рентабельность инвестиций) — это показатель того, насколько прибыльна компания по отношению к ее совокупным активам. ROA дает менеджеру, инвестору или аналитику представление о том, насколько эффективно руководство компании использует свои активы для получения прибыли.

ROA отображается в процентах, чем выше ROA, тем лучше.

Суть и формула рентабельности активов

Бизнес (по крайней мере, тот, который выживает) в конечном итоге стремится к эффективности: выжать максимум из ограниченных ресурсов. Сравнение прибыли с выручкой — полезный операционный показатель, но сравнение их с ресурсами, которые компания использовала для их получения, сокращает саму возможность существования этой компании. ROA — это простейший из таких корпоративных показателей эффективности.

ROA рассчитывается путем деления чистой прибыли компании на общую сумму активов. В качестве формулы это можно выразить как:

Рентабельность активов (ROA) = Чистая Прибыль (net income) ÷ Средние суммарные активы (total assets)

Более высокий ROA указывает на большую эффективность активов. Например, представьте, что Василий и Пётр открывают киоски с хот-догами. Василий тратит 150 000 рублей на голую металлическую тележку, в то время как Пётр тратит 1 500 000 рублей на дизайнерскую тележку на тему зомби-апокалипсиса, в комплекте с костюмом.

Предположим, что это были единственные активы, которые использовала компания. Если бы за определенный период времени Василий заработал 15 000 рублей, а Пётр — 120 000 рублей, у Пети был бы более ценный бизнес, а у Васи — более эффективный. Используя приведенную выше формулу, мы видим, что упрощенная ROA Васи составляет 15 000 рублей/ 150 000 рублей = 10%, а упрощенная ROA Пети составляет 120 000 рублей / 1 500 000 рублей = 8%.

Для чего нужен и что показывает ROA

ROA, в основном, показывает, какой доход был получен от инвестированного капитала (активов). ROA для публичных компаний может существенно различаться и будет сильно зависеть от отрасли. Вот почему при использовании ROA в качестве сравнительного показателя лучше всего сравнивать его с предыдущими показателями ROA компании или ROA аналогичной компании.

Показатель ROA дает инвесторам представление о том, насколько эффективно компания конвертирует вложенные деньги в чистую прибыль. Чем выше показатель ROA, тем лучше, потому что компания зарабатывает больше денег при меньших инвестициях.

Учитывая уравнение бухгалтерского баланса, обратите внимание, что общие активы также являются суммой общих обязательств и собственного капитала. Оба этих типа финансирования используются для финансирования деятельности компании. Поскольку активы компании финансируются за счет заемных средств или капитала, некоторые аналитики и инвесторы игнорируют стоимость приобретения актива, добавляя обратно процентные расходы в формулу ROA.

Другими словами, влияние увеличения долга сводится на нет путем добавления стоимости заимствования к чистой прибыли и использования в качестве знаменателя средних активов за данный период. Расходы по процентам добавляются, потому что сумма чистой прибыли в отчете о прибылях и убытках не включает процентные расходы.

Пример использования рентабельности активов

ROA наиболее полезен для сравнения компаний в одной отрасли, поскольку разные отрасли используют активы по-разному. Например, ROA для сервисно-ориентированных компаний, таких как банки, будет значительно выше, чем ROA для капиталоемких компаний, таких как строительные или коммунальные компании.

Оценим ROA для трех компаний в сфере розничной торговли:

Данные в таблице относятся к последним 12 месяцам (ttm) по состоянию на 1 мая 2021 г.

Акции розничного сектора

Каждый доллар, вложенный Dillard’s в активы, приносит 7,1 цента чистой прибыли. Dillard’s лучше конвертировал свои инвестиции в прибыль по сравнению с Kohl’s и Macy’s. Macy’s и вовсе имеет отрицательный коэффициент ROA, что также возможно. Одна из важнейших задач менеджмента — сделать разумный выбор в распределении своих ресурсов, и, похоже, руководство Dillard’s в отчетный период было более искусным, чем его коллеги.

Рентабельность активов (ROA) и рентабельность капитала (ROE)

И ROA, и рентабельность капитала (ROE) являются показателями того, как компания использует свои ресурсы. По сути, ROE измеряет только рентабельность капитала компании без учета обязательств. Таким образом, ROA учитывает долг компании, а ROE — нет. Чем больше заемных средств и долговых обязательств компания берет, тем выше будет ROE по отношению к ROA.

Таким образом, если компания берет на себя больше долгов, ее рентабельность капитала ROE будет выше, чем рентабельность активов ROA. Взяв заем, компания увеличивает свои активы за счет поступающих денежных средств. Предполагая, что доходность постоянна, активы теперь выше, чем собственный капитал, а знаменатель расчета рентабельности активов выше, потому что активы выше. Таким образом, ROA упадет, а ROE останется на прежнем уровне.

Недостатки рентабельности активов

Самая большая проблема с ROA заключается в том, что ее нельзя использовать в разных отраслях. Это потому, что компании в одной отрасли, например, в сфере высоких технологий, и в другой отрасли, например, нефтедобытчики, будут иметь разные базы активов.

Некоторые аналитики также считают, что основная формула ROA ограничена в своих приложениях и больше всего подходит для банков. Банковские балансы лучше отражают реальную стоимость их активов и пассивов, потому что они отражаются по рыночной стоимости (посредством учета по текущим рыночным ценам) или, по крайней мере, по оценке рыночной стоимости, а не по исторической стоимости. И процентные расходы, и процентные доходы уже учтены.

Федеральная резервная система Сент-Луиса предоставляет данные о рентабельности активов банков США, которая обычно колеблется около или чуть выше 1% с 1984 года, когда начался сбор данных.

Для нефинансовых компаний заемный и собственный капитал строго разделены, как и прибыль для каждого из них: процентные расходы — это доход для поставщиков долговых обязательств, чистая прибыль — это доход для инвесторов в акционерный капитал. Таким образом, общая формула ROA смешивает вещи, сравнивая доходность инвесторов в акционерный капитал (чистую прибыль) с активами, финансируемыми как долговыми, так и долевыми инвесторами (общая сумма активов).

Два варианта этой формулы ROA исправляют это несоответствие числителя и знаменателя, возвращая процентные расходы (за вычетом налогов) в числитель. Итак, формулы будут такими:

Резюме

Что понимается под рентабельностью активов (ROA)?

Рентабельность активов, или ROA, измеряет, сколько денег компания зарабатывает, используя свои активы. Другими словами, ROA — это показатель того, насколько эффективна или прибыльна компания по отношению к ее активам или ресурсам, которыми она владеет или контролирует.

Как инвесторы используют ROA?

Инвесторы могут использовать ROA, чтобы найти возможности для акций, потому что ROA показывает, насколько эффективно компания использует свои активы для получения прибыли.

Показатель ROA, который со временем растет, указывает на то, что компания хорошо выполняет свою работу по увеличению своей прибыли с каждым потраченным инвестиционным долларом или рублем. Падение ROA указывает на то, что компания, возможно, чрезмерно инвестировала в активы, которые не привели к росту выручки, а это значит, что у компании могут быть проблемы. ROA также можно использовать для сравнения «яблок с яблоками» в компаниях одного сектора или отрасли.

Как я могу рассчитать ROA компании?

ROA рассчитывается простым делением чистой прибыли компании (net income) на средние суммарные активы (total assets). Затем он выражается в процентах.

Чистую прибыль можно найти в нижней части отчета о прибылях и убытках компании, а активы — в ее балансе. Средние суммарные (общие) активы используются при расчете ROA, потому что общая сумма активов компании может меняться со временем из-за покупки или продажи транспортных средств, земли или оборудования, изменений запасов или сезонных колебаний продаж. В результате расчет средней общей суммы активов за рассматриваемый период более точен, чем расчет общей суммы активов за один период.

Обратите внимание, что существуют и альтернативные методы вычисления ROA.

Что считается хорошей рентабельностью активов?

Рентабельность активов более 5% обычно считается хорошей, а более 20% — отличной. Однако следует всегда сравнивать рентабельность активов для компаний одного и того же сектора. Например, производитель программного обеспечения будет иметь на балансе гораздо меньше активов, чем производитель автомобилей. В результате активы компании-разработчика программного обеспечения будут занижены, а ее рентабельность активов может значительно возрасти.

А на этом сегодня все про рентабельность активов ROA. Делитесь статьей в социальных сетях и мессенджерах и добавляйте сайт в закладки. Успехов и до новых встреч на страницах проекта Тюлягин!