roe что это такое простыми словами

Аналитики говорят о каких-то мультипликаторах, а я не понимаю. Помогите!

Для чего нужны мультипликаторы?

Мультипликаторы, учитывающие рыночную стоимость компании

P/BV = Капитализация / Собственный капитал

Чем меньше, тем лучше

Пожалуй, самый «простой» показатель. Он соотносит рыночную стоимость компании с размером собственного капитала, зафиксированного в последней финансовой отчетности.

Можно сказать, что P/BV показывает, сколько стоит на рынке один рубль акционерной (балансовой) стоимости компании. Предполагается, что чем меньше P/BV, тем больший потенциал роста имеют акции.

Но у этого мультипликатора есть один большой недостаток — он не учитывает будущих доходов компании. К примеру, убыточная компания может показаться более выгодной для вложения по сравнению с высокоприбыльной корпорацией с таким же уровнем P/BV.

Другое проявление этого недостатка в том, что P/BV очень немного может сказать о компаниях, где человеческий капитал важнее стоимости оборудования и зданий — например, о разработчиках программного обеспечения или медийных компаниях.

Поэтому этот мультипликатор на практике можно использовать только как дополнение к другим оценочным коэффициентам.

P/E = Капитализация / Чистая прибыль

Чем меньше, тем лучше

Самый популярный коэффициент. Он сравнивает стоимость компании с главным итогом деятельности — прибылью. В классическом варианте для сравнения берется капитализация за последний завершенный торговый день и чистая прибыль из последней годовой отчетности.

Другой вариант расчета — деление биржевой цены одной акции компании на величину прибыли на одну акцию, указанную в отчетности ( EPS ).

Правда, и с P/E есть одна проблема. Чистая прибыль — показатель весьма изменчивый. Даже большие компании могут в каком-нибудь квартале или году показать убыток, а не прибыль. Тогда этот мультипликатор вообще теряет смысл.

Кроме того, прибылью можно манипулировать бухгалтерскими методами. Об этом обычно пишут в годовых отчетах, но непрофессионалу трудно оценить значение этих изменений. Этого недостатка лишен следующий показатель.

P/S = Капитализация / Выручка

Чем меньше, тем лучше

Отношение рыночной цены компании к выручке. P/S во многом похож на P/E, только вместо прибыли в знаменателе используется выручка.

Строго говоря, с точки зрения акционера прибыль важнее. Ведь это именно те деньги, которыми акционеры вправе полностью распоряжаться после того, как сотрудники получили зарплату, поставщики — оплату, кредиторы — проценты, а государство — налоги. Но у P/S есть два преимущества перед «сводным братом» P/E:

Недостаток этого коэффициента состоит в том, что он не учитывает эффективности работы компании — одинаковое значение P/S может оказаться у убыточной и прибыльной компании.

EV / EBITDA

Чем меньше, тем лучше

Этот мультипликатор очень похож на P/E с одной существенной разницей. В таком виде он становится интересен в том числе кредиторам (скажем, держателям облигаций). Чтобы этого добиться, P/E изменяется с «поправкой» на задолженность компании.

В числителе к капитализации прибавляется долгосрочный долг и вычитаются наличные средства — так получается справедливая стоимость компании (EV, Enterprise Value), то есть стоимость бизнеса с учетом долга.

Как и в случае с P/E, чем меньше коэффициент — тем выше вероятность, что компания недооценена. Анализ по этому мультипликатору используется покупателями облигаций и другими кредиторами.

Долг в данном случае — это не плохо. Ведь это дополнительные деньги, которые компания может использовать для извлечения прибыли. Главное, чтобы долговая нагрузка не была чрезмерной. Об этом просигналит следующий коэффициент.

Мультипликаторы без учета рыночной стоимости

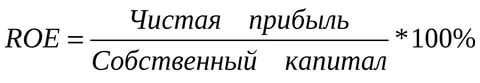

ROE = Чистая прибыль / Собственный капитал * 100%

Чем больше, тем лучше

Этот коэффициент показывает, насколько эффективно компания использует деньги акционеров для извлечения прибыли. Иными словами, ROE — это доходность акционерного капитала, выраженная в процентах. Чем больше доходность, тем лучше для компании и ее акционеров.

Собственный капитал, обозначенный в знаменателе — это часть баланса, которая отражает стоимость имущества акционеров. Если компания распродаст все активы по ценам, по которым учитывает их в отчетности (по «балансовой» стоимости), и вернет все долги поставщикам, банкам, держателям облигаций и государству, у нее останется собственный капитал — деньги акционеров.

Однако и с ROE не все гладко. Этот показатель можно «накрутить», активно используя заемные деньги. А большие долги означают дополнительные риски для бизнеса.

Осторожно, ROE

По итогам 2016 года «Башнефть» и «Трубная металлургическая компания» (ТМК) имели близкие уровни ROE — 20%. Но при этом, доля займов у ТМК составляла больше 60% пассивов, а у «Башнефти» 20%. В итоге на долю прибыли в выручке компании у ТМК приходилось только 4,8% против 10,5% у «Башнефти», а отношение чистого финансового долга к EBITDA (показатель уровня долга) у ТМК в 5 раз больше, чем у «Башнефти».

Другой подвох RОЕ кроется в том, что он может показать большое значение даже при незначительной прибыли. Это возможно в том случае, когда величина собственного капитала у компании мала.

Например, Челябинский трубопрокатный завод (ЧТПЗ) показал в 2016 году ROE 58,8%. Это больше, чем у «Полиметалла» (54%) при меньшем размере прибыли и несопоставимой доле прибыли в выручке (6,3% у ЧТПЗ и 24,1% у «Полиметалла»). Такая высокая рентабельность капитала ЧТПЗ объясняется тем, что завод только второй год как вернулся к положительному значению собственного капитала, сохраняя его низкую величину.

Поэтому ROE хорошо рассматривать в паре с коэффициентом, который мы рассматривали ранее — P/BV. Компания считается недооцененной, если ее ROE выше, а P/BV ниже, чем у конкурентов.

Долг / EBITDA

Чем меньше, тем лучше

Этот коэффициент отражает долговую нагрузку. Он показывает, сколько лет компании потребуется на выплату долга, если всю EBITDA тратить исключительно на эти цели. Чем быстрее расплатится, тем лучше для акционеров.

Какой коэффициент выбрать

«Золотого» мультипликатора, который выявил бы идеальный объект для инвестиций, не существует. Даже компании из одной отрасли придется сравнивать сразу по нескольким направлениям: разные коэффициенты описывают разные особенности работы компании — долг, доходность проектов, эффективность затрат. Запросто может оказаться, что компания, лучшая по одному коэффициенту, будет хуже по нескольким другим.

Отдельная специфика у финансовых компаний. При оценке инвестиций в акции банков и страховых компаний некоторые мультипликаторы нельзя использовать в силу того, что суть бизнеса отличаются от большинства нефинансовых структур.

Банки и страховщики не используют такое понятие как выручка, не вычисляют EBITDA и не измеряют уровень долговой нагрузки. Поэтому применять мультипликаторы P/S, EV/EBITDA и долг/EBITDA в отношении банков не получится. Для оценки перспектив вложения в акции банков и страховых компаний остается использовать P/E, ROE и P/BV.

Стоимость компании на рынке, рассчитанная из количества акций компании, умноженного на их текущую цену. Капитализация фондового рынка – суммарная стоимость ценных бумаг, обращающихся на этом рынке. Показатель, указывающий на количество средств, которое компания может выплатить на каждую обыкновенную акцию из чистой прибыли. Существует в нескольких вариантах. Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Аналитический показатель, указывающий на объем прибыли до вычета расходов по выплате процентов, налогов, износа и амортизации. Несмотря на свою популярность, комиссия по ценным бумагам США (SEC) не считает его частью Общепринятых Принципов Бухгалтерского Учёта (GAAP). Расчетный показатель. Позволяет оценить уровень недооцененности или переоцененности активов рынком. Считается как отношение показателя, содержащего рыночную стоимость актива (капитализация, цена акции, стоимость бизнеса) с отчетным финансовым показателем (выручка, прибыль, EBITDA и др.). Недооцененность или переоцененность актива оценивается при сравнении значения мультипликатора с мультипликаторами конкурентов. Соотношение капитализации компании к ее чистой прибыли. Популярный показатель для оценки стоимости акций и поиска недооцененных и переоцененных компаний Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее

Что это такое ROE и как рассчитать финансовый показатель?

Оглавление:

Что такое ROE простыми словами

Предлагаю посмотреть, как изменялся ROE по годам (для удобства взято среднее значение) для некоторых компаний.

Показатели ROE для крупных компаний

| Компания/Год | 2018 | 2019 | 2020 (по итогам 3 квартала) |

|---|---|---|---|

| Tesla | -18,52% | -13,07% | 4,72% |

| McDonalds | -100,3% | -79,88% | -55,6% |

| Apple | 50,92% | 60,18% | 75,15% |

Формула расчета и интерпретация значения ROE

Популярная формула расчета ROE только на первый взгляд выглядит просто. Она представлена как соотношение чистого дохода компании к собственному капиталу. Маркер «отдачи» важен как для инвестора, так и для владельца бизнеса, который привлекает денежные средства с разных источников для своего развития.

Важный показатель представляется в процентах. Полученный результат после деления умножается на 100% и выступает как средняя арифметическая величина. Для более точных данных используют и другой подход: чистая прибыль на начало периода суммируется с показателем на конец и делится на 2, а затем уже вводится в формулу.

Рентабельность активов (ROA)

Рентабельность продаж (ROS)

Рентабельность оборотных активов (RCA)

Return on Current Assets иллюстрирует отношение чистого дохода к среднему значению активов, что были накоплены за определенный период. Согласно математической формуле нужно поделить чистую прибыль на капитал оборота. К последней группе относят такие показатели:

Рентабельность инвестиций (ROI)

Показатель return on investment или как его еще часто называют ROR rate of return показывает возвратность инвестиций. Коэффициент может иллюстрировать как доходность, так и убыточность в разных направлениях:

Модель Дюпона

Эту формулу также называют уравнением Дюпона. Показатель выражает рентабельность персонального капитала, который выражается через производную эффективность и эффективность применения активов. При этом учитывается финансовый рычаг и факторный анализ модифицированного типа, что показывает, какие именно факторы влияли на изменение рентабельности.

Название модели произошло от фирмы DuPont. Ее менеджеры в 20-х годах прошлого века вывели уравнение и стали его использовать для анализа работы. Факторная модель представлена в виде древовидной структуры. Факторы, что влияют на ROE специально «дробятся», чтобы показатель был более точным. Среди них такие:

Какие показатели кроме ROE можно использовать

Разобравшись с вопросом, как считать столь важный показатель ROE, стоит особенно подчеркнуть важность применения аналогов и сопроводительных факторов, особенно, если компания имеет отрицательный показатель прибыли за год или за другой отчетный период. Незаменимы факторы, что описаны выше, и в случае, если у фирмы есть кредитная нагрузка, а собственный капитал представлен с отрицательным значением.

Как повысить рентабельность

В первом случае, рентабельность продаж увеличиться, если поработать с ценностью продукта, увеличить ассортимент, расширить условия лояльной программы для клиентов. Говоря о повышении рентабельности собственного капитала, нужно увеличить его общий актив, а для уменьшения рисков вложить в разные направления. Если нужно проработать увеличение рентабельности инвестиций, то верно использовать в портфеле разные способы, доходность в которых существенно выше предложенных рисков.

Для владельца компании рентабельность собственного капитала показывает правильность применяемых методов управления и является одним из факторов для привлечения новых партнеров. Такой маркер служит ориентиром для инвесторов и самого менеджмента в компании в определении правильности используемых стратегий. Отдача с капитала или как ее еще называют прибыль на акционерный капитал должна быть регулярной, и я желаю, чтобы инструменты в вашем портфеле были с высокими цифрами ROE.

Уважаемые, друзья, я решил создать небольшую рубрику про мультипликаторы оценки компаний, в которой детально разберу каждый мультипликатор в отдельности. Это конечно, в первую очередь будет полезно начинающим трейдерам, но также полезно освежить в памяти информацию для более опытных специалистов.

Предлагаю разобрать мультипликатор коэффициента рентабельности собственного капитала или так называемый ROE (return on common equity). Другими словами ROE — это доходность на капитал компании в процентах годовых, то есть рентабельность.

ROE позволяет инвесторам оценить, насколько эффективно компания использует собственный капитал.

Итак, ROE показывает нам доходность бизнеса и по факту является одним из самых важных показателей (параметров) для принятия решение о покупке акций или другой ценной бумаги рассматриваемой компании.

Чем выше данный показатель ROE, тем лучше рентабельность собственного капитала у компании.

Пример 1: Возьмем два предприятия: первое производит 30 машин, а второе 10 машин. Собственных активов у первого намного больше: большая площадь земли, больше производственные мощности, больше оборудования. Но если при этом оба предприятия дают одинаковую прибыль, мы увидим перекос в показателе ROE: у небольшого предприятия он будет намного выше. ROE сообщит нам, что второе предприятие эффективнее и что закупленное им оборудование (собственный капитал) окупается гораздо быстрее. Так что мы как инвесторы выберем именно второе предприятие, которое выпускает 10 машин.

Пример 2: Давайте еще посмотрим на реальном примере двух российских компаний — «Роснефти» и «Лукойла». Собственный капитал — это разница между стоимостью имущества компании и долгами. У «Роснефти», согласно отчетности за 2018 год, собственный капитал — 8 трлн рублей, при этом чистая прибыль 549 000 млрд руб… У «Лукойла» — 3,5 трлн рублей, а чистая прибыль 621 102 млрд рублей. В итоге чистая прибыль компаний, деленная на собственный капитал и умноженная на 100%, дает ROE 6,8% и 17,7% соответственно.

Другими словами, если активы компании равны 20 млн. руб., а чистая прибыль 2 млн. руб., то ROE = 2000/20 000 = 0,1 или 10%, то есть каждый рубль, который компания инвестирует в активы, приносит 10 копеек прибыли за год.

В отличии от показателя рентабельности активов ROA (Return on Assets) в расчете ROE (Return on Equity) задействован только собственный капитал компании, из-за чего данный коэффициент часто дает более качественную оценку рентабельности.

Хочу отметить, что если при расчёте ROE вы увидите показатель в 30%, то это будет значить, что компания в которую вы сделали свои вложения приносит прибыль в 30% годовых, но нужно не забывать, что поделятся с вами далеко не всей прибылью, а только небольшой частью, в виде дивидендов и то, если так решат директора компании. В любом случае, по данному показателю можно определить эффективное ли управление бизнеса.

Примечание: Показатель ROE для большинства компаний не является стабильным. Из года в год он меняется в зависимости от различных факторов. Для оценки перспектив акции отдельной компании стоит изучить историческую динамику ROE, которая позволит сделать предположение о справедливости текущей оценки и построить прогноз по значениям на планируемый период инвестиций.

Зачем рассчитывать рентабельность

Рентабельность — это экономический показатель, который показывает, насколько эффективно используются ресурсы: сырье, кадры, деньги и другие материальные и нематериальные активы. Можно рассчитать рентабельность отдельного актива, а можно — всей компании сразу.

Рентабельность рассчитывают, чтобы спрогнозировать прибыль, сравнить компанию с конкурентами или предсказать доходность инвестиций. Еще рентабельность предприятия оценивают, если собрались его продавать: компания, которая приносит больше прибыли и при этом тратит меньше ресурсов, стоит дороже.

Как рассчитывается рентабельность

Существует коэффициент рентабельности — он показывает, насколько эффективно используются ресурсы. Этот коэффициент — это отношение прибыли к ресурсам, которые вложили, чтобы ее получить. Коэффициент может выражаться в конкретной величине прибыли, полученной на единицу вложенного ресурса, а может — в процентах.

Например, компания производит сметану. 1 литр молока стоит 5 рублей, а 1 литр сметаны — 80 рублей. Из 10 литров молока получается 1 литр сметаны. Из 1 литра молока можно сделать 100 миллилитров сметаны, которые будут стоить 8 рублей. Соответственно, прибыль с 1 литра молока — 3 рубля ( 8 Р − 5 Р ).

А другая компания производит мороженое. 1 килограмм мороженого стоит 200 рублей. Для его производства надо 20 литров молока по той же цене — 5 рублей за литр. Из 1 литра молока получится 50 граммов мороженого, которые будут стоить 10 рублей. Прибыль с 1 литра молока — 5 рублей ( 10 Р − 5 Р ).

Вывод: отдача от ресурсов при производстве мороженого выше, чем при производстве сметаны, — 100% > 60%.

Коэффициент рентабельности может выражаться также в количестве затраченных ресурсов, которые понадобились, чтобы получить фиксированную сумму прибыли. Например, чтобы получить 1 рубль прибыли в случае со сметаной, надо потратить 330 миллилитров молока. А в случае с мороженым — 200 миллилитров.

Виды показателей рентабельности

Чтобы оценить эффективность работы компании, используют несколько показателей рентабельности. Каждый из них рассчитывается как отношение чистой прибыли к какой-то величине:

Проще говоря, показатель рентабельности — это прибыль, которую делят на тот показатель, рентабельность которого хотят узнать.

Порог рентабельности

Порог рентабельности — это минимальная прибыль, которая покрывает затраты. Например, вложения, если речь идет об инвестициях, или себестоимость — если о производстве продукции. Когда говорят о пороге рентабельности, чаще всего используют термин «точка безубыточности».

Рентабельность активов (ROA)

Показатель ROA рассчитывают, чтобы понять, насколько эффективно используются активы компании — здания, оборудование, сырье, деньги — и какую в итоге они приносят прибыль. Если рентабельность активов ниже нуля, значит, предприятие работает в убыток. Чем выше ROA, тем эффективнее организация использует свои ресурсы.

Как рассчитать рентабельность активов. Это отношение чистой прибыли за определенный период к стоимости активов.

П — прибыль за период работы;

ЦА — средняя цена активов, которые находились на балансе в это же время.

Рентабельность продаж (ROS)

Рентабельность продаж показывает долю чистой прибыли в общей выручке предприятия. При расчете коэффициента вместо чистой прибыли также может использоваться валовая прибыль или прибыль до уплаты налогов и процентов по кредитам. Называться такие показатели будут соответственно — коэффициент рентабельности продаж по валовой прибыли и коэффициент операционной рентабельности.

Как рассчитать рентабельность продаж. ROS рассчитывают как отношение прибыли к выручке.

Рентабельность основных производственных фондов (ROFA)

Основные производственные фонды — активы, которые организация использует для производства товаров или услуг и которые при этом не расходуются, а только изнашиваются. Например, здания, оборудование, электрические сети, автомобили и т. п. ROFA показывает доходность от использования основных средств, которые участвуют в производстве продукта или услуги.

Как рассчитать рентабельность основных производственных фондов. Это отношение чистой прибыли к стоимости основных средств.

П — чистая прибыль организации за нужный период;

Цс — стоимость основных средств компании.

Рентабельность оборотных активов (RCA)

Оборотные активы — это ресурсы, которые используются компанией для производства товаров и услуг, но которые, в отличие от основных фондов, полностью расходуются. К оборотным активам относят, например, деньги на счетах предприятия, сырье, готовую продукцию на складе и т. п. RCA показывает эффективность управления оборотными активами.

Как рассчитать рентабельность оборотных активов. Это отношение чистой прибыли к оборотным средствам.

П — чистая прибыль за определенный период;

Цо — стоимость оборотных активов, которые использовали для производства товара или услуги за это же время.

Рентабельность капитала (ROE)

ROE показывает, с какой отдачей работают деньги, вложенные в компанию. Причем вложения — это только уставный или акционерный капитал. Чтобы рассчитать эффективность использования не только собственных, но и привлеченных средств, используют показатель рентабельности задействованного капитала — ROCE. Он дает понять, какой доход приносит компания. Рентабельность капитала сравнивают не только с аналогичными показателями других компаний, но и с другими видами инвестиций. Например, с процентами по банковским вкладам, чтобы понять, есть ли смысл инвестировать в бизнес.

Как рассчитать рентабельность капитала. Это отношение чистой прибыли к капиталу компании, включая резервы.

ROE. Рентабельность собственного капитала

Содержание

Что такое Return on Equity

Рентабельность собственного капитала (return on equity, ROE, также используется термин «Прибыль на акционерный капитал») — финансовый коэффициент, который показывает отдачу на инвестиции акционеров с точки зрения учетной прибыли. Данный метод оценки бухгалтерского учета сходный с показателем возврата на инвестиции (ROI).

Этот относительный показатель эффективности деятельности выражается в формуле:

Чистую прибыль, полученную за период, разделить на собственный капитал организации.

Величина чистой прибыли берется за финансовый год, без учета дивидендов, выплаченных по обыкновенным акциям, но с учетом дивидендов, выплаченных по привилегированным акциям (при их наличии). Акционерный капитал берется без учета привилегированных акций.

Польза коэффициента ROE

Финансовый показатель отдачи ROE важен для инвесторов или собственников бизнеса, так как с его помощью можно понять, насколько эффективно был использован вложенный в дело капитал, насколько эффективно компания использует свои активы для получения прибыли. Данный показатель характеризует эффективность использования не всего капитала (или активов) организации, а только той его части, которая принадлежит собственникам предприятия.

Впрочем, Return on Equity является ненадежным измерением в вопросе определения стоимости компании, так как считается, что данный показатель завышает экономическую ценность. Выделяют не менее пяти факторов:

1. Продолжительность проекта. Чем длительнее, тем больше завышенные показатели.

2. Политика капитализации. Чем меньше доля капитализированных совокупных инвестиций, тем больше завышение показателей.

3. Норма амортизации. Неравномерная амортизация приводит к более высокому ROE.

4. Запаздывание между инвестиционными затратами и возвратом от них через приток денежных средств. Чем больше разрыв во времени, тем выше степень завышения показателей.

5. Темпы роста новых инвестиций. У быстрорастущих компаний более низкий показатель Return on Equity.

Показатели значений ROE

Норма рентабельности собственного капитала составляет примерно 10-12% для стран с развитой экономикой. Для инфляционных экономик показатель должен быть выше. По сути, ROE — это ставка, под которую в компании работают средства акционеров. Следовательно, если ROE = 20%, это означает, что на каждый вложенный акционерами рубль компания сгенерировала 20 коп. чистой прибыли.

Анализ рентабельности собственного капитала выступает главным сравнительным критерием по отношению к альтернативной доходности, которую мог бы получить акционер, вложив свои деньги в другой бизнес. Например, если ценные бумаги приносят прибыль 10% годовых, а доходность бизнеса лишь 5%, то следует решить вопрос о целесообразности дальнейшего ведения такого бизнеса.

Причем нормативное значение ROE принято оценивать в долгосрочной перспективе: отдача на капитал не должна быть ниже вложений в финансовые инструменты с низкой степенью риска. Необходимо учитывать, что риски ведения бизнеса намного выше, чем вложения в ценные бумаги или в банковский депозит. Таким образом, перспективность бизнеса оценивается с учетом ставок по низкорисковым вложениям плюс премия за риск (корпоративный, рыночный, экономический, политический и пр.).

Можно сделать вывод, что чем выше рентабельность собственного капитала, тем лучше. Но высокое значение показателя также может быть связано с высокой долей заемного капитала и малой долей собственного, что негативно влияет на финансовую устойчивость организации.

Итого, расчет ROE имеет смысл только в том случае, если у организации имеется собственный капитал (положительные чистые активы). В противном случае расчет малопригоден для анализа.

Рентабельность примененного капитала (ROCE)

Рентабельность примененного капитала (Return on Capital Employed, ROCE) — аналитический бизнес-показатель отдачи от капитала – как собственного, так и от привлеченных инвестиций. Используя показатель ROCE можно оценить эффективность операционного менеджмента компании, вне зависимости от источников финансирования деятельности.

Синонимы: рентабельность задействованного капитала; прибыль на инвестированный капитал; рентабельность привлеченного капитала; рентабельность акционерного капитала; рентабельность вложенного капитала.

Экономическая сущность коэффициента рентабельности задействованного капитала в том, что можно сравнить рассчитанный коэффициент рентабельности с другими видами бизнеса, если возникает вопрос в целесообразности инвестирования средств.

Нормативное значение коэффициента рентабельности задействованного капитала

Данный показатель не имеет нормативного значения, но обычно инвесторы сравнивают его со средней кредитной ставкой. Если ROCE компании выше средней ставки по займу, предприятие может рассматриваться как потенциальный объект для инвестиций. В противном случае расширение бизнеса путем привлечения дополнительного заемного капитала приведет к ухудшению финансового состояния, падению прибыли или к убыткам.

Если коэффициент ROCE снижается, значит:

Если коэффициент ROCE растет, можно сделать выводы, что:

Данный коэффициент сравнивают с показателем рентабельности собственного капитала (ROE) с тем отличием, что при расчетах коэффициента рентабельности задействованного капитала используется прибыль до уплаты процентов и налогов, а вместе с акционерным капиталом учитываются имеющиеся у компании долги.

Если у предприятия нет привилегированных акций (долгосрочных обязательств) и нет обязательств по обязательной выплате дивидендов, то значение ROCE = ROE.

Взаимосвязь ROCE и ROE показывает влияние структуры финансирования на капитализацию и риски бизнеса: насколько эффективно используется внешнее финансирование для увеличения дивидендов, а также насколько высоки риски компании и акционеров при использовании внешнего финансирования.

Как рассчитать ROCE

Польза применения ROCE для финансового анализа

1) Анализ показателя рентабельности инвестированного капитала служит ориентиром в принятии важных инвестиционных решений, например, о проведении дополнительной эмиссии акций или относительно дивидендной политики предприятия.

2) Этот показатель выступает ориентиром для оценки целесообразности привлечения компанией заемных средств. Если процент по кредиту выше, чем коэффициент ROCE, значит, организация не сможет эффективно использовать кредит и отработать проценты по нему.

3) Высокий показатель ROCE – это факт эффективного использования капитала в долгосрочной перспективе, и как следствие, генерация дополнительной стоимости для акционеров.

4) Используется для сравнения эффективности работы в различных видах бизнеса и для оценки того, генерирует ли компания достаточно прибыли, чтобы оправдать стоимость привлечения капитала.

Это заготовка энциклопедической статьи по данной теме. Вы можете внести вклад в развитие проекта, улучшив и дополнив текст публикации в соответствии с правилами проекта. Руководство пользователя вы можете найти здесь