sbsp etf что это такое

Подробный обзор биржевого фонда ETF SBSP

Биржевой фонд от Сбербанка SBSP ETF — инструмент, предоставляющий возможность инвесторам вложить деньги в акции крупнейших американских компаний. Отличается надежностью, высокой ликвидностью и хорошими перспективами роста стоимости пая. Торгуется на Московской бирже с 2019 г.

Обзор биржевого фонда ETF SBSP

Фонд SBSP повторяет биржевой индекс S&P 500, в который включено 500 американских компаний с наибольшей капитализацией. Инструмент относится к классу биржевых паевых инвестиционных фондов — российского аналога зарубежных ETF. Состав активов в корзине поддерживается методом физической репликации. Это означает, что управляющая компания напрямую покупает акции компаний, входящих в индекс S&P 500.

Основные параметры и показатели

Важнейшие характеристики БПИФ SBSP:

Состав

На начало 2021 г. активы SBSP распределены по секторам экономики следующим образом:

Наибольший объем занимают акции крупнейших по капитализации американских компаний:

Выгоды для инвесторов

Инвестиции в фонд SBSP обладают рядом важных преимуществ для инвесторов:

Комиссии и другие расходы

Подобно многим отечественным БПИФам, SBSP отличается высокими расходами:

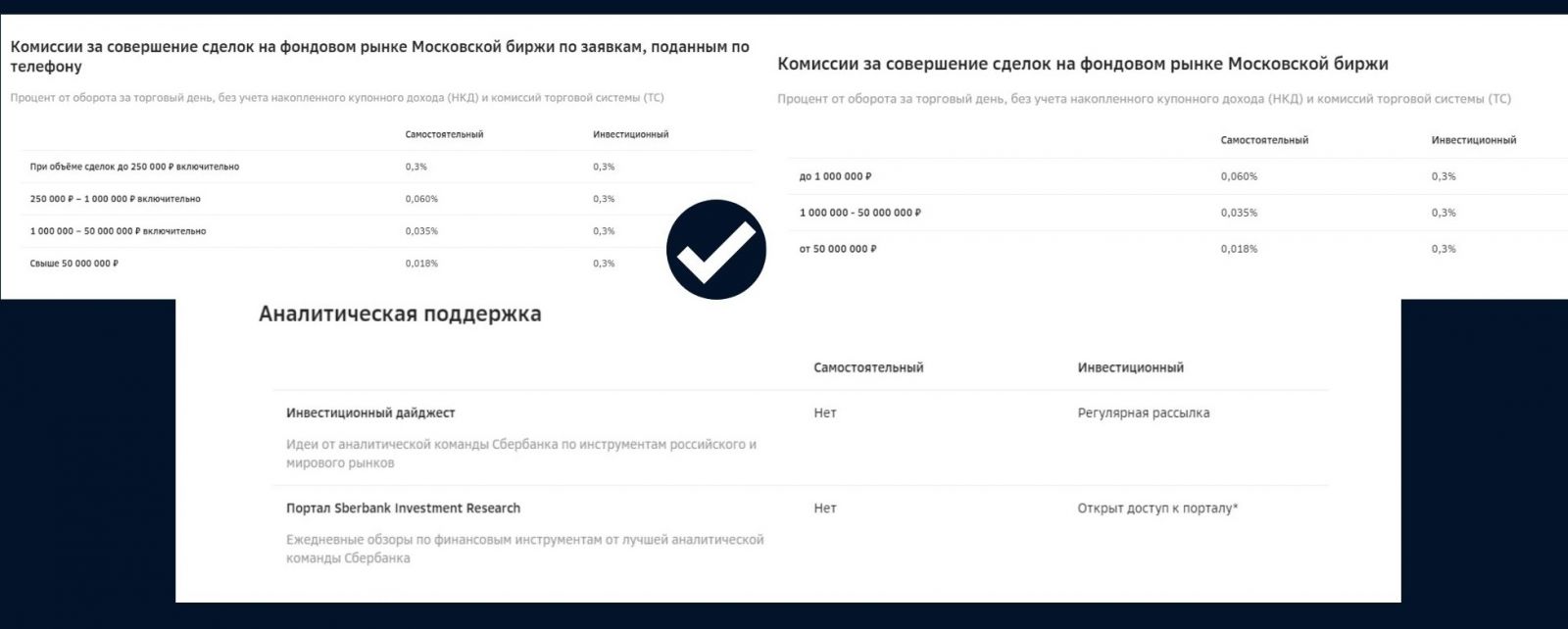

Кроме того, при покупке и продаже фонда на бирже взимается отдельная комиссия за сделку. Ее размер зависит от брокера и тарифного плана инвестора. Полное описание условий можно найти в клиентском договоре компании.

Так, ВТБ взимает 0,05% от суммы операции. Tinkoff по тарифу «Инвестор» удерживает с каждой операции 0,3% от размера сделки.

Дивиденды SBSP

Фонд SBSP не выплачивает инвесторам дивидендов. Подобным образом поступают и большинство ETF, представленных на российском рынке.

Все дивиденды, полученные от эмитентов ценных бумаг, полностью реинвестируются, увеличивая стоимость активов. Это позволяет повысить доходность фонда и освобождает граждан от самостоятельной уплаты налогов.

Налоги и льготы

Фонд SBSP действует в российской юрисдикции. Здесь используются нормативные акты, определяющие правила уплаты налогов для отечественных ценных бумаг.

При продаже активов инвестор оплачивает подоходный налог в размере 13% от полученной прибыли. Активы можно приобретать на индивидуальный инвестиционный счет и получать дополнительные вычеты. Если инвестор владел ценными бумагами не менее 3 лет, он получает право на освобождение от уплаты подоходного налога.

Отклонение от бенчмарка

Под ошибкой слежения, или tracking error, понимают отклонение доходности ETF и БПИФов от бенчмарка. В случае SBSP в качестве целевого индекса принят S&P 500.

Ошибка слежения зависит от эффективности работы управляющей компании. Она возникает из-за несвоевременной ребалансировки портфеля, которая проводится при изменении состава целевого индекса. Компания может c запозданием приобрести акции компаний, цена которых изменилась. Другие активы приобретаются в немного другой пропорции, чем в бенчмарке. Эти небольшие погрешности постепенно аккумулируются, что приводит к росту суммарного отклонения.

Для долгосрочного инвестора важно выбирать фонды, обладающие минимальным отклонением от бенчмарка. Даже небольшая разница в ошибке слежения у разных фондов на длительной дистанции может привести к большому различию в общей доходности.

Главные конкуренты

Перед тем как приобрести фонд от Сбербанка, рекомендуется изучить аналогичные конкурирующие продукты.

Компания Finex предлагает инвесторам ETF FXUS, который отслеживает индекс широкого рынка. В его состав входит более 600 американских компаний. На Московской бирже фонд торгуется с 2013 г. Размер комиссии FXUS составляет 0,9%, что меньше, чем у SPSP. Кроме того, ETF от Finex демонстрирует меньшее отклонение от целевого индекса.

Из недостатков можно выделить большую стоимость 1 пая, которая на конец января 2021 г. превышает 5300 руб.

С 2019 г. компания «ВТБ Инвестиции» вывела на биржу собственный БПИФ с тикером VTBA. Этот актив является примером «фонда фондов». ВТБ инвестирует в акции американских компаний, приобретая зарубежный ETF Ishares Core S&P 500. Размер комиссии VTBA составляет 0,85%. Стоимость пая составляет 13,2$. Компания работает в российской юрисдикции. Это делает ее конкурентом для SBSP. Этот актив также можно приобретать на индивидуальный инвестиционный счет.

БПИФ от «Альфа-Капитала» AKSP отличается высокой комиссией в размере 1,05%. Стоимость пая — около 13,2$. На длительной дистанции расходы на содержание способны сократить доход инвестора ввиду больших комиссионных сборов, взимаемых управляющей компанией.

Фонд TSPX от Tinkoff торгуется на бирже с конца 2020 г. Преимущества — небольшая комиссия в размере 0,79% и низкая стоимость 1 пая — около 0,1$. БПИФ торгуется непродолжительное время и пока недостаточно данных, чтобы сделать выводы о величине отклонения от целевого бенчмарка. Однако по совокупности показателей актив может составить конкуренцию продуктам от Сбербанка и Finex.

Перед выбором инструмента для инвестиций целесообразно проанализировать все имеющиеся предложения с учетом надежности управляющей компании, расходов на комиссии и ошибки следования.

Обзор ETF от Сбербанка SBSP — рублевые инвестиции на индекс S&P 500

Сбербанк постепенно расширяет линейку собственных инвестиционных фондов. Помимо классических ПИФ, происходит внедрение на биржу Биржевых паевых фондов. Кто-то называет их ETF. Кто-то БПИФ. Главное, чем эти инструменты будут полезны инвесторам. В плане получения прибыли.

Простыми словами, в фонд включаются акции, в аналогичной пропорции, как в эталоне (индексе S&P 500). Состав поддерживается методом физической репликации. То есть покупкой активов напрямую.

Некоторые российские ПИФ, ориентирующиеся на какой-нибудь индекс, просто покупают аналогичный ETF за рубежом. С гораздо более низкой платой за управление. Накручивают свой интерес (повышают комиссию за управление раз так в 10-20). И выдают российским инвесторам «типа собственный продукт».

Что получают инвесторы

Список из 500 крупнейших компаний США за небольшие деньги.

Стоимость одного пая стартовала с 1 тысячи рублей. Доступна покупка паев в рублях и долларах.

Комиссии и прочие расходы

Сбербанк обещает, что максимальная годовая комиссия не превысит 1%.

Последние две статьи расходов не включают НДС. Поэтому логичнее было Сберу сразу озвучить полную сумму расходов 1,04%. Но видимо менеджеры решили, что в рекламе фонда фраза «комиссия не более 1%» будет звучать лучше.

В инвестиционной декларации это все прописано.

Дивиденды SBSP

Как и подавляющее большинство фондов, торгуемых в России, БПИФ от Сбербанка не выплачивает дивиденды. Поступающий денежный поток от американских компаний (выплачивающих кстати, дивиденды каждый квартал) полностью реинвестируется. Увеличивая стоимость паев.

С одной стороны это делает инвестиции более эффективными. За счет освобождения от налогообложения физических лиц.

С другой, поступающие внутри фонда дивиденды все равно облагаются налогом. И весьма не маленьким.

Налоги и льготы для инвестора

Так как фонд SBSP попадает под российскую юрисдикцию, на него действуют аналогичные законы, как при инвестициях в российские ценные бумаги (акции и облигации).

13% налог на прибыль. При продаже. На рост курсовой стоимости.

Фонды конкуренты

Что есть у нас на данный момент?

Есть еще БПИФ на индекс S&P от ВТБ. Тикер VTBA (запущен в июне 2019). С суммарной комиссией в 0,85%.

Имеет ли это какое то значение? Вроде разница в комиссиях невелика. Чуть больше десятой части процента.

Отклонение от бенчмарка

Это кстати беда большинства индексных российских ПИФов. В идеале фонд должен отставать от эталона (индекса) на уровень заложенных комиссий. И давать прирост за счет реинвестирования дивидендов.

По факту дебет с кредитом никогда не сходится.

Например. Индекс за год вырос на 10%. ПИФ, забрал с инвесторов свои комиссии в 2%. Плюс получил и реинвестировал дивиденды (пусть будет 4%). В итоге фонд должен обогнать индекс на 2% (10-2+4).

По факту случается, что ПИФ ОТСТАЕТ от своего эталона (на 2-5%).

Вопрос: Как такое происходит?

Ошибка слежения (TER). Механизмы, заложенные в поддержание состава фонда в актуальном состоянии, не могут на 100 процентов обеспечить повторение индекса.

Кстати у нашего Сбера в правилах есть такой пункт со звездочкой: «Портфель фонда полностью* повторяет по составу и структуре индекс S&P 500″.

А что у нас под звездочкой?

* Допускается отклонение от количественных показателей индекса не более чем на 3 %

Что это значит? А то что я описал выше. Сбербанк может либо пренебречь какими-то компаниями (с минимальной долей веса). Просто не включать их в свой портфель. Либо изменить пропорции (в сторону увеличения или уменьшения) каких-то других компаний.

В заключение

Сам продукт от Сбербанк SBSP, еще один шаг к увеличению для частных инвесторов доступных ETF. С адекватными комиссиями. Надежностью от «главного» банка страны. Провайдер Finex, зарегистрированный в оффшорах, этим похвастаться не может.

У БПИФ от Сбера пока практически нет никакой статистики. И что произойдет дальше, неизвестно.

Самый главный вывод.

И может получится, что фонд с более высокими комиссиями за обслуживание, более выгоден или хотя находится на одном уровне в плане доходности, по сравнению с другими низкозатратными фондами. Но имеющими очень высокую ошибку слежения.

Что собственно можно наблюдать при сравнении графиков российских ETF на S&P 500

Доходность ETF за последние 3 месяца:

Конечно 3 месяца не показатель. Правильнее было бы сравнивать доходность минимум года за 3. Но пока данных к сожалению нет. Но разрыв уже настораживает.

Не хочу покупать акции США, но хочу инвестировать в Америку-есть выход, фонд SBSP от Сбера!

Год назад я начал инвестировать в нашу Российскую экономику через брокера от Сбера. Покупал акции компаний, выплачивающих дивиденды.

Но, со временем, пришло понимание, что необходимо инвестировать в другие страны для диверсификации. Поскольку, инвестируя только в одну страну-повышается риск и теряется возможная прибыль.

Экономика США занимает №1 место в мире. И такие гиганты, как Apple, Microsoft, Amazon, Tesla-по сути, определяют направление движения всего человечества.

Можно любить Америку или ненавидеть, но нельзя отрицать тот факт, что это самая богатая и влиятельная страна в мире. Все деньги находятся в руках у США. Самый большой золотой запас у США, резерв золота — 8133,5 тонны (у России 2270,56 тонны).

И поэтому, разумно инвестировать в экономику этой страны. Но, я не живу в штатах, я не знаком со многими компаниями, за исключением тех гигантов, которые у всех на слуху. А как говорил старик Баффет: «Инвестировать надо в то, в чем разбираешься и понимаешь!»

Я стараюсь разобраться в компаниях нашей фондовой бирже, их немало и за год инвестирования я все еще не собрал в своем портфеле все компании, которые считаю привлекательными и перспективными.

Я сторонник широкой диверсификации и понимаю, что обязательно нужно вкладывать не только в разные сектора экономики, но и разные страны. И на рынке, на Московской фондовой биржи присутствуют акции американских компаний, которые я могу купить.

Но есть несколько нюансов, которые не дают мне напрямую инвестировать в акции США:

1. Акции США дороги!

Если сравнивать стоимость акции России и Америке, то наши намного дешевле и доступнее. К примеру, 1 лот акций Сбера сейчас стоит около 2700р, в то время, как акция Google больше 130 000р! И для инвестирования в рынок США нужно иметь серьезный депозит.

2. Я не разбираюсь в компаниях США!

«Инвестировать надо в то, в чем разбираешься!» Так сказал один из самых успешных инвесторов в мире и с ним нельзя не согласиться.

Взять наш Газпром, чуть ли не со всех сторон и каждый день, даже к людям, не интересующимся инвестициями, поступает информация об этой компании. Большинство людей знают или хотя бы слышали, что Миллер является главой Газпрома. Что строится Северный поток-2, окончание строительства которого, скорее всего, станет драйвером роста котировок акций и т.д.

Если взять нефтегазовый сектор США, вы можете назвать лидера в этой отрасли? Это компания ExxonMobil. Автовладельцы знают, что есть такое масло для автомобиля, но что еще с ходу вы можете сказать про эту компанию?

В итоге, вспомним слова Баффета-инвестировать надо в том, в чем разбираешься!

3. Налоги с дивидендов акций США!

Если инвестируешь в наш, российский фондовый рынок через нашу Московскую биржу, то все налоги с дивидендов автоматически отчисляются и инвестору не нужно заполнять и подавать декларацию о доходах.

При покупке акций американских компаний, инвестор обязан задекларировать свои доходы, полученные в виде дивидендов от этих акций. И это будет проблемой, если у вас в портфели множество эмитентов, выплачивающих дивиденды. Потому что каждую выплату нужно будет учесть и отразить в декларации. А многие компании США выплачивают дивиденды ежеквартально!

Но есть простой способ обойти все эти нюансы и все же вложить свои деньги в акции Америке-это фонды и ETF.

В Сбере представлены два фонда, копирующие движение индекса SnP500 (индекс отображает 500 самых капитализированных, прибыльных и крупных компаний США) Это ETF от FinEx FXUS и фонд от Сбера SBSP.

Таким образом, можно вложиться в экономику штатов не покупая каждую акцию в отдельности, а купив фонд!

Это позволит решить 3 задачи:

Для себя я выбрал фонд от Сбера SBSP. Он дешевле, чем ETF конкурента (1400р против 5500р) Все остальное примерно одинаковое, за исключение немного более высокой комиссии за управление.

Структура фонда следующая:

Я купил этот фонд и теперь мой портфель выглядит так:

Как видите, общая стоимость моих инвестиций чуть более 186 000р. Далее все свободные денежные средства и полученные дивиденды, на которые не смогу купить полные лоты акций, буду направлять на покупку фонда SBSP!

Всем удачи, спасибо за внимание, подписывайтесь на мой канал и до встречи!

Мой канал на ЮТУБЕ:

Так же приглашаю подписаться на ЯндексДзен: https://zen.yandex.ru/id/6005866b63122536bba85817

SBSP БПИФ: Плюсы и минусы инвестирования

Что такое БПИФ SBSP?

БПИФ Сбербанк – S&P 500 (SBSP) — это биржевой паевой инвестиционный фонд (БПИФ), который торгуется на Московской бирже и вкладывает в американские компании из индекса S&P 500.

БПИФы и ETF — биржевые фонды, инвестирующие в диверсифицированные портфели из акций, облигаций или других активов. Обычно ETF и БПИФы по составу повторяют тот или иной биржевой индекс. То есть приобретая паи такого фонда на бирже, вы вкладываете в целый набор активов, входящих в индекс. Более подробно о том, что такое ETF, можете прочесть в нашей статье Что такое ETF и почему их можно сравнить с салатом Цезарь?

БПИФ SBSP — один из более чем 50 БПИФов и ETF, которые доступны на Московской бирже. Рассмотрим его подробнее.

Общая информация о БПИФе SBSP

Примечание: котировки в таблице и средняя доходность обновляются ежедневно, данные по активам под управлением и объёму торгов — ежемесячно. Объём торгов рассчитывается нами как среднее арифметическое ежедневных объёмов торгов за последний полный месяц. Средняя доходность рассчитывается на основе текущей котировки и котировки на дату запуска фонда. Прошлая доходность не гарантирует будущей, все числа представлены чисто в информационных целях. Инвестиции в любые финансовые инструменты, включая ETF и БПИФы, сопряжены с риском получения убытков.

Что входит в БПИФ SBSP?

БПИФ Сбербанк — S&P 500 (SBSP) вкладывает в американские акции, входящие в индекс S&P 500. Это примерно 500 крупнейших компаний США из всех основных отраслей экономики, составляющие большую часть стоимости рынка США. S&P 500 — один из самых известных и популярных индексов американского рынка.

Наибольший вес в фонде занимают компании из секторов информационных технологий (IT), потребительских товаров, здравоохранения и телекоммуникаций. Это корпорации со всем известными мировыми брендами, такие как Apple, Microsoft, Alphabet (Google), Amazon, Facebook, Visa, Johnson & Johnson и др..

Таким образом, вкладывая в БПИФ SBSP, вы инвестируете деньги в акции 500 крупнейших компаний США.

Динамика котировок БПИФа SBSP

БПИФ SBSP начал торги на Московской бирже 9 апреля 2019 года. С тех пор котировки выросли, как благодаря росту американского рынка, так и за счёт ослабления рубля. Однако стоит помнить, что рынки акций могут и снижаться (как видно на графике), поэтому не стоит забывать о рисках.

График котировок БПИФа SBSP

Как приобрести БПИФ SBSP?

БПИФ SBSP торгуется на Московской бирже в рублях. Для инвестиций в фонд вам нужен брокерский счет с доступом на Московскую биржу. Открыть такой счет легко, доступ к Московской бирже предоставляет множество российских брокеров. Если у вас ещё нет брокерского счета, то советуем посмотреть рейтинг российских брокеров на нашем сайте. После открытия счета можно найти БПИФ по тикеру (SBSP) в мобильном приложении или в терминале брокера и совершить покупку, а в нужный момент — продажу.

Перспективы SBSP

Рынок США рос без значительных падений на протяжении многих лет. Он сильно упал весной 2020, затем восстановился всего за несколько месяцев. На долгосрочном горизонте рынки акций растут, и вряд ли ситуация изменится в будущем.

Однако сейчас американский рынок недёшево оценивается с фундаментальной точки зрения. Рост не бывает непрерывным, рано или поздно наступает коррекция. Поэтому вместо покупки на максимумах можно подождать коррекции индекса S&P 500 на 10-15% или более, и купить фонд по снизившемся ценам. В последние годы просадки американского рынка обычно быстро выкупались, то есть акции быстро восстанавливались после коррекций. Правда более глубокие падения в будущем не исключены.

Помимо БПИФ SBSP, на Мосбирже торгуется ещё несколько БПИФов на индекс S&P 500: AKSP от Альфа-Капитал, VTBA от ВТБ и TSPX от Тинькофф. Они имеют почти одинаковые структуры вложений, сопоставимые комиссии, и должны давать близкую доходность. Обзоры этих фондов также доступны на нашем сайте (тикеры являются ссылками на них).

Ещё есть ETF FXUS от компании FinEx. Он инвестирует в акции из другого индекса, но в целом его структура очень похожа на S&P 500. Поэтому FXUS также можно рассматривать как альтернативу SBSP, обзор данного ETF доступен на нашем сайте.

Бесплатный бонус!

Бонус! Вам интересно, с чего начать инвестирование? Как инвестировать в акции компаний?

Подпишитесь на нашу бесплатную емейл-рассылку и получите бесплатно следующие материалы:

1. Список полезных ссылок по инвестициям

2. Базовое руководство по акциям для новичка

Также раз в 1-2 недели мы рассылаем наиболее интересные и полезные материалы, выходящие в блоге и на сайте.

Как россиянину инвестировать в индекс S&P 500?

Здравствуйте, буду краток. Разберите, пожалуйста, в журнале, вопрос: как можно купить индекс S&P 500, если живешь в России

Индекс S&P 500 — это условная корзина, состоящая из акций 500 крупнейших компаний США. В корзине сейчас 505 бумаг, поскольку некоторые компании представлены в индексе разными видами акций.

Купить индекс нельзя, но можно инвестировать на его основе. Об этом и поговорим.

Биржевые фонды в России

На Московской бирже есть несколько фондов, отслеживающих индекс S&P 500. Купить долю в таком фонде можно с помощью брокерского счета или ИИС так же, как обычные акции. Однако не все российские брокеры дают доступ ко всем этим фондам.

Все эти фонды не платят дивиденды. Доход реинвестируется — используется для покупки активов согласно стратегии фонда.

Для себя я выбрал FXUS, и вот почему:

Паевые фонды в России

Кроме биржевых ПИФов и ETF существуют обычные паевые фонды, инвестирующие в акции американских компаний или иностранных ETF на индекс S&P 500. Чтобы купить паи таких фондов или погасить их, надо обратиться в управляющую компанию.

У паевых фондов обычно высокие расходы на управление. Например, у ПИФа «Сбербанк-Америка» суммарные траты на работу УК, депозитария и остальные расходы могут достигать 2,8% в год. Еще есть надбавки и скидки — комиссии, которые надо платить при покупке и погашении паев.

Я не вижу смысла использовать обычные ПИФы, когда есть более удобные и дешевые биржевые фонды. Единственное преимущество обычных ПИФов в том, что можно обменивать один фонд на другой без комиссий и без потери права на налоговый вычет по сроку владения. Это полезно при ребалансировке портфеля, но плохо компенсирует высокие расходы на управление и неудобство использования.

Фонды на зарубежных биржах

На иностранных биржах тоже есть фонды, отслеживающие индекс S&P 500. Это, например, SPY, VOO и CSPХ. Их преимущество заключается в небольших расходах на управление — обычно в пределах 0,1% в год. Американские фонды платят дивиденды, европейские — необязательно.

Для вложения в такие фонды потребуется счет у иностранного брокера. Либо можно совершать сделки с такими фондами через российского брокера, но понадобится статус квалифицированного инвестора.

Налоговый вычет по сроку владения не распространяется на ценные бумаги на иностранных биржах. Купить их на ИИС тоже не получится, потому что ИИС дает доступ только к российским биржам. При инвестициях через иностранного брокера надо будет самостоятельно считать и платить налоги с дохода от сделок и полученных дивидендов.

Отдельные акции

Некоторые инвесторы считают, что лучше повторять индекс вручную — собирать портфель из отдельных акций в нужных пропорциях. В случае с S&P 500 это удобно сделать, покупая акции американских компаний на Санкт-Петербургской бирже через российского брокера. Тогда получится использовать налоговые вычеты, в том числе на ИИС, а налог с прибыльных сделок будет считать и удерживать брокер.

Если повторять S&P 500 вручную, то не будет расходов на управление фондами и останется только комиссия брокера за сделки и расходы на депозитарные услуги. Еще один плюс этого подхода: можно регулярно получать дивиденды и распоряжаться ими как угодно.

Главный минус этого подхода в том, что он сложный. Индекс S&P 500 — это 505 бумаг в определенных пропорциях. Чтобы точно повторить индекс, придется совершить несколько сотен сделок, за каждую сделку будет комиссия по тарифам брокера. Еще для этого понадобится крупный капитал — сотни тысяч, а то и миллионы долларов. Затем придется периодически продавать и покупать какие-то бумаги, когда состав индекса изменится.

Более простой вариант — вручную повторить индекс S&P 500 Dividend Aristocrats. Он состоит из акций 57 американских компаний, которые в течение хотя бы 25 лет увеличивают выплату дивидендов. У всех акций примерно одинаковый вес в индексе.

Среднегодовая доходность дивидендного индекса за последние 30 лет была выше, чем у S&P 500, волатильность (риск) — ниже, падения в кризис — слабее. При этом вручную собрать портфель на базе дивидендного индекса заметно проще, чем на основе обычного S&P 500, потому что в нем почти в 9 раз меньше бумаг. К нему также можно добавить акции нескольких крупных компаний, которых нет в дивидендном индексе, например Apple, Microsoft и Visa.

Если решите собирать портфель из отдельных акций, советую подписать форму W-8BEN. Тогда дивиденды от акций американских компаний будут облагаться налогом по ставке 13%, из них 10% будут удерживаться в США автоматически, а остальные 3% надо будет самостоятельно заплатить российской налоговой. Без W-8BEN налог был бы 30%.

Какой бы способ вложения в американские акции вы ни выбрали, помните, что не стоит составлять портфель только из них. Почему так и во что разумно вкладывать деньги, читайте в нашем курсе «А как инвестировать».

Также напомню, что некоторым госслужащим запрещено использовать иностранные финансовые инструменты. Подробнее об этом — в статье «Могу ли я инвестировать, если я госслужащий?».

Если у вас есть вопрос о личных финансах, дорогих покупках или семейном бюджете, пишите. На самые интересные вопросы ответим в журнале.