tcs group что это такое

Всем привет, Друзья. Специально для Инвест Газеты подробно разобрал Тинькофф Банк. Посмотрел на финансовые показатели и провел SWOT-анализ компании. Моя предыдущая статья про МТС удостоилась небольшой денежной награды, за что огромное спасибо руководству Инвест Газеты

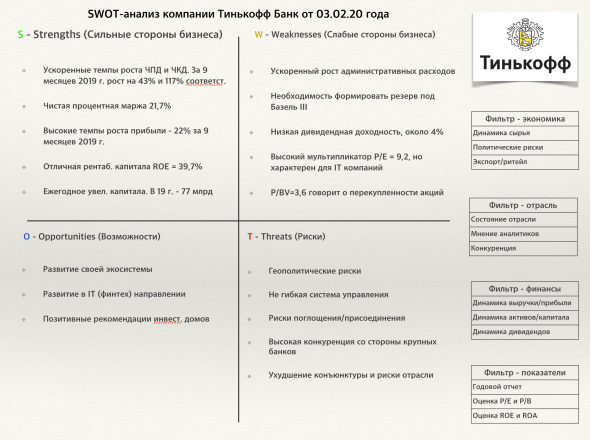

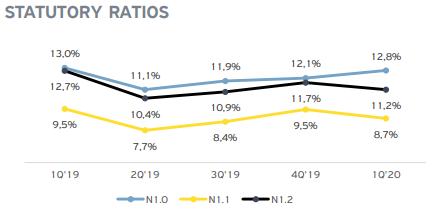

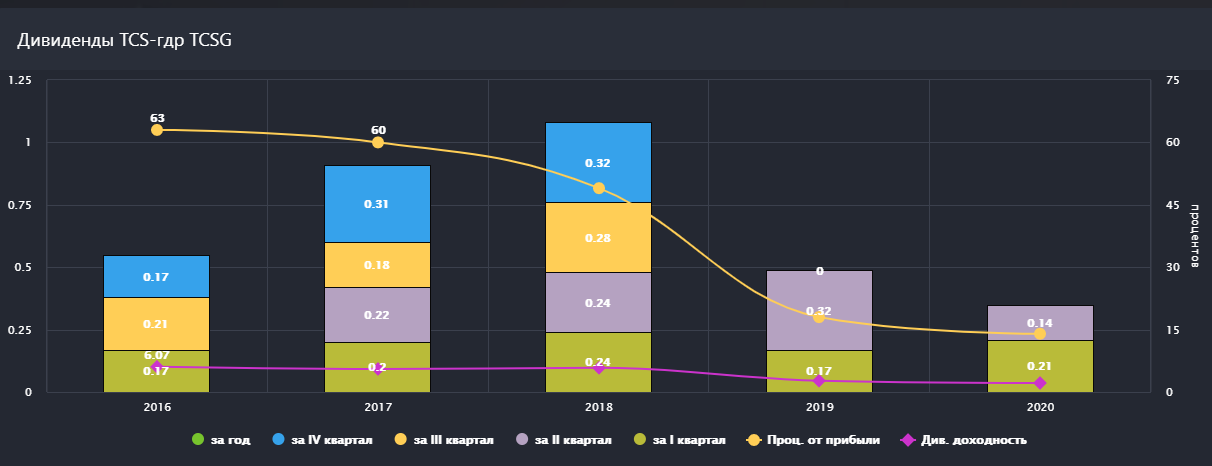

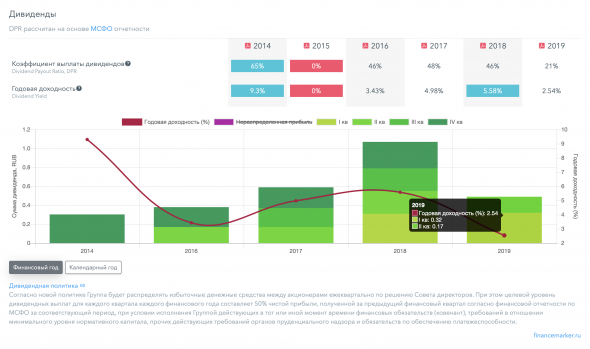

На фоне ужесточения политики ЦБ в отношении достаточности капитала банков, Тинькофф пришлось приостановить выплаты дивидендов за оставшуюся часть 2019 года, однако уже в 2020 году банк планирует вернуться к своей политике дивидендных выплат. В целом, годовой доходностью компания похвастаться не может. Средняя доходность по итогам 3-х лет не превышает 4%, что характерно для компаний роста, которые показывают опережающие темпы роста выручки и прибыли. Но даже 4% для банка выглядят привлекательно.

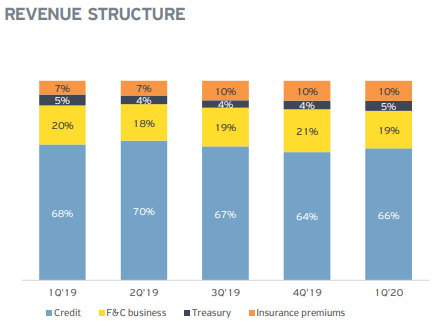

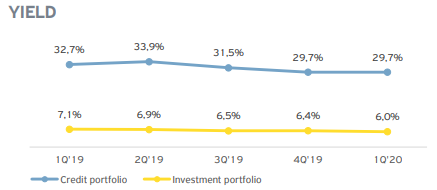

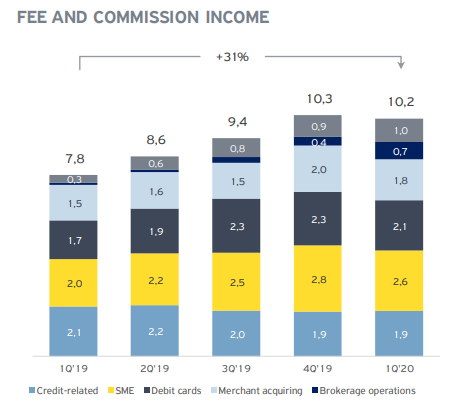

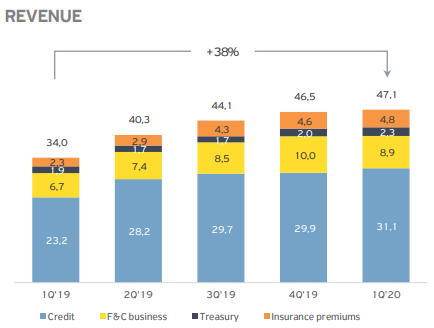

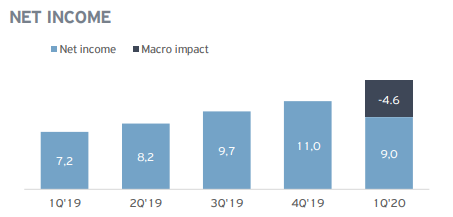

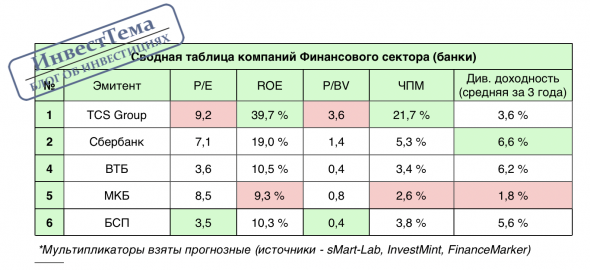

Для изучения мультипликаторов возьмем за основу сводную таблицу по компаниям финансового сектора, в частности банков. По мультипликаторам P/E=9,2 и P/BV=3,6 TCS Group выглядит дорого по сравнению с аналогами. Но не стоит забывать, что банк Тинькофф является еще и IT компанией для которой характерны завышенные показатели. Однако рентабельность собственного капитала лучшая в секторе и составляет 39,7%, а чистая процентная маржа рекордна для банков 21,7%. Отсутствие отделений и онлайн продажи услуг выводят эти показатели на максимальные значения.

Ссылка на скачивание таблицы в формате Excel

Давайте немного разберемся в структуре акционеров. Сто процентным владельцем банка является TCS Group Holding, зарегистрированная на Кипре. Конечным же бенефициаром Группы является Олег Тиньков, в руках которого сосредоточены акции класса А и B. Это делает управление холдингом менее гибким, однако во freefloat находится большая доля.

TCS Group (Тинькофф банк) является отличным примером компании роста, чьи финансовые показатели демонстрируют опережающую динамику по сравнению с другими представителями банковского сектора. Компания не является банком в узком смысле. Это и страховая и IT компания. Благодаря онлайн продажам и отсутствию расходов на представительства, эффективность растет с каждым кварталом. В скором времени компания столкнётся с масштабируемость, но пока темпы роста двузначные. Эти факторы нашли отражение в котировках, которые на фоне глобальных коррекционных настроений на всех мировых рынках, показали ускоренный рост. Тинькофф привлекает инвесторов не только темпами роста, но и перспективами в будущем. На текущий момент компания платит не высокий дивиденд, формирую капитал, но уже в 2020 году дивидендные доходности вырастут. Да и 4% в годовом выражении не такой уж маленький показатель.

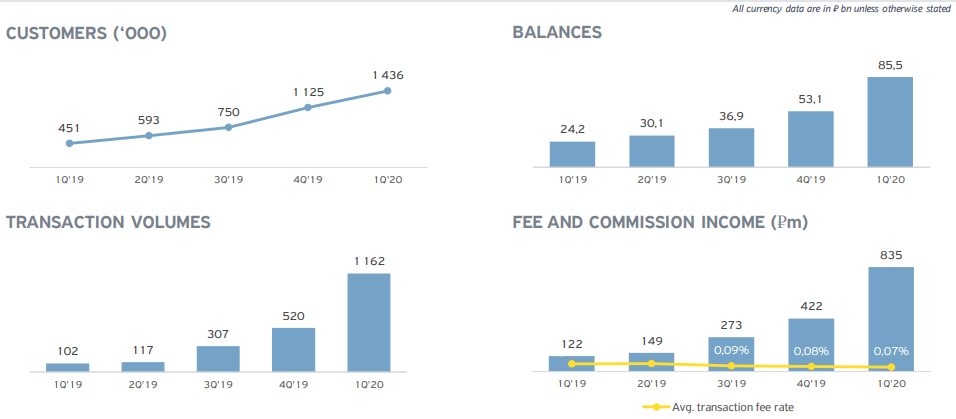

За последние несколько лет количество клиентов банка значительно выросло. Этому помогают и кредитные продукты и открытие брокерских счетов, ИИС. Благо инвестиционный бум в 2019 году этому способствовал. Инвесторам нравится эта компания и ее перспективы. Что касается моего мнения, то по всем вышеназванным критериям мне TCS нравится тоже. У меня нет акций в портфеле. Я не пользуюсь ее продуктами, либо брокерскими счетами. Но присмотреться к ней на просадке и коррекциях обязательно стоит. Единственный момент, который меня смущает — это жесткое регулирование банковской системы со стороны государства. У нас, по сути, нет крупных, полностью частных банков. Для Тинькофф я выделяю риск перехода управления банка под контроль более крупных структур. Не такой давний пример Магнит, перешедший к ВТБ. И это еще был потребительский сектор. Эти риски не могут служить причиной отказа от добавления акций в инвестиционный портфель, но для меня будут основанием держать урезанную их долю.

А теперь, собственно, сама таблица со SWOT-анализом:

Ссылка на скачивание таблицы в формате PowerPoint

*Это исследование носит субъективный характер. Не является индивидуальной инвестиционной рекомендацией. Служит, для структурирования своих мыслей при принятии решения.

Инвестидея читателя: TCS Group

Что покупать: акции TCS Group.

Доходность: от 15% годовых в долларах.

Срок инвестиций: от 6 месяцев до 5 лет.

В этой статье была ошибка

Раньше в этой инвестидее была информация, что доля инвесторов при SPO не размоется. В реальности это оказалось не так: TCS Group разместил на Лондонской бирже новые депозитарные расписки — это повлияет на долю инвесторов.

Мы убрали недостоверную информацию из статьи и благодарим читателей за внимательность.

Автор инвестидеи утверждает, что новые вводные не влияют на его инвестидею и предложенный прогноз.

Без гарантий

Этот материал написал читатель: поделился своим взглядом на компанию и рассказал о своей инвестиционной идее. Мнение редакции может не совпадать с мнением автора материала.

Если вы не согласны с инвестидеей автора — приглашаем вас в комментарии. Если у вас есть другая инвестидея — расскажите нам о ней.

Любим, ценим,

Инвестредакция

Почему стоит инвестировать

В начале июня 2019 года руководство TCS Group заявило о планах провести вторичное размещение акций (SPO), а потом и о приостановке выплаты дивидендов до конца года. Котировки после заявления временно упали: возможно, акционеры расстроились из-за отмены дивидендов и размытия доли от выпуска новых акций.

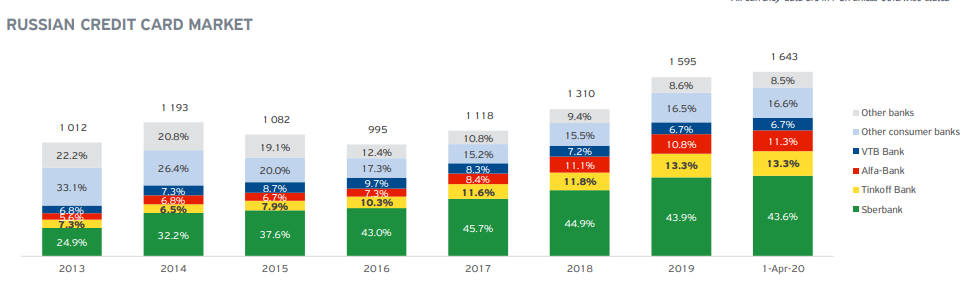

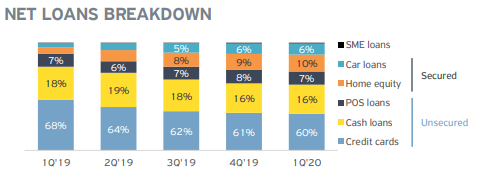

Но размещение акций и отказ от дивидендов нужны, чтобы продолжать быстрый рост бизнеса. Тинькофф-банк планирует нарастить сумму кредитов минимум на 60% при прогнозе в начале года около 40%.

В 2018 году Тинькофф-банк нарастил портфель на 45%. Из банков, входящих в топ-50 по кредитам, только у шести темп роста портфеля был выше.

Руководство Тинькофф решило провести SPO и перестать платить дивиденды, чтобы нарастить кредитный портфель и занять рынок, пока это не сделали конкуренты:

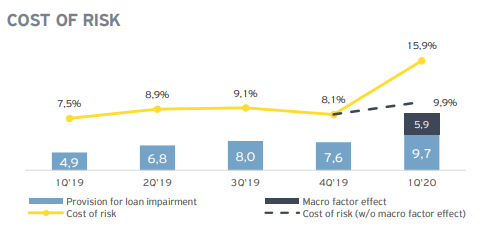

Просто так нарастить кредиты нельзя: под каждый кредит создается резерв, на случай если кредитор не вернет деньги. Уже с 1 октября 2019 года Центральный банк планирует ужесточить нормативы по потребительским кредитам — банкам придется создавать больше резервов. Поэтому Тинькофф-банк привлекает до 300 млн долларов и отменил дивиденды.

Логика идеи простая: чем больше выдано кредитов, тем больше прибыль банка и, вероятно, больше будущие дивиденды, что может спровоцировать рост акций. За счет привлеченных денег Тинькофф-банк продвинет кредитные продукты и останется в лидерах роста среди российских банков.

До отмены дивидендов акции TCS Group приносили на них 4—5% годовых. Отмена дивидендов за 2019 год компенсируется ростом бизнеса и потенциальным увеличением будущих дивидендов.

Риски: непредсказуемые дивиденды и закредитованность населения

Непредсказуемые дивиденды. В декабре 2018 года TCS Group уже меняла дивидендную политику: компания уменьшила долю чистой прибыли, направляемую на дивиденды, с 50 до 30%. Причины те же: рост кредитного портфеля и соблюдение норм Центрального банка.

Теперь вот решили вообще не платить дивиденды в течение 2019 года. Никто не даст гарантий, что в будущем на дивиденды будут направлять хотя бы 30%. Значит, акции могут так и не начать расти — или упасть еще больше, даже если банк достигнет своей цели. Рынок акций — он такой.

Закредитованность населения. В Центральном банке считают, что расширение кредитования происходит за счет людей, которые уже взяли кредиты. Поэтому в ЦБ повышают нормативы для банков. Гипотетически ситуация может привести к коллапсу: когда людям нечем платить по кредиту, банк не может заработать.

У вас есть инвестидея? Расскажите, во что, по вашему мнению, стоит вложить свои кровные.

TCS Group Holding

ТиСиЭс Груп Холдинг

Финансовые услуги, инвестиции и аудит

С 2006 года

Европа

Лимасол

Республика Кипр, Спиру Араузу, 25, Беренгария, 25, 5-й этаж, 3036, Лимасол