diligence club что это такое

Дью Дилидженс или что забывают сделать многие предприниматели

Вы в блоге Сальдо Фаворит — мы разбираем налоговые решения и методы взаимодействия с ФНС. Здесь мы рассказываем про наш опыт, делимся новостями и разбираем проблемы, которые часто возникают при работе с налогами.

Due Diligence или сокращенно DueD, с английского языка переводится как «должное усердие». Термин означает осмотрительность инвестора. Дью Дилидженс – это анализ компании, который проводят перед принятием решения о вложении средств в организацию или при слиянии нескольких фирм. Но, почему-то многие предприниматели не уделяют процедуре должного внимания.

Дью Дилидженс необходим всем, кто собирается вложить свои деньги в какой-то бизнес, прямым или косвенным методом. Не важно, хотите вы стать соучредителем компании или собираетесь купить акции общества на фондовой бирже, вам в любом случае нужно оценить риски. Due Diligence включает в себя разностороннее исследование фирмы и комплексную оценку ее рыночного положения.

Заказав DueD, вы сможете:

В рамках проверки оценивают налоговые, финансовые и юридические риски. В целом Due Diligence занимает от 1 недели до 3 месяцев, в зависимости от масштабов деятельности компании и целей анализа.

Проверка предприятия состоит из нескольких этапов. Сначала определите, что вы хотите: приобрести фирму полностью или вложить деньги через покупку ценных бумаг. Затем выберите организацию-исполнителя. Совместно со специалистами определите тип Due Diligence, срок проверки и объем интересующих вас данных.

Финансовый Due Diligence позволяет подтвердить достоверность бухгалтерской отчетности фирмы и оценить коммерческие перспективы развития. В ходе проверки анализируются доходы и расходы, обязательства и активы предприятия. Также проверяется качество учета и актуальность сведений в балансе. Финансовый DueD позволяет установить реальную рыночную стоимость бизнеса.

Юридический Due Diligence проводят, чтобы избежать рисков, связанных со сделкой. В ходе проверки выявляют возможные финансовые и репутационные риски. Анализ позволяет ответить на вопрос, есть ли смысл вкладывать деньги в данный проект в целом.

Налоговый Due Diligence позволяет оценить налоговую нагрузку и рассчитать инвестиционную привлекательность сделки в целом. Налогообложение может сделать бизнес убыточным или мало доходным. Поэтому вы должны понимать, что компания платит по факту сегодня, что она будет платить государству в дальнейшем, и как снизить это бремя.

После проведения комплексной проверки вы получите отчет. В нем будет описано положение компании по каждому направлению и даны практические рекомендации по ведению бизнеса.

Due Diligence / Дью Дилидженс: что это такое, кому нужно и зачем

Недавно мы столкнулись с необходимостью провести due diligence. После погружения в тему и испытаний на практике написали краткий обзор. Он пригодится тем, кто хочет понять суть due diligence за пять минут. Лайфхак для тех, кому некогда читать: обращайтесь в агентство «Репутация.Москва» — мы знаем о Дью Дилидженс не понаслышке.

Due diligence: что это такое простыми словами

Когда инвестор хочет приобрести бизнес, он заказывает due diligence (дью дилидженс). Это всесторонняя проверка, которая должна показать подноготную потенциального актива. Если прежние владельцы решили замаскировать проблемы, проверяющие их найдут и отразят в отчёте.

Почему может сорваться процедура дью дилидженс?Дью дилидженс заказывают не только инвесторы, но и собственники предприятий. Например, чтобы оценить общее состояние бизнеса, найти слабые места в производстве и т. д.

В команду, проводящую дью дилидженс, входят финансовые аналитики, аудиторы, юристы. Если требуется, могут пригласить и иных специалистов.

В стандартных условиях дью дилидженс длится несколько недель. В сложных — до года.

Due diligence: что это такое. Полная и всесторонняя проверка бизнеса.

Когда компании прибегают к due diligence

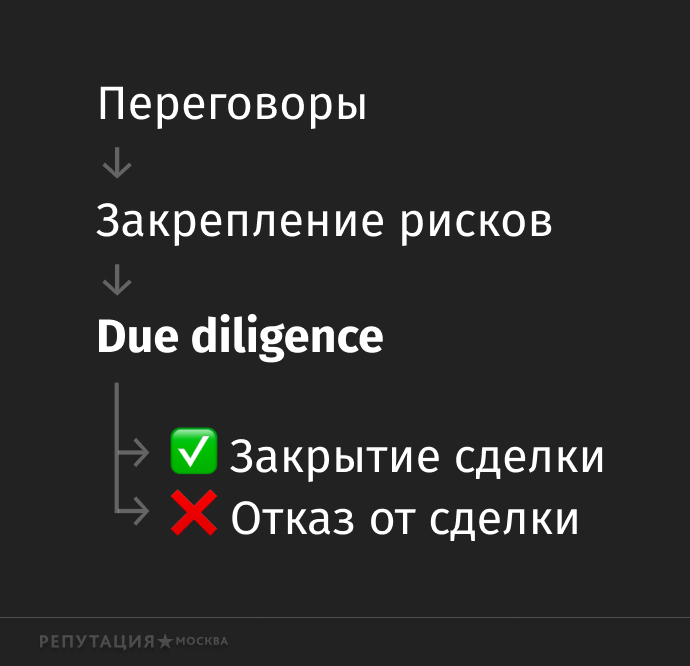

Дью дилидженс — полная проверка, а не первичный осмотр. Никто не даст провести её просто так. Поэтому важно понять, какое место проверка занимает в процессе приобретения компании.

Кратко рассмотрим каждый этап.

До переговоров. Инвестор проводит первичный аудит своими силами. Это может быть изучение открытой информации — отзывов покупателей, налоговой базы, новостей — или общение с людьми, близкими к компании.

Переговоры. Если потенциальный актив заинтересовал, начинаются переговоры. Здесь возможны различные сценарии. Как правило, инвестору предоставляют отчёты, планы и т. д.

Основная работа по оценке ведётся до дью дилидженс. Цена приобретения актива формируется во время предварительных переговоров.

Закрепление рисков. Как правило, перед проведением дью дилидженс стороны заключают соглашение. Целевая компания гарантирует, что предоставит всю необходимую информацию, а инвестор — выплату отступных, если откажется от сделки.

Due diligence. Проведение полного аудита. После него цена приобретения может быть незначительно скорректирована.

Закрытие сделки или отказ от неё. Если проверка выявила значительные проблемы, инвестор вправе отказаться от покупки. Лучше выплатить отступные, чем брать на себя проблемный актив.

Due diligence: что это такое. Подтверждение целесообразности приобретения актива, которое проводится после первичных переговоров.

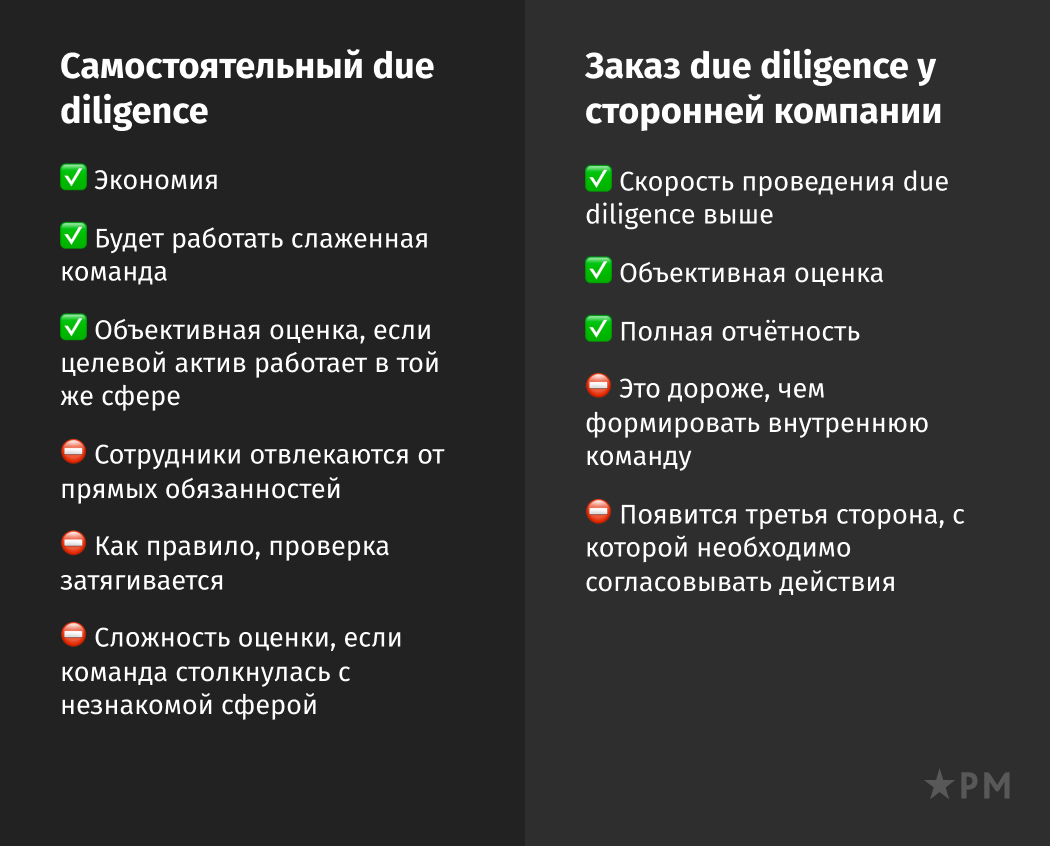

Кто может провести due diligence

При должной квалификации проверку могут провести представители инвестора либо сторонняя дью дилидженс—компания. Оценим достоинства и недостатки обоих вариантов.

К консалтинговым компаниям обращаются, когда предстоит оценить бизнес в незнакомой нише или когда нет ресурсов, чтобы провести дью дилидженс самостоятельно.

Консалтинговые компании, как правило, называют стоимость услуг после общения с клиентом и анализа его потребностей. Цена работы дью дилидженс—компаний обычно начинается от 100 тыс. рублей.

Каждая компания специализируется в своей нише. Поэтому искать подходящую придётся самостоятельно.

Due diligence: что это такое. Проверка, которую за некоторыми исключениями предпочтительнее поручить сторонней компании.

Что спросить на предварительных переговорах

Чтобы разобраться в намерениях представителя целевой компании, стоит озвучить эти вопросы на предварительных переговорах.

Почему вы продаёте бизнес? Главный вопрос, который задаёт тон остальным переговорам. Если у продавца нет чёткого ответа, это повод забеспокоиться. Возможно, бизнес убыточный, а его репутация окончательно испорчена.

Вы пытались продать бизнес раньше? Продавцы неохотно рассказывают о неудачных продажах. Однако это может пролить свет на неудовлетворительные показатели компании.

У вас есть бизнес-план? Наличие самого бизнес-плана ещё ни о чём не говорит. Важно сравнить прогнозы с фактическими показателями. Некоторые предприниматели указывают раздутые результаты исходя из прогнозов.

Насколько легко на рынок могут войти конкуренты? Этот вопрос поможет выяснить, насколько сложно начать бизнес в схожей нише. Если порог входа низкий, возможно, стоит начать бизнес самостоятельно.

Ведёте ли вы работу с репутацией? Негативные отзывы могут отпугивать до 60 % потенциальных покупателей. Поэтому стоит спросить, работала ли компания с сайтами-отзовиками и были ли в прошлом инциденты, ставшие причиной всплеска негатива.

Насколько сложна бизнес-модель? В каждом бизнесе свои подвижные части. Если дочерних компаний много, а управление переусложнено, понадобятся изменения, а это требует времени и средств.

Есть ли у вас организующая схема? По сути это срез всей компании. Инвестор увидит, как устроено управление, кто за что отвечает и кому отчитывается. Юридическая организующая схема поможет увидеть дочерние компании, структуры, а также других инвесторов.

Какова ваша географическая структура? Если организация работает во многих регионах, важно знать географическую структуру. Она покажет проблемные отделения, как обстоят дела в дистрибуции и маркетинге на местах.

Due diligence: что это такое. Представленные вопросы помогут оценить предпродажное состояние бизнеса. Если продавец запинается, скорее всего, у него есть проблемы, о которых не хочется говорить.

Due diligence: что это такое в тезисах

Еще может быть полезно: как пройти аудиторскую проверку, когда о компании полно негатива.

Второе гражданство за инвестиции: практическое руководство по Due Diligence

Ужесточение подхода к Due Diligence сейчас приобретает общемировой масштаб. В частности, Европейский союз официально закрепил эту тенденцию. В январе 2020 года вступает в силу новая, пятая версия европейской Директивы по борьбе с отмыванием денежных средств, полученных преступным путем. С этого момента проводить свою проверку будут обязаны любые европейские или американские компании и консультанты, через которых будут проходить денежные средства. Особую актуальность эта тема приобретает для тех, кто рассматривает инвестиционные программы гражданства и резидентства или уже принял решение относительно своего участия. Ужесточение проверок на благонадежность — это не только европейская тенденция. Аналогичный подход ранее был в США, в частности это относится к FATCA (Foreign Account Tax Compliance Act — американский закон о налогообложении иностранных счетов, призванный препятствовать уклонению от уплаты налогов американских граждан, работающих и проживающих на территории других государств). Есть мнение, что при получении паспорта какой-либо из Карибских стран процедура Due Diligence проходит в упрощенном режиме. Это не так. Due Diligence на островах совсем не уступает европейским требованиям. Карибские страны также тесно сотрудничают с ЕС и США, так что расширение и углубление проверки во всех сферах — это общемировая тенденция.

Программы получения гражданства в отдельных государствах ЕС регулярно критикуются официальными властями Евросоюза, а также общественными организациями. Суть критики — качество Due Diligence. Необходимость максимально серьезного подхода к проверке на благонадежность объясняют тем, что речь идет о репутации государства и безопасности всего общества. Одно из последних подтверждений данного тренда — пересмотр на предмет проведенного Due Diligence паспортов Кипра, выданных до 2018 года. В результате было отозвано 26 паспортов Кипра, которые были получены в рамках Cyprus Investment Programme.

Кто проводит Due Diligence

«Формирование индустрии гражданства или ВНЖ за инвестиции зависит от трех основных столпов: самих заявителей, частного и государственного секторов, а также от международных организаций», — говорит Джонатан Кардона, генеральный директор MIIPA (Malta Individual Investor Programme).

Что важно знать инвестору перед прохождением Due Diligence

Самое главное — вы должны быть готовы максимально раскрыть информацию о себе и членах своей семьи, например:

Даже если вам отказывали в получении визы или ВНЖ или ваша репутация далека от идеальной, это не значит, что по программе вы получите отрицательное решение. Главное — быть честным и готовым к сотрудничеству.

Для рассмотрения вашей ситуации могут понадобиться личные и финансовые документы. Эту информацию не передают третьим лицам, она нужна лишь для дальнейшей проверки компетентным агентством. При этом каждому инвестору нужно предоставить индивидуальный список документов, исходя из конкретного заявления. Сформировать список документов поможет лицензированный агент.

1-й этап Due Diligence. Проверка заявителя лицензированным агентом

По правилам инвестиционных программ все заявления должны проходить через одобренного и лицензированного агента. Он проводит тщательную первичную проверку, включая проверку KYC («Знай своего клиента») на соответствие установленным отраслевым стандартам.

По итогам предварительной проверки можно выявить следующие риски:

Юристы и лицензированные специалисты «Иммигрант Инвест« проводят предварительную проверку в два этапа, чтобы c Due Diligence не было проблем. То же самое делают европейские банки. Первый уровень — предварительный Due Diligence, второй — глубокий внутренний Due Diligence.

На 1-м уровне определяют:

На 2-м этапе проводят анализ:

Если в «Иммигрант Инвест» обнаружили риски, сотрудники компании:

Также в «Иммигрант Инвесте» помогают грамотно описать деятельность инвестора и происхождение его бизнеса. Юристы «Иммигрант Инвеста» подкрепляют заявление экспертным мнением и знают, в каких случаях документ стоит дополнить неочевидными деталями. В итоге получается структурированное и понятное заявление.

Качественный Due Diligence позволяет максимально подготовиться, избежать дополнительных запросов и тем самым ускорить весь процесс.

«Мы подошли к созданию процесса Due Diligence внутри компании максимально серьезно, — рассказывает Павел Решетников, директор по развитию «Иммигрант Инвеста». — У нас внедрены отдельная политика, инструкции, формы, кейсы. Наши сотрудники регулярно проходят обучение и сертификацию. Все интересные кейсы детально разбираются и описываются сотрудниками. Мы достигли больших успехов, и теперь к нам обращаются просто для проведения проверки на благонадежность. В общей сложности мы проводим более 1500 проверок в год».

Во всех зарубежных инвестиционных программах введено лицензирование деятельности. Это значит, что ответственность ложится на компанию-агента. «Иммигрант Инвестом» получены лицензии всех инвестиционных программ, поэтому они могут оценить вероятность получения клиентом нового статуса и прохождения этапов государственной проверки. «Иммигрант Инвест» подписывает договор с инвестором только в том случае, если его предварительная проверка по онлайн-базам, комплексный анализ и заключения специалистов и юристов дают положительный результат. После этого заявитель может перейти на следующий этап.

2-й этап Due Diligence. Основная проверка

Это самый комплексный и долговременный этап. Сначала государственный орган удостоверяется, что все личные документы действительно поданы в надлежащем виде (апостилированные и переведенные). Далее расследуют финансовую составляющую заявления: достаточно ли у инвестора капитала и каковы источники происхождения денежных средств. Если по какому-то из пунктов предоставленной информации недостаточно, то государственный орган вправе запросить разъяснения или дополнительные документы или вовсе приостановить проверку на время выяснения вопроса.

У «Иммигрант Инвеста» был кейс, когда агентство Мальты запросило информацию по закрытым компаниям инвестора. По этой причине агент всегда заранее готовит документы и аффидевиты, чтобы минимизировать срок рассмотрения заявления.

Также проверяют личность заявителя и членов его семьи, в том числе на предмет принадлежности к политически значимым лицам (занимающим высокие государственные должности), а также к топ-менеджерам компаний, которые находятся в санкционном списке. Исследуют добросовестность ведения бизнеса, кредитную историю, общественную и деловую репутацию заявителя и его законопослушность. Кроме того, проверяют возможные случаи отказов в визах, ВНЖ, ПМЖ и гражданстве.

В практике «Иммигрант Инвеста» был случай, когда инвестор, который подавал заявку по одной из программ гражданства за инвестиции, являлся менеджером компании, которая находится под санкциями (SDN). В данном случае важно знать: будучи менеджером санкционной компании, человек необязательно является объектом санкций. Необходимо проанализировать, какими полномочиями обладает данный менеджер, какие документы он имеет право подписывать от имени компании, какие решения может принимать. После правильной квалификации всех этих моментов можно сделать вывод и правильно описать ситуацию.

3-й этап Due Diligence. Экспертиза независимыми компаниями

На этом этапе привлекаются международные организации, такие как Интерпол, Европол, FATF. На Мальте для каждой семьи заказывают два отчета от международных компаний. Эти проверки включают проверку всей представленной информации в международных и местных базах данных, в каждой стране проживания семьи.

Что такое Red Flags и как их избежать

Red Flags («красные флаги») — это факты в истории инвестора, которые могут привести к отказу в гражданстве. Инвесторы могут сами понимать риски возникновения Red Flags, когда не могут доказать или объяснить легальность дохода или грамотно описать структуру бизнеса. Например, при использовании сложной структуры офшорных компаний возникает подозрение, что таким образом скрывают конечного собственника. Настораживать может и тот факт, что средства получены из источников, которые не относятся к основному бизнесу и активам инвестора. Кроме того, необычное поведение инвестора и реакция на вопросы тоже могут служить «красным флагом» в процессе проверки на благонадежность.

Но «красных флагов» можно избежать, если помочь проверяющим компаниям:

Как подготовиться к Due Diligence

Чтобы пройти Due Diligence, нужно следовать четырем правилам.

1. Правильно выбирайте агента.

Убедитесь, что у агента, который будет представлять ваши интересы, есть лицензия и опыт в прохождении Due Diligence.

2. Не подписывайте договор с агентом до результатов предварительной проверки.

Если агент готов подписать договор без проведения предварительной проверки, это может негативно сказаться на результате.

3. Не бойтесь, если про вас можно найти не только положительную информацию.

Даже если это так, профессиональный агент может правильно квалифицировать информацию. А при правильной подготовке документов велика вероятность, что эта информация не отразится на результатах Due Diligence.

4. Предоставляйте полную и честную информацию.

От этого зависит успех прохождения проверки на благонадежность и сокращение сроков рассмотрения документов.

Несмотря на строгость проверки Due Diligence, в такой программе для инвестора есть ряд преимуществ. Вы можете быть уверены, что ваш паспорт:

«Иммигрант Инвест» — международная компания, специализирующаяся на инвестиционных программах по получению гражданства и резидентства в ЕС и странах Карибского бассейна. Это лицензированный агент с отдельным подразделением по работе с Due Diligence. Его сотрудники — сертифицированные AML-комплаенс-специалисты, дипломированные юристы и адвокаты — проводят предварительную проверку инвестора по базам Lexis Nexis, 360 KYC, Reuters, World Check и другим.

Полезно

Подробное руководство по Due Diligence в рамках программ получения второго гражданства за инвестиции можно посмотреть здесь. Особенности и нюансы по каждой программе о которых необходимо знать инвестору.

Смотрите доклад на тему: «Due Diligence в рамках получения гражданства за инвестиции: последние тренды и тенденции».

Due Diligence или как проверить контрагента

В нынешнее время повсеместных финансово-экономических трудностей, зачастую приводящих к банкротствам, а также расцвета мошеннических схем, необходимо, как никогда ранее, проявлять должную осмотрительность при выборе компании, с которой вы собираетесь заключить договор.

Данная статья будет полезна как обычным потребителям, так и представителям бизнеса и позволит обзавестись самыми простыми, но эффективными навыками проверки своего будущего или нынешнего контрагента.

Данные меры позволят вам своевременно отказаться от сотрудничества с сомнительным лицом или выстроить отношения наиболее безопасным образом. В сети «Интернет» существует целый ряд следующих абсолютно бесплатных и востребованных сервисов:

Единый государственный реестр юридических лиц/Единый государственный реестр индивидуальных предпринимателей

Сервис Федеральной налоговой службы – Проверь себя и контрагента – https://egrul.nalog.ru/index.html

Сервис Федеральной налоговой службы – Прозрачный бизнес – https://pb.nalog.ru/search.html

Сервис Федеральной службы судебных приставов – Банк данных исполнительных производств – http://fssprus.ru/iss/ip

Система «Мой арбитр» – Картотека арбитражных дел – https://kad.arbitr.ru/

Особенностью указанных порталов является то, что споры в системе судов общей юрисдикции, как правило, рассматриваются с участием граждан, а потому в силу ФЗ «О персональных данных» часть сведений (адреса, суммы, реквизиты договоров) будут вымараны из текстов судебных актов.

Официальный портал районных судов общей юрисдикции г. Москвы – https://www.mos-gorsud.ru/

Бесспорным плюсом этого сервиса является то, что он охватывает информацию о делах, находящихся в производстве всех без исключения мировых судей г. Москвы (судебных участках), что позволяет существенно экономить время на поиск.

Портал единого информационного пространства мировых судей г. Москвы – http://mos-sud.ru/

Единый федеральный реестр юридически значимых сведений о фактах деятельности юридических лиц, индивидуальных предпринимателей и иных субъектов экономической деятельности.

Дью дилидженс (Due Diligence)

Данная процедура позволяет в кратчайшие сроки получить аргументированный ответ о целесообразности финансовых вложений в намеченный объект.

Также она способна выявить пути улучшения правового и финансового состояния компании.

Due diligence можно охарактеризовать как один из основополагающих этапов покупки активов, помогающий инвестору сформировать полное представление о возможных рисках на момент присвоения имущества и будущих кризисных ситуациях, которые могут проявиться после заключения сделки.

Данная процедура направлена на проверку законности всех направлений деятельности, а также коммерческой привлекательности потенциальной сделки или инвестиционного объекта.

Инвестор или собственник получает в свое распоряжение сведения по таким направлениям, как бухгалтерский, кадровый и налоговый учет.

Зачем нужна процедура due diligence

Проведение due diligence осуществляется для достижения следующих целей:

анализ правильности и своевременности формирования финансовых, бухгалтерских, налоговых и статистических отчетов;

определение конкурентоспособности предприятия;

оценка степени компетенции руководящего состава организации.

Полезность процедуры due diligence при покупке инвестиционного объекта

Полезность процедуры due diligence при покупке инвестиционного объекта заключается в следующем:

собственник или инвестор получает достоверные сведения, полученные на основании профессионального исследования;

существует возможность оперирования достоверными данными при проведении соответствующих расчетов, направленных на экономическую обоснованность капиталовложений, если потребуется ремонт или реконструкция рассматриваемого объекта;

вся полученная в ходе исследования информация пригодится во время переговоров относительно цены объекта. Она будет носить подтверждающий характер, так как основана на профессиональном заключении экспертов.

Практическое применение процедуры due diligence

Существует перечень ситуаций, при которых обязательным первоначальным этапом должна проводиться данная методика анализа, а именно:

слияние или поглощение бизнеса;

приобретение акций либо долей компании;

покупка недвижимого имущества;

учреждение новых партнеров;

предоставление заемных средств;

целевое финансирование, в частности спонсорское или безвозмездное;

иные операции финансовой и коммерческой направленности, при которых необходимо предоставлять подлинные данные об объекте сделки, либо о финансируемой компании, либо об инвестируемом проекте вкладчику, спонсору или покупателю и т. д.

Выбор фирмы, специализирующейся на проведении процедуры due diligence

Компания, которая осуществляет due diligence, должна отвечать следующим критериям:

наличие многолетнего опыта в соответствующей сфере деятельности;

высокий рейтинг и положительные отзывы о ранее проведенных процедурах;

наличие высококвалифицированных экспертов, осуществляющих всестороннее исследование;

возможность проведения анализа инвестиционного предмета;

принцип оперативности в процессе исследования, достигаемый за счет профессионализма экспертной группы и стандартизации процедуры due diligence;

наличие тесного взаимного сотрудничества всех специалистов.

Виды процедуры due diligence и их основное содержание:

Операционный Due Diligence

При проведении операционного Due Diligence осуществляется:

анализ истории и перспектив развития компании;

анализ организационно-правовой формы компании;

оценка эффективности организационной структуры и уровня корпоративного управления;

оценка менеджмента и персонала компании.

Юридический Due Diligence

При проведении юридического Due Diligence осуществляется:

проверка законности учредительных документов и формирования уставного капитала компании;

проверка законности схемы управления компанией;

оценка законности назначения и объема полномочий органов управления;

проверка юридической «чистоты» прав на имущество приобретаемой компании;

проверка регистрации прав собственности на недвижимость и выявление имеющихся обременений;

юридическая проверка владения пакетами акций других компаний.

Налоговый Due Diligence

При проведении налогового Due Diligence осуществляется:

оценка общего налогового бремени и основных налогов, уплачиваемых компанией;

анализ перспектив изменения налогового бремени в связи реформированием налогового законодательства или изменения судебной практики.

оценка основных налоговых рисков;

выявление рисков предъявления претензий со стороны налоговых органов;

определение законности используемых компанией схем налоговой оптимизации;

оценка перспектив внедрения в приобретаемой компании эффективных законных схем налоговой оптимизации.

Маркетинговый Due Diligence

оценка текущего положения компании на рынке;

оценка деловой репутации компании;

анализ конкурентной среды и выявление конкурентных преимуществ;

анализ основных существующих и потенциальных клиентов и партнеров;

оценка перспектив развития компании и рынка в целом.

Финансовый Due Diligence

При проведении финансового Due Diligence осуществляется:

оценка финансовой системы бизнеса;

анализ структуры доходов и расходов;

оценка системы бухгалтерского и управленческого учета;

оценка достоверности отчетности;

оценка динамики финансовых показателей;

оценка эффективности системы внутреннего контроля компании;

инвентаризация и оценка активов приобретаемой компании (имущества, кредиторской и дебиторской задолженности и т.п.).

Отчет по результатам проведения процедуры due diligence

По результатам исследования, составляется отчет, где суммируются все выводы.

Отчет включает следующие разделы:

История компании и позиция на рынке;

Организационная структура и персонал;

Использование информационных систем;

Расчет чистых активов;

Анализ движения денежных средств;

Состояние финансового, бухгалтерского, налогового и кадрового учета;